不動産担保ローンの利用をお考えなら、銀行だけでなくノンバンクも選択肢に加えてみてはいかがでしょうか。

ノンバンクの不動産担保ローンには、銀行にはない多くのメリットがあります。

本記事では、ノンバンクとは何かを紹介したうえで、ノンバンクの不動産担保ローンを利用するメリットや銀行との違いについて詳しく解説します。

「銀行の審査に通らなかった」「できるだけ早く資金が必要」といったお悩みをお持ちの方は、ぜひ大手町フィナンシャルにご相談ください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

目次

ノンバンクとは?

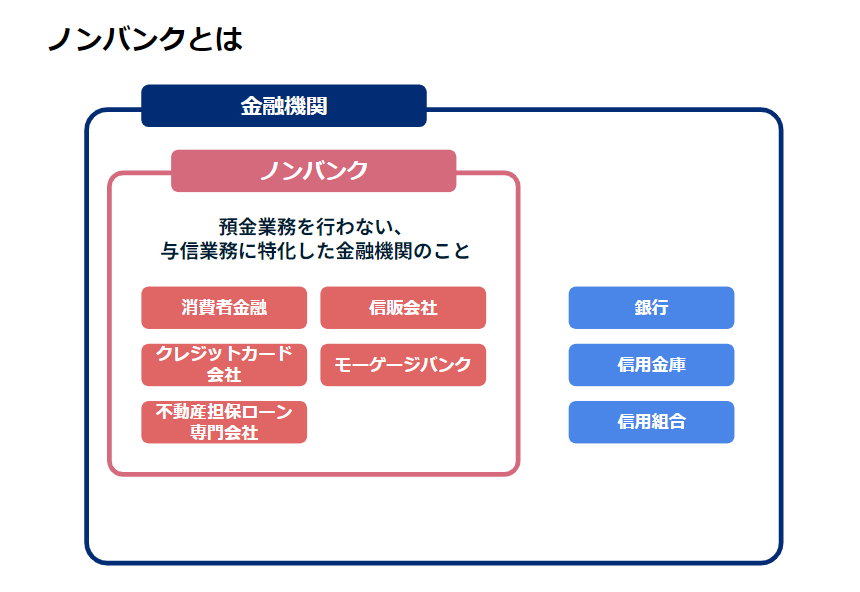

ノンバンクとは、銀行のように預金や為替業務を行わず、融資(貸し付け)を専門とする金融機関のことです。

銀行とは異なる役割を果たし、特に個人や法人向けの融資サービスを展開しています。

資金調達の方法として、個人・法人を問わず幅広い方々に活用されています。

具体的には、以下のような金融機関がノンバンクに該当します。

- 消費者金融

- 信販会社

- クレジットカード会社

- リース会社

- 不動産担保ローン専門会社

- モーゲージバンク など

ノンバンクは銀行に比べて審査基準が柔軟なため、資金調達がしやすいという特徴があります。

ノンバンクと銀行の違い

ノンバンクと銀行の主な違いは、準拠する法律、審査基準、金利、融資スピードなどです。

借入を検討する際には、これらの違いを理解しておきましょう。

| ノンバンク | 銀行 | |

| 主な業務 | 融資専門 | 預金、為替、融資など |

| 準拠法(例) | 貸金業法 | 銀行法 |

| 審査基準 | 柔軟 (不動産価値重視) | 厳格 (信用情報、年収重視) |

| 融資スピード | 早い (最短翌日も) | 時間がかかる (数週間~) |

| 金利 | やや高め | 低め |

| 総量規制 | 対象外 (不動産担保ローン) | 対象外 (銀行法のため) |

| 資金使途 | 自由 (原則) | 限定的 (住宅ローンなど) |

ノンバンクは、銀行に比べて柔軟な審査基準を持ち、銀行で融資を断られた、信用情報に自信が無い、といったケースでも利用できる可能性があります。

また、審査スピードの早さも大きな特徴となっており、最短即日審査・翌日融資に対応している金融機関も多く、急な資金調達が必要な場合に役立つでしょう。

一方で、金利は銀行よりも高めになる傾向があるため、長期契約で月々の返済負担を軽減し、無理のない返済計画を立てる必要があります。

返済方法には元利均等返済や元金均等返済などいくつかの種類があり、借入期間や返済額と合わせて慎重に検討しましょう。

ノンバンクの不動産担保ローンを利用する7つのメリット

ノンバンクが提供する不動産担保ローンには、銀行とは異なる以下のようなメリットがあります。

- 独自の審査基準があり柔軟性が高い

- 融資審査のスピードが早い

- 申し込み手続きが簡単にできる

- 高額・長期借入も可能

- 資金使途が自由

- 権利関係が複雑な不動産でも申込み可能

- 総量規制の対象外である

メリット①:独自の審査基準があり柔軟性が高い

ノンバンクは、銀行とは異なる独自の審査基準を持っており、より柔軟に審査を進めることが可能です。

そのため、銀行の審査で融資を断られてしまった方でも、ノンバンクなら審査に通る可能性があります。

また、例えば、収入が不安定な個人事業主の方やご高齢の方(70歳以上)、無職の方でも申し込める商品があります。

資金使途も原則自由であるため、事業資金(開業資金や運転資金を含む)、教育資金、リフォーム資金、納税資金、生活資金など、様々な用途にご利用いただけます。

個人事業主や中小企業の経営者にとって、ビジネスの重要な資金調達手段としても活用できます。

大手町フィナンシャルでは、年収や信用情報だけでなく、不動産の価値を最大限に評価する独自の審査基準を設けています。

【70歳以上もOK!】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット②:融資審査のスピードが早い

審査スピードの早さも、ノンバンクならではのメリットです。

銀行の場合、仮審査に2週間~3週間、本審査に1か月以上かかることも珍しくありません。

ノンバンクなら、大手町フィナンシャルのように即日審査・最短翌日融資が可能な金融機関もあり、急な資金が必要な場面でも迅速に対応できます。

「つなぎ資金が足りない」「急な納税が発生した」など、緊急の資金ニーズにもお応えします。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット③:申し込み手続きが簡単にできる

ノンバンクの不動産担保ローンは、一般的に、銀行に比べて提出書類が少なく、簡単に申し込みができます。

必要な書類は、金融機関によって異なりますが、主に次のような書類の提出が求められます。

事前に確認し、準備しておくと手続きがスムーズです。

【ご融資に必要な書類(例)】

- 権利証(登記済権利証または登記識別情報)

- 本人確認書類(運転免許証、マイナンバーカード、パスポートなど)

- 印鑑証明書(発行後3ヶ月以内のもの)

- 実印

- (法人の場合)商業登記簿謄本、決算書など

※状況により、上記以外の書類が必要な場合もございます。

※大手町フィナンシャルでは、原則3点の書類のみで審査可能です。収入証明や納税証明は不要です。

また、Webサイトや電話で申し込みが完結する場合もあり、忙しい方でも手軽に利用できるでしょう。

面倒な手続きも少なく、迅速に契約まで進められる点がメリットです。

お手続きの流れや必要書類についてご不明な点は、お気軽にお問い合わせください。

メリット④:高額・長期借入も可能

ノンバンクでは、担保となる不動産(土地、建物、マンション、ビルなど)の評価額やお客さまの返済能力を総合的に判断し、高額な融資や長期の借入にも対応しています。

融資可能額は担保物件の評価によって大きく変動します。

高額融資を希望する場合は、担保不動産を適正に評価してくれる不動産担保ローンの専門会社を選ぶことがポイントです。

商品によっては30年以上の長期借入にも対応しているため、毎月の返済額を抑え、無理のない返済計画を立てられる点もメリットと言えます。

大手町フィナンシャルは、不動産と金融に精通した専門スタッフが、お客様の不動産価値を最大限に評価します。

【高額融資もOK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット⑤:資金使途が自由

ノンバンクの不動産担保ローンは、原則として資金使途が自由であることも大きなメリットです。

銀行のローンでは、住宅ローンや教育ローンなど、あらかじめ資金の使い道が決められていることが一般的ですが、ノンバンクではより幅広いニーズに対応可能です。

例えば、個人の方であれば、教育資金、車の購入費用、納税資金、他社からの借り換え、複数の借入れをまとめる「おまとめローン」、一時的な生活資金など、様々な目的で活用できます。

また、法人や個人事業主の方にとっては、事業資金として運転資金や設備投資資金、開業資金(創業資金)、つなぎ資金、事業拡大のための資金、決算資金など、あらゆる資金需要に機動的に対応できるため、ビジネスチャンスを逃しません。

【資金使途が自由】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

メリット⑥:権利関係が複雑な不動産でも申込み可能

共有持分や共有名義、借地権・底地など、権利関係が複雑な不動産を担保にする場合、銀行からは融資を断られるケースが多いです。

担保不動産の価値を正確に評価することが難しいためです。

しかし、ノンバンクの不動産担保ローンでは、そうした不動産でも担保として受け付けてくれる場合があります。

実際に、以下のような不動産を担保とした融資に対応しているノンバンクも存在します。

- 二番抵当/三番抵当

- 共有名義不動産

- 共有持分

- 借地権

- 底地

大手町フィナンシャルもそうしたノンバンクの一つで、上記の共有持分や借地権・底地、さらには再建築不可物件など、他社で断られやすい不動産にも積極的に対応しています。

【借地権・底地もOK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット⑦:総量規制の対象外である

貸金業法には、個人が貸金業者からの借入総額を原則年収の3分の1までに制限する「総量規制」があります。

これは消費者の借り過ぎを防ぐルールです。

しかし不動産担保ローンは、多くの場合この総量規制の対象外です。

不動産という価値ある担保で貸付リスクが低いと見なされ、「除外貸付」(自宅以外の不動産担保など)や「例外貸付」(個人事業者向け事業資金など)に該当するためです。

このメリットで、年収の3分の1超の借入が可能となるケースがあります。

他社借入がある方でも追加の資金調達がしやすく、高額な融資ニーズにも対応しやすくなります。

ノンバンクの不動産担保ローンを利用する際の注意点

メリットが多いノンバンクの不動産担保ローンですが、利用時にはいくつか注意したいポイントもあります。

注意点を事前に把握しておけば、より安心して利用することができるでしょう。

ノンバンクの不動産担保ローンを利用する際の主な注意点は、以下の通りです。

- 金利や手数料を確認する

- 余裕をもった返済計画を立てる

- 信頼できるノンバンクを選ぶ

注意点①:金利や手数料を確認する

ノンバンクの不動産担保ローンは、銀行よりも金利が高めに設定されていることが多く、その分、総返済額が増える可能性があります。

しかし、大手町フィナンシャルのように、審査の柔軟性を持ちながら銀行と同水準の金利(年率3.2%~8.9%)でご融資できる場合もあります。

金利には変動金利と固定金利があり、それぞれの特徴を理解して選ぶことも重要です。

また、契約時の事務手数料や、繰り上げ返済時の手数料なども確認が必要です。

金利だけでなく、手数料も含めた「実質年率」で比較検討するようにしましょう。

金利や手数料などの条件は金融機関によって異なるため、返済負担を抑えるには、複数のノンバンクを比較検討することをおすすめします。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

注意点②:余裕をもった返済計画を立てる

どのようなローンにも共通しますが、余裕をもった返済計画を立てることが大切です。

毎月の返済額、返済期間、返済方式(元利均等返済か元金均等返済かなど)を事前にしっかりシミュレーションしましょう。

万が一返済が滞ってしまうと、担保として提供した大切な不動産を失うリスクがあります。

遅延損害金が発生し、さらに負担が増える可能性も考慮しなければなりません。

自宅を担保とした場合、住む場所を失ってしまう可能性もあるため、無理のない借入を心がけましょう。

注意点③:信頼できるノンバンクを選ぶ

ノンバンクを偽る悪徳業者の存在にも注意してください。

法外な金利や不当な手数料を請求する、いわゆる「ヤミ金融」には絶対に手を出してはいけません。

金融庁や都道府県への登録がある正規の貸金業者かどうか、次の見出しで解説する方法で必ず確認しましょう。

信頼できるノンバンクの不動産担保ローンの選び方

安心して利用できるノンバンクを選ぶためのポイントは、主に以下の4つです。

- 金融庁・都道府県への登録を確認する

- 会社情報や実績が公開されているか

- 貸付条件が適正か

- ホームページの情報が充実しているか

ポイント①:金融庁・都道府県への登録を確認する

貸金業を営むには、国(財務局)や都道府県への登録が法律で義務付けられています。

登録業者は、金融庁の「登録貸金業者情報検索サービス」で確認できます。

ホームページなどに登録番号の記載がない業者は、違法なヤミ金融の可能性が高いため絶対に利用してはいけません。

ちなみに、大手町フィナンシャルの登録番号は「東京都知事(2)第31863号」です。

ポイント②:会社情報や実績が公開されているか

会社の公式サイトで、商号(会社名)、住所、電話番号などの情報が明確に記載されているか確認しましょう。

豊富な取引実績や、融資事例、顧客の口コミなども信頼性を判断する材料になります。

また、不動産の価値を正しく評価できる、専門知識を持ったスタッフが在籍しているかも重要なポイントです。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

ポイント③:貸付条件が適正か

提示された金利(実質年率)や手数料が、相場から著しくかけ離れていないか確認しましょう。

「誰でも借りられる」「審査なし」といった甘い言葉で勧誘する業者にも注意が必要です。

契約内容を十分に理解し、不明な点は担当者に納得いくまで質問することが大切です。

ポイント④:ホームページの情報が充実しているか

ホームページに掲載されている情報量も、信頼できる会社か見極めるポイントです。

サービス内容や融資事例、お客様の声、よくある質問などが具体的に記載されているか確認しましょう。

情報が少ない、または曖昧な表現が多い場合は、注意が必要です。

不動産担保ローンはノンバンクがおすすめ

無職や低収入、高齢などの理由で銀行の不動産担保ローンを断られてしまった方も、審査基準が柔軟なノンバンクの不動産担保ローンなら、融資を受けられる可能性があります。

大手町フィナンシャルでは、不動産・金融の双方に優れた知識と豊富な経験を有する専任スタッフが在籍しており、お客様の不動産を最大限に評価し、適切な融資プランをご提案いたします。

共有持分・共有名義、借地権・底地、親名義の不動産など、幅広い種類の不動産に対応いたしますので、まずはお気軽にご相談ください。

担保となる不動産の価値を最大限に引き出し、お客さまの資金調達をサポートします。

お急ぎの方は、WEBやお電話でのお申込みが可能です。

郵送でのご契約にも対応しているため、東京近郊はもちろん、全国からのご相談もお待ちしております。

また、最短1日での融資実行も可能ですので、運転資金やつなぎ資金など、緊急性の高い状況であっても、まずはお気軽にお問い合わせいただき、担当者にご希望をお伝えください。

【全国対応】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

ノンバンクの不動産担保ローンについてよくある質問

ここでは、ノンバンクの不動産担保ローンに関してよく寄せられる質問にお答えします。

Q1.ノンバンクの不動産担保ローンは総量規制の対象ですか?

A.多くの場合、総量規制の対象外です。

不動産担保ローンは、貸金業法で定められた「除外貸付」や「例外貸付」に該当することが多いためです。

これにより、年収の3分の1を超えるお借り入れも可能になります。

Q3.ノンバンクの金利が銀行より高い傾向があるのはなぜですか?

A.審査基準の柔軟性や融資スピードと関係があります。

ノンバンクは、銀行では融資が難しいお客様にも対応するため、その分リスクを考慮した金利設定になっていることが一般的です。

ただし、不動産の評価額やご返済計画によっては、銀行と遜色ない金利でご利用いただける場合もあります。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

Q4.「闇金」と正規のノンバンクはどう見分ければよいですか?

A.必ず「登録番号」を確認してください。

正規の貸金業者(ノンバンク)は、必ず金融庁または都道府県に登録しており、「登録貸金業者情報検索サービス」で確認できます。

「審査なし」「誰でもOK」といった甘い言葉で勧誘する業者や、登録番号を明記していない業者は闇金の可能性が非常に高いため、絶対に利用しないでください。