不動産担保ローンは、まとまった資金を比較的低い金利で借りられる便利なサービスですが、見過ごせないデメリットも存在します。

不動産担保ローンを利用する際は、メリット・デメリットを正しく理解したうえで、無理のない返済計画を立てることが重要です。

本記事では、不動産担保ローンの主なデメリットやリスクを回避するための対策、多くのメリット、おすすめの活用事例まで詳しく紹介します。

目次

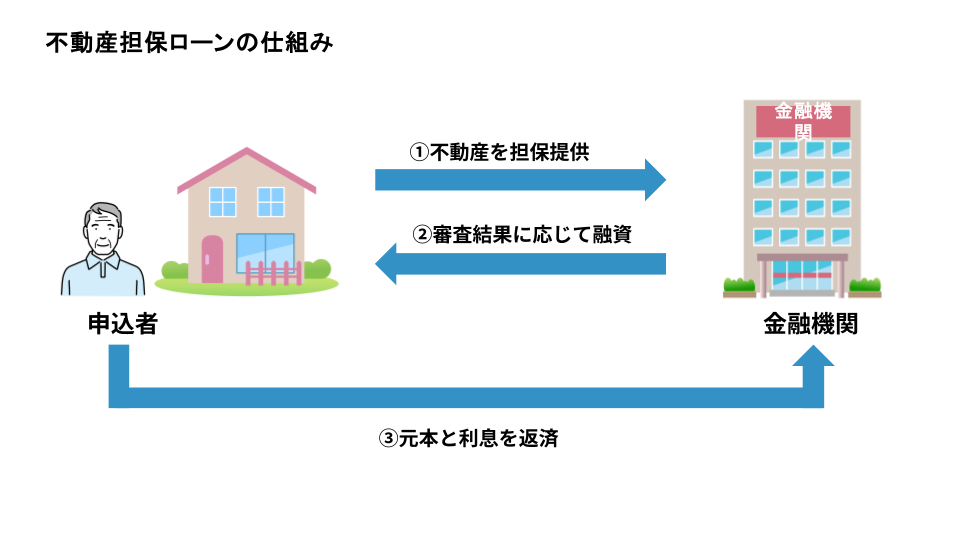

不動産担保ローンとは?

不動産担保ローンとは、所有する不動産を担保にして融資を受ける金融商品です。

不動産を担保とすることで、無担保ローンに比べて高額の融資を受けられるほか、金利を低く抑えられるというメリットがあります。

担保となる不動産には、以下のようなものが含まれます。

- 土地

- 一軒家

- 区分マンション

- 一棟マンション

- 一棟アパート

- 一棟ビル

- 工場

- 倉庫

- 駐車場 など

大手町フィナンシャルでは、家族名義や法人名義の不動産をはじめ、共有持分・共有名義の不動産や借地権・底地権など、一般的には担保とすることが難しい不動産にも対応しております。

例えば共有名義の場合、他の共有者に対して担保提供を求めたり、連帯保証人になっていただく必要もありません。

また、地主の承諾不要で借地権の融資も行っておりますので、ぜひお気軽にご相談ください。

【共有持分・共有名義OK】大手町フィナンシャルの不動産担保ローンはこちら 》

不動産担保ローンのデメリットとは?

不動産担保ローンを利用する際に注意したいデメリットは、主に以下の5つです。

- 不動産を失うリスクがある

- 融資実行までに時間がかかる

- 担保にできない不動産もある

- 手数料や諸費用がかかる

- 年齢制限が設けられている場合がある

デメリット①:不動産を失うリスクがある

不動産担保ローンの最大のデメリットは、万が一返済が滞った際、担保として提供した不動産を失うリスクがあることです。

返済不能に陥った場合、金融機関やローン会社は担保物件を差し押さえ、市場価格より安価で売却(競売)し、その処分代金から優先的に融資金の回収を図ります。

大切な不動産を失うリスクを回避するには、収入と支出のバランスを考え、返済計画をしっかりと立てたうえで借入を行うことが重要です。

デメリット②:融資実行までに時間がかかる

不動産担保ローンでは、申込みから融資実行までにある程度の時間がかかります。

担保不動産の調査や評価、登記手続きなどが必要なためです。

一般的に不動産担保ローンは、以下の流れで手続きが行われ、契約完了後に融資実行となります。

- 相談と仮申込み

- 金融機関による仮審査

- 本申込

- 本審査

- 契約締結

- 融資実行

特に銀行などの大手金融機関では、申込みから融資実行まで1ヶ月以上かかることも珍しくありません。

今すぐ資金が必要な場合、審査に時間がかかるのはデメリットと言えるでしょう。

一方で、ノンバンクの不動産担保ローン専門会社の場合は、独自のノウハウで審査を効率化し、比較的短期間で融資が実行されるケースが多いです。

よりスピーディーに融資を受けたい方は、ノンバンクの不動産担保ローン専門会社に申込みをしましょう。

大手町フィナンシャルなら、お電話やWEBで簡単にお申込みができ、原則24時間以内の審査、最短翌日のご融資を行っております。

ご相談のみも承っておりますので、お急ぎの方はぜひお電話でお問い合わせください。

【24時間審査&最短翌日融資】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

デメリット③:担保にできない不動産もある

一般的な不動産担保ローンの場合、不動産の種類や立地条件、評価額によっては担保価値が低いと判断され、融資を受けられないケースも少なくありません。

特に、築年数が経過した古い建物や地方の物件、共有持分・共有名義の不動産や借地権付き建物などは担保として受け入れられにくく、銀行などの金融機関に不動産担保ローンの申込みをしても断られる可能性が高いです。

一方で、ノンバンクの不動産担保ローン専門会社であれば、独自の審査基準で不動産の価値を総合的に評価するため、融資を受けられる場合があります。

例えば大手町フィナンシャルは、他社で借入を断られてしまった共有持分・共有名義の不動産、借地権付き建物を担保にした融資にも対応しています。

「住宅ローンの返済が残っている」「担保不動産にすでに抵当権が設定されている」といった(いわゆる二番・三番抵当の)不動産を担保に融資を実行した事例も数多くございます。

どのような不動産でも、まずは一度ご相談ください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

デメリット④:手数料や諸費用がかかる

不動産担保ローンの契約時には、金利以外にも以下のような手数料・諸費用がかかります。

- 事務手数料

- 印紙税(契約書に貼付する印紙代)

- 登記費用(抵当権設定登記の登録免許税や司法書士報酬)

- 不動産調査費用(鑑定評価料など)

- 火災保険料

これらの費用は融資額から差し引かれる(先引きされる)ことが多く、融資額が全額手元に残るわけではないため、必要な資金の額が決まっている場合は注意が必要です。

デメリット⑤:年齢制限が設けられている場合がある

多くの不動産担保ローンでは、「申込時満20歳以上、完済時満80歳未満」といった年齢制限が設けられています。

そのため、高齢の場合は希望する借入期間で契約できない、あるいは申し込み自体ができない可能性があります。

ただし、金融機関によっては高齢者向けのプランを用意している場合や、安定した収入(年金など)があれば柔軟に対応してくれるケースもあります。

大手町フィナンシャルでは、70歳以上の高齢者の方や年金生活者の方へのご融資実績も豊富です。

年齢を理由に諦める前に、ぜひ一度ご相談ください。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

不動産担保ローンにはメリットが多い!

ここまでは、不動産担保ローンのデメリットや注意点について紹介してきました。

しかし、不動産担保ローンは基本的にメリットの多い金融商品です。

デメリットを理解したうえで利用すれば、スムーズに資金調達ができるでしょう。

不動産担保ローンの主なメリットは、以下の通りです。

- 高額の融資が可能

- あらゆる資金使途に対応

- 金利が比較的低い

- 長期借入が可能

- 比較的審査に通りやすい

- 連帯保証人が原則不要

メリット①:高額の融資が可能

不動産担保ローンの大きなメリットは、高額の融資が可能なことです。

不動産担保ローンは原則として総量規制の対象外となるため※、年収の3分の1までという上限はなく、担保となる不動産の評価額に基づいて融資可能額が決定されます。

※個人が自宅の購入やリフォームを担保にする場合など、一部のケースでは総量規制の対象になります。

一般的には、不動産評価額の60~80%程度が借入上限の目安です。

つまり、1億円の不動産を担保にする場合、6,000万~7,000万円程度の資金調達が可能となるでしょう。

事業資金や大型リフォームなど、まとまった資金が必要な際に非常に便利です。

【高額融資もOK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット②:あらゆる資金使途に対応

一般的なローン商品は、資金使途が限定されていることが多いです。

例えば、住宅ローンは住宅購入のため、教育ローンは教育費用のためにしか利用できません。

一方で、不動産担保ローンは原則として資金使途が自由な場合が多いです。

事業資金、教育資金、旅行費用、医療費、生活費など、あらゆる目的で借入ができます。

新たなビジネスを始めるときの開業資金、子どもの留学資金、老後の生活資金など、ライフスタイルやニーズに合わせて利用できるのも、不動産担保ローンのメリットです。

メリット③:金利が比較的低い

不動産担保ローンは、無担保ローンに比べて金利が低い傾向にあります。

例えば、カードローンの金利相場は年3.5%~18.0%程度ですが、不動産担保ローンの金利は年4%~10.0%程度のため、返済総額で比較するとかなり少なく抑えられるでしょう。

大手町フィナンシャルの不動産担保ローンの金利は年3.2%~8.9%です。

融資可能額は100万円~20億円で、最短翌日のご融資が可能です。

メリット④:長期借入が可能

不動産担保ローンは、長期借入も可能です。

金融機関によって異なりますが、一般的に返済期間は最長で10年~15年ほどに設定できます。

長期借入ができれば月々の返済額を抑えることができ、家計や事業への負担を軽減できるため、計画的に返済を続けやすいというメリットがあります。

【長期借り入れに対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット⑤:比較的審査に通りやすい

不動産担保ローンは有担保ローンであるため、比較的審査に通りやすい点もメリットです。

担保となる不動産の評価額が審査の重要なポイントとなるため、申込者の年収や職業、信用情報に不安要素があっても、担保不動産の価値が高ければ融資を受けられる可能性が高まります。

ただし審査基準は金融機関やローン会社によって異なるため、事前に確認すると良いでしょう。

大手町フィナンシャルでは、無職の方や70歳以上の高齢者、他社からの借入がある方へもご融資を行っております。

まずはお気軽にご相談ください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット⑥:連帯保証人が原則不要

不動産担保ローンは、申込者本人の信用力に加えて不動産という物的担保があるため、連帯保証人を求められないケースが一般的です。

無担保ローンでは連帯保証人が必要になることが多いため、保証人を探す手間や精神的な負担がない点は大きなメリットと言えるでしょう。

ただし、法人契約で代表者が連帯保証人になるケースや、担保提供者と申込者が異なる場合など、例外的に連帯保証人が必要になることもあります。

不動産担保ローンの活用事例

資金使途が限定されていない不動産担保ローンは、以下の例をはじめ、さまざまな用途で活用できます。

- 開業資金・事業資金として

- つなぎ融資として

- おまとめローンとして

- リフォーム資金や教育資金として

- 相続税や関連費用の支払いとして

活用事例①:開業資金・事業資金として

開業資金や事業資金を調達するために、不動産担保ローンを活用する方は多いです。

自宅などの不動産を担保にすることで、まとまった資金を調達できるため、設備投資や店舗の内装費用、運転資金などをまかなうことができます。

低金利で長期借入ができるため、返済計画も立てやすいでしょう。

活用事例②:つなぎ融資として

不動産担保ローンは、つなぎ融資としても役立つ金融商品です。

つなぎ融資とは、特定の収入が入るまでの一時的な資金不足を補う目的で、短期的に借入を行うことを指します。

例えば、自宅を売却して新しい物件に住み替える場合、新規物件の購入代金を先に支払わなければならないケースが多いため、不動産担保ローンをつなぎ融資として活用するのがおすすめです。

また、不動産担保ローンのつなぎ融資は、不動産会社の仕入れ資金の調達方法としても活用されています。

不動産の仕入れには数千万円規模の費用がかかることも多いですが、つなぎ融資を活用することで、自社の資金だけでは購入が難しい物件も仕入れることができ、資金繰りを円滑にできます。

活用事例③:おまとめローンとして

不動産担保ローンは高額の借入が可能なため、おまとめローンとしても活用できます。

複数のカードローンやビジネスローンを一本化するおまとめローンは、返済の管理がしやすくなり、返済負担を軽減できるというメリットがあります。

特に、不動産担保ローンは一般的なカードローンよりも金利が低いケースが多いため、月々の返済額や返済総額を抑えられる可能性が高いでしょう。

【低金利・長期借入】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

活用事例④:リフォーム資金や教育資金として

資金使途が自由な不動産担保ローンは、リフォーム資金や教育資金に活用するのもおすすめです。

老朽化した住宅のリフォームや、子供の大学進学に伴う学費の支払いなど、ライフステージに合わせて活用することで、家族の生活を豊かにできます。

活用事例⑤:相続税や関連費用の支払いとして

相続税の支払いは、原則として相続開始を知った日の翌日から10ヶ月以内と期限が決まっており、現金での一括納付が基本です。

しかし、相続財産の多くが不動産であった場合、納税資金の確保が難しいケースも少なくありません。

そのような場合に、相続した不動産を担保に不動産担保ローンで納税資金を借り入れるという活用方法があります。

売却を急ぐ必要がなくなり、大切な不動産を守ることにもつながります。

不動産担保ローンの申込みから融資までの流れ

不動産担保ローンの申込みから融資実行までは、一般的に以下のステップで進みます。

- 相談・仮審査

- 本申込み・面談

- 不動産調査・審査

- 契約

- 融資実行

金融機関によって詳細は異なりますが、大まかな流れを把握しておきましょう。

Step1:相談・仮審査

まずは、電話やWebサイトから金融機関に相談し、借入希望額や資金使途、担保予定の不動産情報などを伝えます。

これらの情報をもとに、融資が可能かどうかの仮審査(簡易審査)が行われます。

Step2:本申込み・面談

仮審査に通過したら、本申込みの手続きに進みます。

申込書や必要書類を提出し、担当者との面談が行われるのが一般的です。

面談では、申込内容の詳細な確認や返済計画についてのヒアリングが行われます。

Step3:不動産調査・審査

金融機関(または提携する不動産鑑定士)が、担保となる不動産の現地調査や役所調査を行います。

不動産の立地、状態、市場価値、法的規制などを精査し、担保評価額を算出します。

同時に、申込者の信用情報なども含めた最終的な本審査が行われます。

Step4:契約

本審査に通過すると、融資条件(融資額、金利、返済期間など)が提示されます。

提示された内容に同意すれば、融資契約(金銭消費貸借契約)および抵当権設定契約を締結します。

契約内容を十分に確認し、署名・捺印を行います。

Step5:融資実行

契約締結後、法務局で担保不動産への抵当権設定登記手続きが行われます。

登記が完了し次第、指定の金融機関口座に融資金が振り込まれ、融資実行となります。

不動産担保ローンの審査基準

不動産担保ローンの審査では、主に以下の項目が見られます。

- 申込者の信用情報

- 不動産の担保価値

審査基準①:申込者の信用情報

申込者の年収や職業、勤続年数、家族構成といった属性情報に加え、他社からの借入状況や過去の返済履歴(延滞、債務整理の有無など)といった信用情報が確認されます。

無担保ローンほど厳しくはありませんが、返済能力を判断する材料の一つとされます。

審査基準②:不動産の担保価値

不動産担保ローンの審査において、最も重要なのが担保となる不動産の価値です。

土地の立地条件、面積、形状、用途地域、路線価、公示価格、市場での売買事例などを総合的に評価します。

建物がある場合は、構造、築年数、管理状態なども評価対象です。

銀行などでは担保価値が出にくい物件(地方、築古、再建築不可など)でも、ノンバンクでは独自の基準で評価し、融資可能な場合があります。

不動産担保ローンの申し込みに必要な書類

不動産担保ローンを申し込む際には、一般的に以下の書類が必要となります。

- 本人確認書類

- 収入証明書類

- 不動産関連書類

金融機関や個人・法人の別によって異なるため、事前に確認しましょう。

※大手町フィナンシャルでは、原則としてこれら3点のみでスピーディーに対応可能です。

必要書類①:本人確認書類

申込者の本人確認のため、以下のいずれかのコピーが必要です。

- 運転免許証

- パスポート

- マイナンバーカード(個人番号カード)

- 健康保険証

- 在留カード(外国籍の場合)

必要書類②:収入証明書類

返済能力を確認するため、収入を証明する書類の提出を求められる場合があります。

- 源泉徴収票(給与所得者の場合)

- 確定申告書(個人事業主や法人の場合)

- 納税証明書

- 公的年金の源泉徴収票(年金受給者の場合)

※大手町フィナンシャルでは、原則として収入証明や納税証明は不要です。

必要書類③:不動産関連書類

担保不動産の価値を評価するために、以下の書類が必要です。

- 登記簿謄本(登記事項証明書)

- 公図、地積測量図、建物図面

- 固定資産税評価証明書(または固定資産税・都市計画税納税通知書)

- 住宅ローンの返済予定表(残債がある場合)

不動産担保ローンはデメリットだけじゃない!返済計画を立てて利用しよう

不動産担保ローンには、万が一返済不能に陥った場合、担保である不動産を失うというデメリットがあります。

一方で、低金利で長期借入ができ、資金使途も自由なため、個々のライフスタイルやニーズに合わせた資金調達が可能な点は大きなメリットです。

不動産担保ローンを利用する際は、メリット・デメリットを双方理解したうえで、無理のない返済計画を立てることをおすすめします。

大手町フィナンシャルでは、不動産担保ローンに精通した、経験豊富なスタッフがお客様の不動産価値を最大限評価して、適切なご融資を提案させていただきます。

独自のスピード審査により、ご相談から融資の実行まで最短翌日で対応可能です。

事業資金や納税資金、不動産の購入資金などはもちろん、教育資金やリフォーム資金、他の金融機関の借り換えなどの幅広い用途に対応しておりますので、お気軽にご相談ください。

【個人・法人OK】大手町フィナンシャルの不動産担保ローンはこちら 》

不動産担保ローンに関してよくある質問

ここでは、不動産担保ローンに関して寄せられることの多い質問にお答えします。

Q1.住宅ローン返済中の不動産でも担保にできますか?

A.はい、可能です。

住宅ローンが残っている不動産でも、二番抵当や三番抵当として設定することで融資を受けられる場合があります。

不動産の評価額から住宅ローンの残債を差し引いた「残存価値(余力)」を評価し、融資可能額を判断します。

大手町フィナンシャルでは、二番・三番抵当での融資実績も豊富にございます。

Q2.自分以外の名義(家族・法人)の不動産でも担保にできますか?

A.はい、可能です。

不動産の所有者の方(ご家族やご親族など)が担保提供者として同意・承諾(実印の押印および印鑑証明書の提出)をいただければ、ご自身が所有していない不動産でも担保に設定できます。

大手町フィナンシャルでは、親族名義や配偶者名義、法人名義の不動産を担保としたご融資にも柔軟に対応しております。

Q3.共有名義の不動産を担保にできますか?

A.はい、可能です。

ご自身の「共有持分」のみを担保として融資を受けることができます。

大手町フィナンシャルの場合、原則として他の共有者の同意や承諾は不要です。

「他の共有者に知られずに借りたい」「同意が得られそうにない」といった場合でも、お気軽にご相談ください。

Q4.赤字決算や信用情報に不安があっても借りられますか?

A.借りられる可能性は十分にあります。

不動産担保ローンは、申込者の信用情報よりも「担保不動産の価値」を最重視して審査を行います。

そのため、過去に債務整理(任意整理など)の経験がある方、現在ブラックリストに掲載されている方、法人様で赤字決算や税金滞納がある場合でも、不動産の価値次第で融資が可能です。

大手町フィナンシャルでは、他社で断られた方への融資実績も多数ございますので、諦めずにご相談ください。