土地を所有している方にとって、その資産を有効活用する方法の一つが「不動産担保ローン」です。

事業資金、教育資金、あるいはその他の大きな支出が必要な際、土地を担保にすることで、銀行や金融機関から比較的低金利で借り入れが可能になります。

この記事では、土地を担保にお金を借りる方法やその仕組み、メリット・デメリットについて分かりやすく解説します。

土地の有効活用を検討されている方は、ぜひ参考にしてください。

こちらの記事もあわせてご参照ください▼

家を担保にお金を借りるには?不動産担保ローンの注意点や審査基準を解説

目次

土地を担保にお金を借りる4つの方法

土地を担保にお金を借りる方法は、主に以下の4つです。

- 不動産担保ローン

- 住宅ローン

- ビジネスローン(不動産担保型)

- リバースモーゲージ

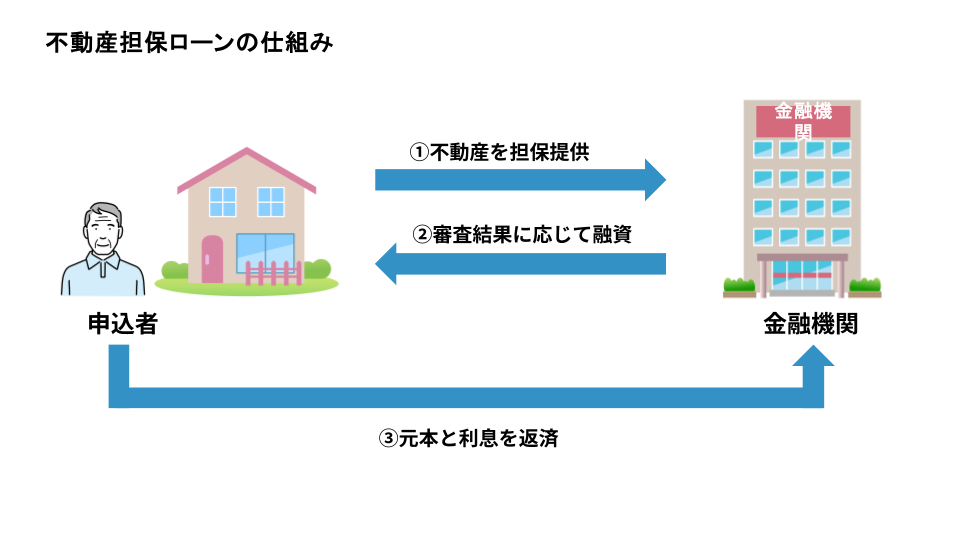

不動産担保ローン

不動産担保ローンは、所有している土地や建物などの不動産を担保にしてお金を借りるローンです。

一般的に、カードローンなどの無担保ローンと比較して金利が低く設定されており、借入限度額も高くなる傾向があるのが大きな特徴です。

資金使途は原則自由であることが多く、事業資金、教育資金、大型の買い物、他のローンの借り換えなど、様々な目的に応じて柔軟に活用できます。

融資可能額は、担保となる不動産の評価額に基づいて算出されるため、不動産の評価によっては、高額な融資を受けることが可能です。

金利の低さと融資額の大きさは、不動産担保ローンの大きなメリットと言えるでしょう。

【低金利&高額融資可】大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

住宅ローン

住宅ローンは、主に自身が居住するための土地や建物の購入、新築、増改築の資金を借り入れる際に利用されるローンです。

購入する不動産そのものが担保となります。

不動産担保ローンの一種ではありますが、資金使途が住宅関連に限定されるため、他のローン商品と比較して金利が低く、返済期間も長期(最長35年など)に設定できるのが一般的です。

これにより、月々の返済負担を抑え、長期的に安定した返済計画を立てやすくなります。

融資を受ける際には、購入物件の評価額に加え、申込者の年収、勤務先の安定性、勤続年数、信用情報、そして何よりも継続的な返済能力が厳しく審査されます。

既存の借入れ状況(件数や金額)も審査に影響するため注意が必要です。

通常、団体信用生命保険への加入が融資条件となる場合が多いです。

こちらの記事もあわせてご参照ください▼

不動産担保ローンと住宅ローンの違いとは?併用できるケースや融資事例を紹介

ビジネスローン(不動産担保型)

ビジネスローンは、法人や個人事業主が事業運営に必要な運転資金や設備投資資金などを調達するためのローンです。

そのビジネスローンの中でも、土地などの不動産を担保として提供することで、より有利な条件での借り入れを目指すのが「不動産担保型ビジネスローン」です。

不動産という確かな担保があるため、無担保のビジネスローンと比較して、より大きな金額の融資を受けられたり、金利が低めに設定されたりといった条件面で有利になる可能性があります。

運転資金、設備投資、新規事業の立ち上げ資金、仕入れ費用といった、事業運営に関わる様々な資金ニーズに対応可能です。

企業の成長ステージや資金繰りの状況に応じた柔軟な活用が期待できます。

不動産担保型のビジネスローンでは、事業計画の妥当性や将来性、収益性に加え、提供される不動産の担保価値が審査の重要なポイントとなります。

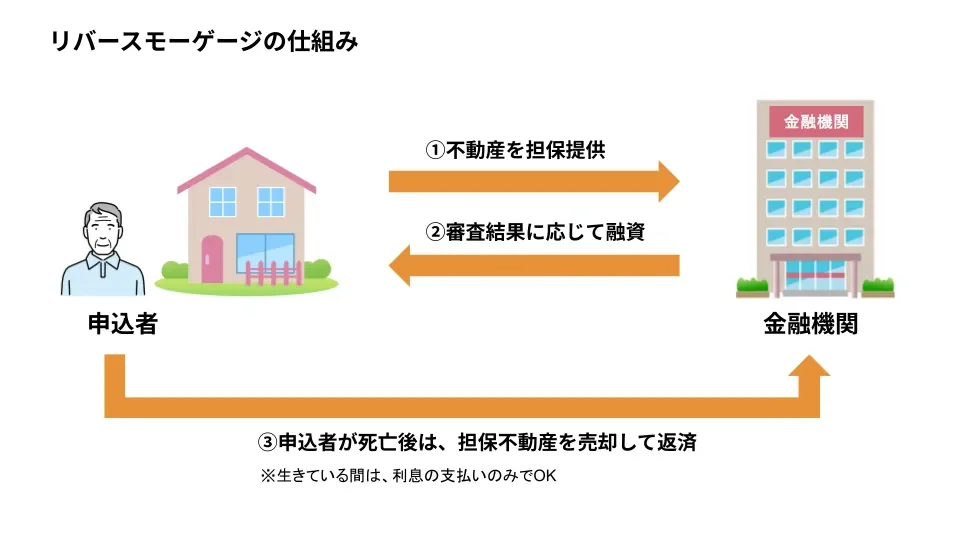

リバースモーゲージ

リバースモーゲージは、主に年金生活中の高齢者が自宅や土地を担保にして、生活資金を借りる方法です。

契約者が亡くなられた際に、担保となっていた不動産の売却(または相続人による一括返済)によって入金を清算する仕組みとなっています。

生存中は利息のみの返済とするプランが多いですが、元金の返済は不要な場合もあります。

利用できる年齢(一般的に55歳以上や60歳以上など金融機関により異なる)や、担保不動産の評価額、種類(マンションは対象外の場合もあるなど)によって融資限度額が設定されます。

持ち家を活用して老後の生活資金を確保できるため、年金収入だけでは不安な場合の資金計画の一助となりますが、相続人との事前相談や、長生きリスク(融資限度額に達してしまう可能性)、不動産価格変動リスクなどを考慮する必要があります。

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

土地を担保にお金を借りるメリット

不動産担保ローンを利用して、土地を担保にお金を借りるメリットは以下の通りです。

- まとまった資金を調達できる

- 無担保ローンよりも金利が低い傾向にある

- 長期の借入期間で返済計画が立てやすい

- 親の土地も担保にできる場合がある

まとまった資金を調達できる

土地を担保にする不動産担保ローンの最大のメリットの一つは、高額な資金調達が可能である点です。

カードローンやフリーローンといった無担保ローンは、手軽に利用できる反面、借入限度額が年収の1/3まで(総量規制の対象となる場合)といった制約があり、数百万円を超えるような高額な資金調達には不向きな場合があります。

一方、不動産担保ローンは、担保となる土地の評価額や申込者の返済能力に基づいて融資額が決定されるため、時には数千万円、場合によっては億単位の大きな資金を借り入れることも可能です。

例えば、新規事業の立ち上げ資金、子どもの教育資金(特に海外留学など)、高額な医療費、大規模な住宅リフォーム、不動産投資の元手など、まとまった資金が必要となる様々なシーンで、不動産担保ローンは有効な選択肢となり得ます。

大手町フィナンシャルの不動産担保ローンは、融資可能な金額が100万円~20億円と非常に幅広いのが特徴。

個人の教育資金や生活費から、法人の運転資金、不動産会社の物件仕入れ資金まで、お客様のご用途にあわせて必要な額をお借入れいただけます。

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

無担保ローンよりも金利が低い傾向にある

不動産担保ローンのもう一つのメリットは、無担保ローンと比較して金利が低く設定される傾向にあることです。

金融機関にとって、万が一返済が滞った場合に土地という確実な資産を回収できるため、貸し倒れリスクが軽減されます。

このリスクの低さが金利に反映され、結果として無担保ローンよりも低い金利での融資が実現しやすくなります。

また、一般的に借入額が大きくなるほど、適用される金利が低くなる傾向も見られます。

金利が低いということは、最終的な総返済額を大きく抑えられることを意味し、月々の返済負担の軽減にも繋がるため、計画的な資金繰りに貢献します。

こちらの記事もあわせてご参照ください▼

不動産担保ローンの金利相場は?低金利で借り入れするポイントを解説

長期の借入期間で返済計画が立てやすい

不動産担保ローンは、長期間の借入が可能であり、返済期間を柔軟に設定できる点も大きな魅力です。

5年や10年など返済期間を長く設定することで、月々の返済額を抑えられるメリットがあります。

借入額が大きくても無理のない返済計画を立てられるため、安定した家計管理はもちろん、事業資金の調達方法としても重要な選択肢となるでしょう。

ちなみに大手町フィナンシャルでは、返済期間を15年までの長期間で設定可能です。

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

親の土地も担保にできる場合がある

不動産担保ローンでは、ご自身が所有する土地だけでなく、親御さんが所有する土地を担保として融資を受けることも可能です(親子間融資、親の不動産担保融資などと呼ばれることもあります)。

例えば、ご自身には十分な担保不動産がないものの、事業資金や教育資金などまとまった資金が必要な場合に、親御さんの理解と協力を得て、その土地を担保に資金調達を行うケースが考えられます。

また、親御さん自身が高齢で、ご自宅のリフォーム費用や介護費用、医療費などが必要になった際に、子が借主となり親の土地を担保に資金を調達する、といった形で家族の資産を有効活用することも可能です。

ただし、親御さん名義の土地を担保にする場合、土地の所有者である親御さんの明確な承諾が不可欠です。

加えて、多くの金融機関では、土地所有者である親御さんに「物上保証人」になってもらうことを必須条件としています。

「物上保証人」とは、自身の財産(この場合は土地)を他人の債務の担保として提供する人のことで、万が一返済が滞った場合には、その土地を失うリスクを負うことになります。

場合によっては連帯保証人を求められることもありますので、家族間で十分に話し合い、全員が納得した上で慎重に手続きを進めることが極めて重要です。

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

土地を担保にお金を借りるデメリット

土地を担保にお金を借りることには多くのメリットがありますが、一方でデメリットも存在します。

所有する土地を担保にする際は、リスクを十分に理解したうえで、慎重に判断する必要があります。

土地を担保にお金を借りるデメリットは、以下の通りです。

- 担保にした土地を失うリスクがある

- 審査に時間がかかる場合がある

- 審査に通らない可能性がある

担保にした土地を失うリスクがある

不動産担保ローンの最大のリスクは、返済が滞った場合に担保にした土地を失う可能性がある点です。

返済が長期間滞るなど契約条件が履行されない場合、金融機関は担保権を実行し、担保となっている土地を差し押さえて競売にかけるなどして、貸付金を回収しようとします。

競売にかけられた場合、市場価格よりも低い価格で売却されてしまうケースも少なくありません。

特に、ご自身やご家族が住んでいる自宅の土地を担保にした場合、最悪のケースでは住む場所を失ってしまうという、生活基盤を揺るがす事態に直面する可能性があります。

これは計り知れないほど大きなリスクです。

このような最悪の事態を回避するためには、借入希望額が本当に必要な範囲内か、現在の収入や将来の収入見通しに対して返済可能な金額かを冷静に判断し、無理のない返済計画を立てることが何よりも重要です。

突発的な失業や病気など、予期せぬ事態にもある程度対応できるよう、余裕を持った資金計画を心がけましょう。

こちらの記事もあわせてご参照ください▼

担保不動産競売とは?競売の流れや回避する方法を解説

審査に時間がかかる場合がある

不動産担保ローンの審査は、無担保ローンと比較して手続きが多く、時間がかかる傾向があります。

担保となる土地の現地調査や法務局での権利関係の確認、役所での法令上の制限の調査といった担保評価に時間を要するほか、申込者の収支状況や信用情報の確認など、多角的な審査が慎重に行われるためです。

金融機関によっては、申し込みから融資実行までに数週間から1ヶ月以上かかることもあります。

例えば、銀行の場合、仮審査に数日~1週間、本審査に1~2週間程度かかるのが一般的ですが、状況により変動します。

もし、より迅速な資金調達を希望する場合は、銀行以外の金融機関、いわゆるノンバンク系の不動産担保ローン専門会社などを検討するのも一つの方法です。

ノンバンクの中には、独自の審査ノウハウにより、審査期間を大幅に短縮しているところもあります。

大手町フィナンシャルもノンバンク系の不動産担保ローンに分類されます。

弊社には、不動産・金融の双方に精通したスペシャリストが多数在籍しており、独自のノウハウを駆使することで、圧倒的な融資スピードを実現。

お借入れ額の大小や、個人・法人を問わず、24時間以内の審査完了&最短翌日のご融資が可能です。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 》

審査に通らない可能性がある

土地を担保にお金を借りる場合、無担保ローンよりも審査が柔軟になる傾向にありますが、必ず審査に通るわけではありません。

例えば、担保にしたい土地の立地条件やローン契約者の信用状況によっては、融資が断られる場合もあります。

具体的には、共有名義の土地や借地権、底地、住宅ローン返済中の土地などは、金融機関によっては担保として認められない可能性があるでしょう。

こちらの記事もあわせてご参照ください▼

不動産担保ローンの本審査に落ちる確率は?通らない理由と対処法を解説

とはいえ、大手町フィナンシャルのように様々な不動産を対象に融資を行うノンバンクも存在します。

大手町フィナンシャルでは、以下のような”権利関係が複雑な”不動産であっても担保価値を最大限に引き出し、ご希望の金額でのご融資につなげた実績が多数ございます。

- 二番抵当や三番抵当

- 共有名義の不動産

- 共有持分

- 借地権

- 底地

お持ちの不動産で融資を受けられるか不安な方も、ぜひお気軽にご相談ください。

【共有持分・共有名義OK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

土地を担保にお金を借りる際の注意点

土地を担保に不動産担保ローンを申し込む場合、以下の点に注意しましょう。

- 担保にできる土地の条件を理解する

- 相続した土地を担保にする場合は相続登記が必須

- 親の土地を担保にする場合は親の明確な同意と理解が不可欠

担保にできる土地の条件を理解する

まず、所有している土地が担保として適格かどうか、どのような条件の土地が評価されやすい(またはされにくい)のかを理解しておくことが重要です。

不動産担保ローンの融資額や融資条件は、担保となる土地の評価額に大きく左右されます。

評価額が高ければ、それだけ大きな融資枠が期待できますが、土地の所在地、広さ、形状、接道状況、法的な規制(都市計画法、建築基準法など)といった様々な要素が評価に影響します。

| 担保評価が高く評価されやすい土地の例 | 担保評価が低くなりがちな土地の例 |

| ・利便性の高い都市部の住宅地(特に駅に近い、住環境が良いなど) ・商業地やオフィス街など収益性が見込めるエリアの土地 ・再開発が計画・進行中のエリアや将来的な価値向上が期待できる土地 | ・農地(農地法による転用制限があり、原則としてそのままでは担保評価が非常に低いか、不可となることが多い) ・山林(境界が不明確な場合や、管理状態、木材としての価値、災害リスクなどにより評価が難しい) ・過疎化が進む地域や人口が著しく減少しているエリアの土地 ・建築基準法上の接道義務を満たしていない、あるいは再建築が困難な土地 ・借地権が設定された土地(底地) ・市街化調整区域内の土地で、建物の建築や用途が厳しく制限されている場合 |

相続した土地を担保にする場合は相続登記が必須

相続した土地を担保にお金を借りる場合、相続登記が完了していることが必須です。

相続登記がされていないと、土地の所有者が正確に把握できず、担保として認められません。

相続登記とは、不動産の所有者が亡くなった際に、その不動産の名義を相続人に変更する手続きのことです。

この手続きが完了していないと、法的にその土地の所有者が確定していない状態とみなされ、金融機関は担保として受け付けることができません。

まずは速やかに相続登記を済ませましょう。(なお、2024年4月1日から相続登記の申請が義務化されています。)

また、遺産分割協議の結果、相続した土地が他の相続人との「共有名義」になっている場合は、不動産担保ローンの契約締結にあたり、原則として共有者全員の同意と実印、印鑑証明書などが必要になります。

共有者の一人でも反対すれば、その土地全体を担保にすることは難しくなります。

なお、大手町フィナンシャルでは、自分の共有持分のみを担保に融資を受けることも可能。

他の共有者に知られることなくお金を借りることもできます。

大手町フィナンシャルの共有持分・共有名義ローン 詳細はこちら 》

親の土地を担保にする場合は親の明確な同意と理解が不可欠

ご自身の名義ではない、親御さんが所有する土地を担保として融資を受ける際には、土地所有者である親御さんの明確な同意と、内容についての十分な理解が大前提となります。

単に「同意する」というだけでなく、どのような契約内容で、どれくらいの金額を借り、返済が滞った場合にはどのようなリスク(土地を失う可能性)があるのかを、親御さん自身が正確に理解していることが極めて重要です。

金融機関は、土地所有者である親御さんに「物上保証人」になることを求めます。

これは、借主である子が返済できなくなった場合に、ご自身の土地を提供して債務の弁済に充てることを承諾するという、非常に重い責任を伴うものです。

金融機関によっては、さらに連帯保証人を求められるケースも考えられます。

特に親御さんが高齢である場合は、契約内容の理解力や判断能力について慎重な配慮が必要です。

また、万が一ローンの返済が滞れば、親御さんの大切な財産である土地が失われることになり、生活に深刻な影響を及ぼす可能性があります。

ローンの必要性、借入額の妥当性、そして何よりも確実な返済計画について、親子間で十分に時間をかけて話し合い、双方納得の上で進めるようにしましょう。

こちらの記事もあわせてご参照ください▼

不動産担保ローンに連帯保証人は必要?役割や注意点を徹底解説

土地を担保にお金を借りる際に押さえておきたいポイント

土地を担保にお金を借りる際に押さえておきたいポイントは、以下の通りです。

- 融資ハードルが低いのは銀行よりもノンバンク

- 不動産担保ローンの専門会社を選ぶ

- 信用情報を綺麗な状態に保つ

融資ハードルが低いのは銀行よりもノンバンク

銀行は、一般的に金利が低いというメリットがある反面、審査基準が厳格である傾向があります。

担保不動産の評価はもちろんのこと、申込者の勤務先、勤続年数、年収、他の借入状況、過去の信用情報などが総合的かつ慎重に審査されます。

一方、ノンバンク系の金融機関(消費者金融や事業者ローン会社など)は、銀行と比較して独自の審査基準を設けており、より柔軟な対応が期待できる場合があります。

例えば、担保不動産の評価をより重視したり、個別の事情を考慮したりすることで、銀行の審査では融資が難しかったケースでも、ノンバンクであれば融資を受けられる可能性があります。

ノンバンクに分類される大手町フィナンシャルも例外ではなく、柔軟な審査基準を設けています。

あくまでも不動産の担保価値により融資の可否を決定するため、信用情報に自信がない方や、高齢・無職の方、赤字経営の法人様もご利用いただけます。

【個人・法人】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産担保ローンの専門会社を選ぶ

ノンバンクの中でも、特に不動産担保ローンを専門に扱っている会社に相談することは、有効な選択肢の一つです。

不動産担保ローンの専門会社は、その名の通り不動産担保融資に関する豊富な知識と経験、専門的なノウハウを有しています。

そのため、一般的な金融機関では評価が難しいような複雑な権利関係の土地(例:共有名義の持分のみ、借地権、底地など)や、特殊な条件のある土地(例:再建築不可、市街化調整区域など)であっても、その土地の特性や状況に応じた独自の基準で評価を行い、融資の可能性を探ってくれることがあります。

銀行などでは画一的な基準で評価が低くなりがちな不動産でも、専門会社であれば柔軟な審査によって、より高い評価額を引き出し、希望に近い融資を実現できる可能性があります。

大手町フィナンシャルは、共有名義の土地や抵当権が設定された土地(底地)でも、ご融資可能でございます。

【共有持分・共有名義OK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

信用情報を綺麗な状態に保つ

不動産担保ローンにおいては、担保となる不動産の評価が最も重要な審査項目の一つですが、同時に、借入希望者ご自身の信用情報も金融機関が必ず確認する大切なポイントです。

信用情報とは、クレジットカードの利用履歴や支払状況、ローンの申込状況や返済履歴などが記録された個人情報のことです。

過去にクレジットカードの支払いやローンの返済を長期間延滞した記録、あるいは債務整理(自己破産、個人再生など)を行った記録があると、返済能力や信用度に懸念があると判断され、審査において非常に不利になる可能性があります。

日頃から、クレジットカードの支払期日を守る、既存のローンを計画通りに返済するなど、良好な信用情報を維持するよう努めることが重要です。

信用情報機関(CIC、JICC、KSCなど)に記録されている自身の情報を事前に確認しておくことも一つの方法です。

信用情報に問題がなければ、審査がスムーズに進む可能性が高まるだけでなく、より有利な金利や融資条件で借り入れできる可能性も高まります。

なお、大手町フィナンシャルではあくまでも不動産の担保価値により融資の可否を決定しております。

そのため、信用情報に自信がない方や、他社に融資を断られてしまった方、無職・高齢の方などにもご融資できる可能性がございます。

こちらの記事もあわせてご参照ください▼

不動産担保ローンはブラックでも借りられる?

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

土地を担保にお金を借りる際の必要書類

土地を担保に不動産担保ローンを利用する際、必要な書類は以下の通りです。

- 権利証(登記済権利証または登記識別情報)

- 本人確認書類(運転免許証、マイナンバーカード、パスポートなど)

- 印鑑証明書(3か月以内のもの)

- 実印

※状況により、上記以外の書類が必要な場合もございます。

※法人の場合、会社法人等番号等が必要になります。

こちらの記事もあわせてご参照ください▼

不動産担保ローンに申込む際の必要書類とは?個人・法人の違いや注意点を解説

土地を担保にお金を借りる際の流れ

不動産担保ローンのお申込みから融資実行までの流れは、以下の通りです。

- ご相談・お申込み

- 担保不動産の調査

- 審査結果の連絡

- 契約手続き

- 融資実行

審査結果は、通常24時間以内にお電話またはメールにて通知され、最短で翌日には融資を受けることが可能です。

参考:お申込みの流れ | 不動産担保ローンやご融資の相談は大手町フィナンシャルへ

土地を担保にお金を借りる際は、大手町フィナンシャルの不動産担保ローンがおすすめ

土地を担保にまとまったお金を借りたいとお考えの方は、ぜひ不動産担保ローンの活用をご検討ください。

大手町フィナンシャルの不動産担保ローンは、借地権や底地(貸宅地)、住宅ローン返済中の土地などの権利関係が複雑な不動産であっても最大限評価し、ご融資につなげた実績が多数ございます。

また、柔軟な審査基準を設けており、信用情報に自信がない方や無職の方、ご高齢の方なども安心してご利用いただけます。

専門知識豊富なスタッフが、お客様の状況に合わせた最適なプランを丁寧にご提案します。

まずはお気軽にご相談ください。