「家や土地を担保にお金を借りたいけれど審査が心配…」そんな方に向けて、不動産担保ローンの審査基準やお申し込みの流れをわかりやすく解説します。

金融機関がどのような点を重視するのか、そして審査通過の可能性を高めるためのコツもご紹介します。

目次

家を担保にお金を借りるには?不動産担保ローンの仕組みを解説

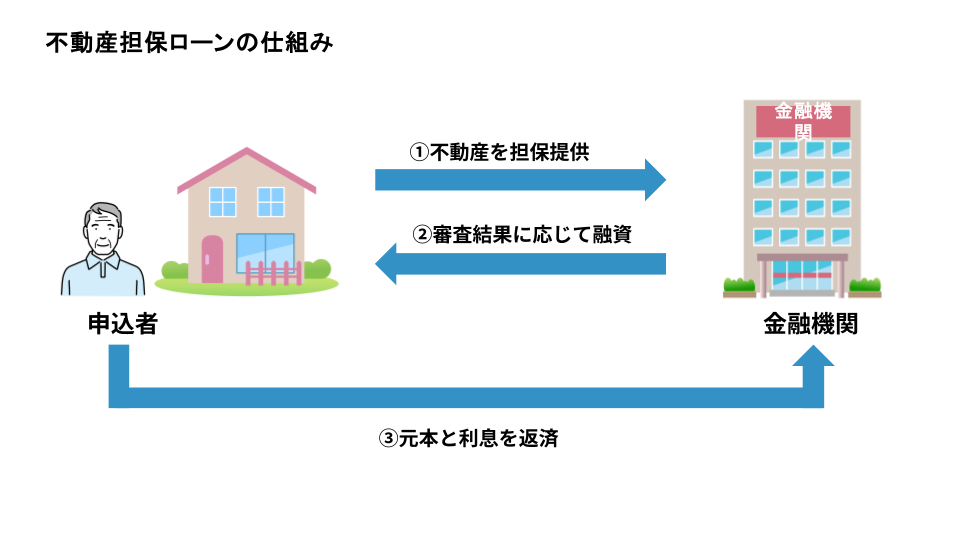

家を担保にお金を借りる代表的な方法として、不動産担保ローンがあります。

ここでは、不動産担保ローンの仕組みについてわかりやすく解説します。

不動産担保ローンとは、ご自身が所有する家や土地などの不動産を担保として、金融機関から資金を借り入れる方法です。

金融機関は担保となる不動産の価値を評価し、その評価額と申込者の返済能力などに基づいて融資可能な金額を決定します。

一般的に、カードローンなどの無担保ローンと比較して低金利で高額な融資を受けやすく、借り入れた資金の使途に制限が少ない点が特徴です。

事業資金、教育資金、リフォーム費用、他のローンの借り換えなど、様々な目的に活用できます。

一方で、万が一返済が困難になった場合には、担保として提供した不動産が差し押さえられ、失ってしまうリスクがあるため、不動産担保ローンの契約は慎重に検討する必要があります。

こちらの記事もあわせてご参照ください▼

家族名義の不動産でも不動産担保ローンは契約できる?

不動産担保ローンと住宅ローンの違い

不動産担保ローンと住宅ローンは、どちらも不動産を担保にする点は共通していますが、その目的や条件には大きな違いがあります。

住宅ローンは、主にこれから住宅を購入または新築する際の資金調達を目的としたローンです。

そのため、購入する物件そのものが担保となり、金利が低く、返済期間も最長35年など長期に設定できるのが一般的です。

資金の使い道は、原則として住宅購入費用やそれに付随する諸費用に限られます。団体信用生命保険への加入が条件となる場合が多いのも特徴です。

一方、不動産担保ローンは、すでに所有している不動産を担保にして資金を借り入れるローンです。

住宅ローンとは異なり、借り入れた資金の使い道に原則として制限がなく、生活費や教育資金、事業資金、他のローンの借り換えなど、幅広い目的に利用可能です。

住宅ローンに比べて金利はやや高めで、返済期間は短くなる傾向があります。

また、返済が滞った際に担保不動産を失うリスクがある点は共通の注意点です。

| 不動産担保ローン | 住宅ローン | |

| 目的 | 生活費、事業資金など自由な資金調達 | 住宅の購入・新築・増改築資金 |

| 資金使途 | 原則自由 | 住宅関連費用に限定 |

| 担保不動産 | 原則として所有する不動産 | 購入・新築・増改築する不動産 |

| 返済期間 | 住宅ローンに比較すると短い (例:1年~15年程度) | 長期 (例:最長35年など) |

| 金利水準 | 住宅ローンより高め、 無担保ローンより低め | 不動産担保ローンより低め |

| 融資限度額 | 担保評価額や返済能力により決定 | 物件価格や返済能力により決定 |

こちらの記事もあわせてご参照ください▼

不動産担保ローンと住宅ローンの違いとは?併用できるケースや融資事例を紹介

家を担保にお金を借りるメリット

家を担保にお金を借りるメリットは以下の3つです。

- 高額の借入が可能

- 長期の借入が可能

- 低金利で借入が可能

高額の借入が可能

家を担保にお金を借りる場合、主に不動産の評価額に基づいて借入限度額が設定されるため、現在の収入額に関わらず、高額な資金の資金調達が期待できます。

例えば、不動産の評価額が高ければ、数千万円規模の借り入れが実現するケースもあります。

また、原則として資金使途が自由であるため、教育資金や医療費、リフォーム資金や事業資金など、さまざまな用途に活用できる点もメリットです。

大手町フィナンシャルの融資可能額は100万円~20億円と非常に幅広く、個人の生活資金といった比較的少額のものから、不動産業者の物件仕入れ資金といった大規模なものまでカバーします。

柔軟な評価基準で、お手持ちの不動産の担保価値を最大限評価させていただきますので、資金調達をご検討の方は、ぜひお気軽にご相談ください。

【個人・法人】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

長期の借入が可能

不動産担保ローンで家を担保にお金を借りる場合、返済期間を設定できるのが一般的です。

返済期間を長めに設定できた場合、毎月の返済負担を軽減しながら、無理のない返済計画を立てやすいのもメリットです。

大手町フィナンシャルでは、10年~15年といった長期の返済期間にも対応しております。

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

低金利で借入が可能

不動産という確実性の高い担保があるため、金融機関にとって貸し倒れリスクが低減されます。

その結果、カードローンなどの無担保ローンと比較して、一般的に低い金利で借り入れできる可能性があります。

こちらの記事もあわせてご参照ください▼

不動産担保ローンの金利相場は?低金利で借り入れするポイントを解説

家を担保にお金を借りるデメリット

家を担保にお金を借りるデメリットは以下の3つです。

- 不動産を失うリスクがある

- 審査に時間が掛かる

- 手数料や諸費用が掛かる

不動産を失うリスクがある

家を担保にお金を借りる最大のデメリットは、万が一ローンの返済が困難になった場合、担保として提供した不動産を失う可能性があることです。

金融機関は、返済が長期間滞った際には、担保不動産を差し押さえ、競売にかけるなどして貸付金を回収する権利を有しています。

これにより、住み慣れた家や大切な資産を手放さなければならない事態に陥るリスクを伴います。

こちらの記事もあわせてご参照ください▼

担保不動産競売とは?競売の流れや回避する方法を解説

審査に時間が掛かる

不動産担保ローンは、担保となる不動産の評価(現地調査や役所調査を含む)や権利関係の確認、申込者の返済能力など、多角的な審査が必要となるため、申し込みから融資実行までに時間がかかる傾向があります。

一般的に、数週間から1ヶ月程度の期間を見ておく必要があるでしょう。

急ぎで資金が必要な場合は、事前に金融機関ごとの標準的な審査期間を確認し、手続きが比較的スピーディーなところを選ぶことが重要です。

大手町フィナンシャルの不動産担保ローンは、24時間以内に審査が完了し、最短翌日のご融資にも対応しております。

個人・法人を問わず、資金調達をお急ぎの方は、ぜひお気軽にご相談ください。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 》

手数料や諸費用が掛かる

不動産担保ローンを利用する際には、借入金とは別に諸費用が発生します。

主なものとして、融資事務手数料、担保となる不動産に抵当権を設定するための登記費用(登録免許税や司法書士報酬)、契約書に貼付する印紙代などが挙げられます。

また、金融機関によっては保証料や不動産鑑定評価費用が必要になる場合もあります。

これらの手数料の金額や種類、支払いタイミング(契約時、融資実行時など)は金融機関によって異なるため、契約前にしっかりと確認し、総費用を把握しておきましょう。

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

家を担保にお金を借りるための3つ審査基準

家を担保にお金を借りる際、金融機関が重視している審査基準は、主に以下の3点です。

- 担保不動産の価値(担保余力)

- 借入希望者の返済能力と信用情情報

- 担保不動産の権利関係

担保不動産の価値(担保余力)

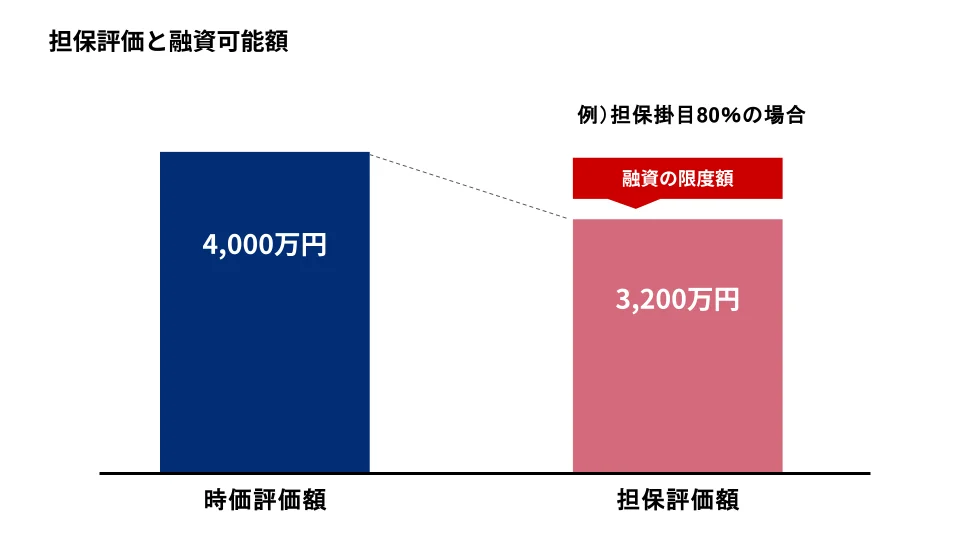

不動産担保ローンの審査で最要なポイントの一つが、担保として提供される不動産の価値、いわゆる「担保評価額」です。

金融機関は、物件の所在地(路線価や公示価格も参考にします)、種類(土地、戸建て、マンションなど)、面積、築年数、状態、市場の相場、関連法規(建築基準法や都市計画法など)などを総合的に評価します。

また、すでに住宅ローンなどの借り入れがある場合は、その残高を差し引いた「担保余力」(評価額から既存の負債を引いた残りの価値)も重視されます。

一般的に融資可能額は、この担保評価額の70%~80%程度(担保掛目)が上限となることが多いです。

例えば、4,000万円の担保評価の場合、実際に借り入れできる額は、評価額の80%である3,200万円が上限となります。

借入希望者の返済能力と信用情報

担保不動産の価値と並んで重視されるのが、借入希望者ご自身の返済能力と信用情報です。

金融機関は、安定した返済が可能かどうかを判断するために、年収、職業、勤務先、勤続年数、家族構成といった収入状況や経済的基盤を審査します。

年収に占める年間総返済額の割合(返済負担率)も重要な指標となります。

加えて、信用情報機関に登録されている個人の信用情報を照会し、過去のローンやクレジットカードの利用履歴、返済状況(延滞の有無など)、債務整理(自己破産、個人再生など)の経験、現在の借入総額などを確認します。

過去に金融事故の記録がある場合や、他社からの借入件数・金額が多い場合は、審査に通過することが難しくなることがあります。

こちらの記事もあわせてご参照ください▼

不動産担保ローンはブラックでも借りられる?

大手町フィナンシャルの不動産担保ローンでは、あくまでもお持ちの不動産の担保価値を評価させていただいております。

そのため、無職・高齢(70歳以上)のお客様や、赤字経営の法人様、信用情報に自信がない・他社で融資を断られてしまった方にもご利用いただけます。

【無職・高齢でもご融資可能】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

担保不動産の権利関係

担保として提供する不動産の権利関係も審査の対象となります。

例えば、不動産が複数人の共有名義になっている場合、共有者全員の同意が必要となるなど、手続きが複雑になることがあります。

また、すでに他のローンのために抵当権が設定されている場合(特に第二順位以下の抵当権となる場合)は、第一順位の抵当権者よりも債権回収のリスクが高まるため、審査のハードルが上がることがあります。

その他、借地権上の建物や底地、再建築不可物件なども、金融機関によっては取り扱いが難しい場合があります。

ただし、金融機関によっては、第二抵当や共有名義の不動産、あるいは借地上の建物などを対象とした不動産担保ローンを取り扱っている場合もありますので、事前に相談してみるとよいでしょう。

こちらの記事もあわせてご参照ください▼

二番抵当でも不動産担保ローンは利用できる?

大手町フィナンシャルには、不動産と金融の双方に強みを持つ専門家が多数在籍しております。

そのため、二番抵当や共有名義不動産、借地権付き建物といった、権利関係が複雑な不動産も最大限評価し、融資につなげることが可能です。

お持ちの不動産の担保価値に自信がないお客様も、ぜひ当社にお問合せ下さい。

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

家を担保にお金を借りる際の必要書類

不動産担保ローンのお申し込みには、一般的に以下のような書類が必要となります。

- 権利証(登記済権利証または登記識別情報)

- 本人確認書類(運転免許証、マイナンバーカード、パスポートなど。顔写真付きのもの)

- 印鑑証明書(発行後3ヶ月以内のもの)

- 実印

※状況により、上記以外の書類が必要な場合もございます。

※法人の場合、会社法人等番号等が必要になります。

なお、相続した不動産を担保にする場合など、相続登記が未了の場合は、登記手続きが必要のため、以下の書類が追加で必要です。

- 住所変更証明書(住民票や戸籍の附票)

- 戸籍謄本と住民票(本籍地入りのもの)

必要書類は、金融機関によっても異なるため、詳しくは各金融機関に確認しましょう。

こちらの記事もあわせてご参照ください▼

不動産担保ローンに申込む際の必要書類とは?個人・法人の違いや注意点を解説

家を担保にお金を借りる際の流れ

不動産担保ローンを利用する際の一般的な手続きの流れは、以下の通りです。

- ご相談・お申込み

- 担保不動産の調査

- 審査結果の連絡

- 契約手続き

- ご融資実行

参考:お申込みの流れ | 不動産担保ローンやご融資の相談は大手町フィナンシャルへ

不動産担保ローンには、仮審査と本審査が存在します。

最近では、仮審査は専用のWEBフォームから申し込みができる金融機関も増えています。

審査期間は、金融機関によって異なりますが、平均1週間~1ヶ月かかると言われています。

特に銀行の場合は、審査が厳しく審査期間が長い傾向にあります。

お急ぎの場合は、ノンバンクの不動産担保ローンがおすすめです。

大手町フィナンシャルは、ノンバンクの不動産担保ローン専門会社です。

こちらの記事もあわせてご参照ください▼

ノンバンクの不動産担保ローンのメリットは?銀行融資との違いを解説

大手町フィナンシャルの不動産担保ローンについて詳細はこちら 》

不動産担保ローン以外で家を担保にお金を借りる方法

不動産担保ローン以外にも、特に高齢者の方が自宅を活用して資金を得る方法として、以下のような方法があります。

- リバースモーゲージ

- リースバック

不動産担保ローン以外で家を担保にお金を借りる方法①:リバースモーゲージ

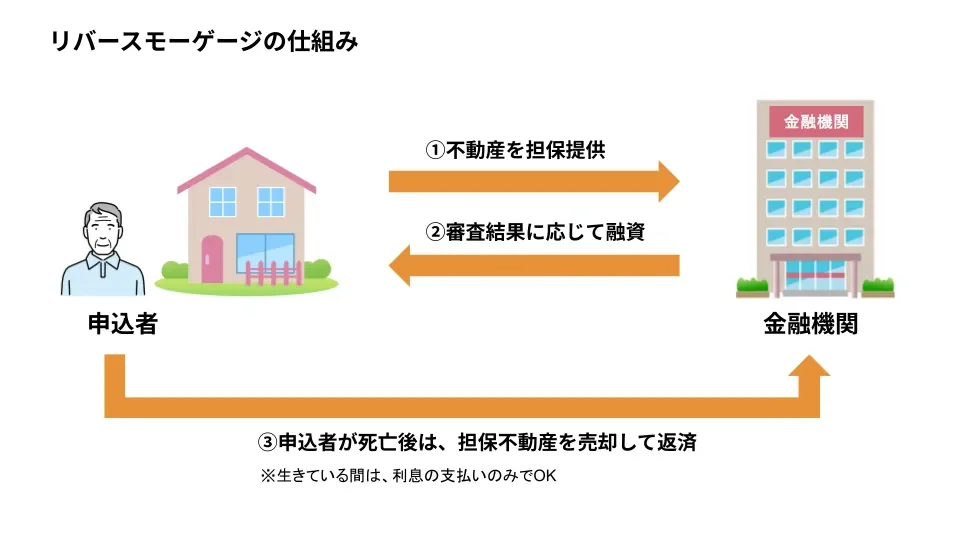

リバースモーゲージは、高齢者が家を担保にお金を借り入れる際に有効な手段です。

居住中の自宅を担保にお金を借り、契約者が死亡した際に担保不動産を売却することで借入を返済する仕組みとなっています。

最大のメリットは、融資を受けながらも自宅に住み続けられる点、そして契約期間中は原則として利息のみの支払いとなり、元金の返済負担がない点です(商品によっては元金の一部返済を含む場合や、元利金の返済が一切不要で死亡時に一括清算するタイプもあります)。

借入可能額は、担保不動産の評価額や契約者の年齢(通常55歳以上など条件あり)などに基づいて設定され、一般的には不動産評価額の50%~60%程度が目安とされています。

資金使途は生活資金や医療費、老人ホームの入居一時金などに限定されることが多いです。

ただし、契約期間中は利息の支払いが発生し続けること(金利変動リスクあり)、不動産価格の下落リスク、長生きすることで融資限度額に達してしまうリスクなどの注意点も理解しておく必要があります。

また、推定相続人の同意を求められるケースもあります。契約者がお亡くなりになった後は、相続人が現金で一括返済するか、担保不動産を売却して返済に充てるかを選択するのが一般的です。

不動産担保ローン以外で家を担保にお金を借りる方法②:リースバック

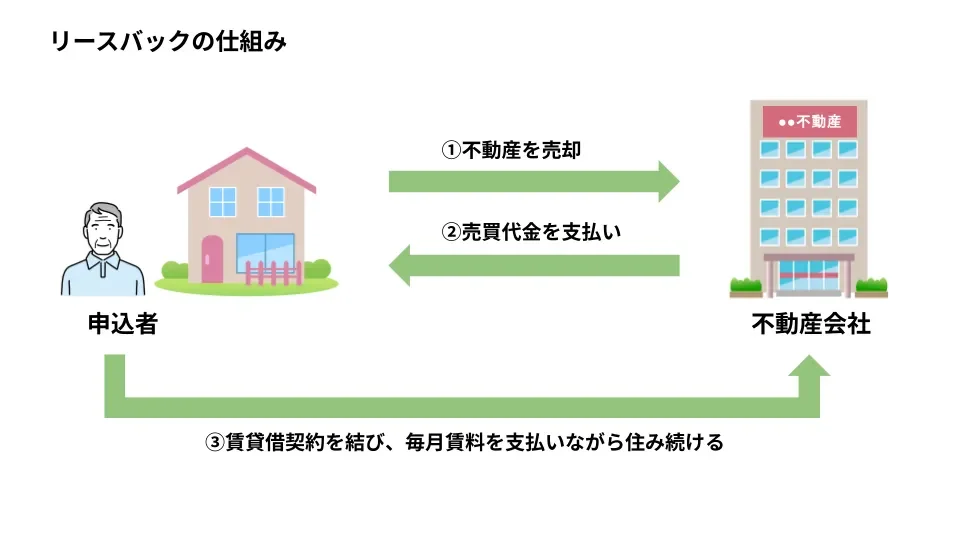

リースバックは、リバースモーゲージと同様に、高齢者が資金を調達する際によく選ばれる手段です。、

自宅を不動産会社や投資家などに一度売却し、売却代金を受け取った後、買主との間で賃貸借契約を結び、そのまま同じ家に賃料を支払いながら住み続けることができる仕組みとなっています。

不動産を売却するため、厳密には「お金を借りる」方法ではありませんが、まとまった資金を調達しつつ住み慣れた環境を維持できるため、資金調達の一つの手段として検討されることがあります。

短期間でまとまった資金が必要な場合にメリットのある方法ですが、賃料を払い続けなければならず、買い戻すことは難しいケースが多いため注意が必要です。

不動産の売買契約を締結すると、自宅の所有権は失うことになります。

その後は賃貸借契約に基づき、毎月賃貸料を支払いながら住み続けることが可能です。

こちらの記事もあわせてご参照ください▼

リースバックによる法人の資金調達を解説|不動産担保ローンとの違いは?

【大手町フィナンシャル】家を担保にお金を借りた事例

ここでは、大手町フィナンシャルの不動産担保ローンを利用し、家を担保にお金を借りたお客様の事例をいくつかご紹介します。

家を担保にお金を借りた事例①:生活費の融資事例

Aさんは予期せぬ収入減少により、当面の生活費の確保が急務となりました。

所有する一戸建てを担保に、大手町フィナンシャルの不動産担保ローンを利用し、300万円を借り入れました。

月々の返済額を抑えるために、無理のない長期の返済計画を設定。

これにより、一時的な生活費の不安を解消するとともに、お子様の学費や固定費の支払いも安定して行うことができました。

資金の使途に制限がない不動産担保ローンの特徴を活かし、生活の立て直しに繋がった事例です。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 》

家を担保にお金を借りた事例②:事業資金の融資事例

Bさんは小さな飲食店を経営しており、新店舗オープンの資金500万円が必要でした。

所有していた不動産を担保に大手町フィナンシャルから借り入れを行い、開業資金を調達。

融資審査においては、既存店舗の安定した収益実績や事業計画の具体性が評価され、比較的スムーズに資金を確保できたとのことです。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 》

家を担保にお金を借りた事例③:介護費用の融資事例

Cさんはご両親の介護が必要となり、実家をバリアフリーにリフォームする費用や、継続的なデイケアサービスの利用料を賄う必要に迫られました。

所有するマンションを担保に大手町フィナンシャルで400万円を借り入れ、介護費用の一部に充てました。

返済期間を長めに設定し、月々の返済負担を可能な限り抑えることで、経済的な不安を軽減し、ご両親の介護に専念できる環境を整えることができた事例です。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 》

家を担保にお金を借りるなら、大手町フィナンシャルの不動産担保ローン

家を担保にお金を借りるなら、大手町フィナンシャルの総合不動産担保ローンをぜひご活用ください。

大手町フィナンシャルは、以下のような特徴があります。

- 銀行で断られた方でも融資できた実績あり

- 24時間以内の即日審査&最短翌日のスピード融資に対応

- 住宅ローンが残っていても融資できた実績あり

- 二番抵当や共有名義、借地権といった権利関係が複雑な不動産でもOK

- 全国の不動産に対応

- 総量規制の対象外

- 高齢や無職のお客様のにもご融資が可能

お客様のご状況に合わせた最適なプランをご提案いたします。

ぜひお気軽にご相談ください。