コロナ禍をきっかけに、私たちの働き方やライフスタイルは大きく変化しました。

都市部の喧騒から離れ、豊かな自然の中で自分らしい暮らしを求める「地方移住」は、今や時代のトレンドと言えるでしょう。

しかし、理想の暮らしを実現するためには、住居の確保や生活基盤の確立など、資金面での課題も避けて通れません。

そこで注目されているのが、新たな資金調達の選択肢としての「不動産担保ローン」です。

お手持ちの資産を活かし、地方移住という夢を現実にする。

その可能性と具体的な活用法を探ります。

地方移住の資金計画でお悩みなら、まずは大手町フィナンシャルにご相談ください。

お客様の状況に合わせた柔軟なご提案が可能です。

【資金使途が自由】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

目次

そもそも不動産担保ローンとは?

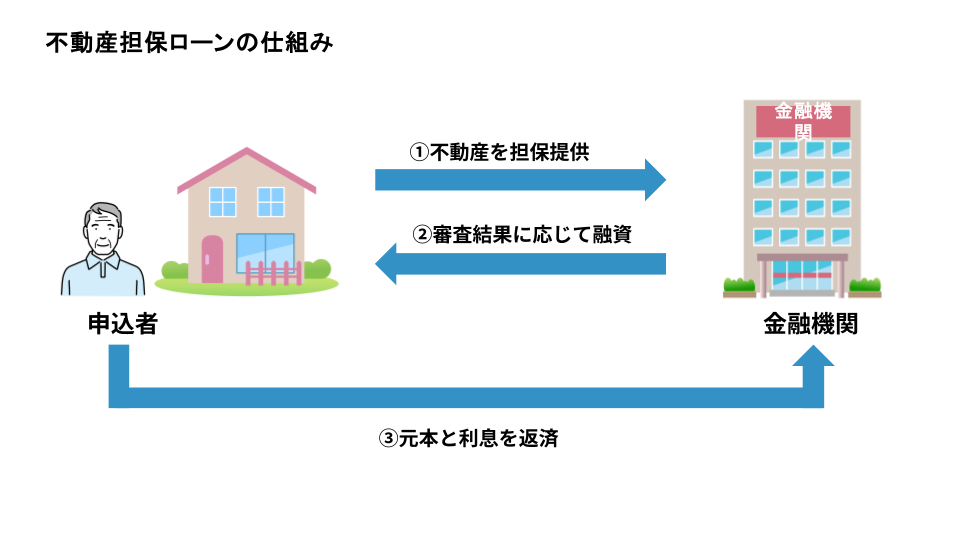

不動産担保ローンは、ご自身が所有する不動産を担保として、金融機関から融資を受ける仕組みです。

無担保ローンと比較して、高額な資金調達が必要な場合や、比較的低い金利で借入れたい場合に有効な選択肢となります。

借入希望者は、所有する不動産(土地、建物、マンションなど)を担保として金融機関に提供します。

この際、金融機関は不動産に抵当権を設定し、万が一返済が滞った場合には、担保不動産を競売にかける(売却して返済に充てる)権利を確保します。

金融機関は、担保となる不動産の評価額と、借入希望者の返済能力を総合的に判断し、融資の可否と融資額を決定します。

不動産の評価額は、市場価格、築年数、立地条件などに基づいて算出されます。

一方、返済能力は、収入、職業、信用情報などから判断されます。

融資審査に通過すると、借入希望者は金融機関とローン契約を締結し、融資が実行されます。

融資額は、不動産の評価額の一定割合(一般的に60%~80%程度)となります。

借入者は、契約で定められた期間と金利に基づいて、元金と利息を返済します。

返済方法は、元利均等返済や元金均等返済などが選択できます。

地方移住で不動産担保ローンを利用するメリットとデメリット

地方移住は、都市部から離れ、豊かな自然の中で新たな生活を始める魅力的な選択肢です。

しかし、移住にはまとまった資金が必要となる場合があり、不動産担保ローンは、その資金調達を支援する有効な手段となり得ます。

例えば、移住先で古民家をリノベーションしてカフェを開業する場合、そのリフォーム費用や初期運転資金を不動産担保ローンで調達することができます。

ここでは、地方移住で不動産担保ローンを利用する主なメリットとデメリットを解説します。

メリット

地方移住で不動産担保ローンを利用するメリットは、主に以下の通りです。

- 柔軟な資金調達

住宅ローンと異なり、資金使途が限定されないため、移住先の住居購入費用だけでなく、リフォーム費用、起業資金、当面の生活費など、自由度の高い資金計画を立てることができます。

- 低金利・高額の借り入れ

不動産を担保にすることで、金融機関は貸し倒れリスクを軽減できます。

そのため、カードローンやビジネスローンと比べて比較的低い金利で、かつ不動産の評価額に応じた高額な借り入れができる可能性があります。

デメリット

地方移住で不動産担保ローンを利用するデメリットは、主に以下の通りです。

- 不動産価値の変動リスク

担保にする不動産の価値が将来的に下落した場合、金融機関によっては追加の担保を求められる可能性があります。

特に地方の不動産は、都市部と比較して評価が低くなりがちだったり、価値が下落しやすかったりするケースもあるため、慎重な判断が必要です。

- 不動産を失うリスク

当然ながら、返済が滞ると、担保として提供した不動産を差し押さえられ、最終的には競売などで失う可能性があります。

地方の不動産や、築年数が経過した物件の評価額が伸びず、銀行から融資を断られてしまった場合でも、ぜひ一度ご相談ください。

大手町フィナンシャルでは、独自の審査基準で不動産の価値を最大限評価します。

【築古物件もOK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産担保ローンを活用した地方移住の成功事例

ここでは、地方移住における不動産担保ローンの具体的な活用事例を通して、どのように活用されているかを解説します。

事例1.移住先での起業:カフェ開業資金の調達

都市部で長年カフェを経営していたKさんは、定年を機に、自然豊かな地方都市へ移住しました。

移住先で、地域の特産品を使ったカフェを開業することを決意しましたが、初期費用が不足していました。

そこで、移住先で購入した古民家を担保に、不動産担保ローンを利用。

融資を受けた資金で、古民家のリノベーションや設備投資を行い、念願のカフェをオープンさせました。

事例2.古民家再生:ゲストハウスとしての活用

都心在住のLさんは、地方の歴史的な町並みに魅了され、古民家を購入して移住しました。

古民家の趣を活かし、国内外の旅行者向けのゲストハウスを運営することを計画。

リノベーション費用や運営資金を、所有する古民家を担保に不動産担保ローンで調達しました。

地域の観光資源と連携し、独自の体験プログラムを提供することで、人気を集めています。

事例3.農業への挑戦:農地と農機具の購入資金調達

定年退職後、農業に興味を持ったMさんは、温暖な気候の地方に移住し、果樹園を始めることを決意。

農地と農業用機械の購入資金を調達するために、所有する都市部の自宅を担保に不動産担保ローンを利用しました。

地域の農業指導機関のサポートを受けながら、果樹栽培の技術を習得。

収穫した果物は、直売所やオンラインショップで販売し、安定した収入を得ています。

これらの事例のように、不動産担保ローンは個人の方の移住費用だけでなく、法人や個人事業主の方の事業資金としても活用できます。

【個人・法人OK】大手町フィナンシャルの不動産担保ローンはこちら 》

地方移住で不動産担保ローンで失敗しないための3つの注意点

地方移住に不動産担保ローンを活用する際の注意点は、主に以下の3点です。

- 希望的観測ではなく、現実的な収支計画を立てる

- 移住に理解のある最適な金融パートナーを見つける

- 司法書士や税理士など専門家の力を借りる

注意点①:希望的観測ではなく、現実的な収支計画を立てる

地方移住後の収入源が不安定になる可能性も考慮し、慎重な資金計画が必要です。

移住先で事業を始める場合は、綿密な事業計画を立て、収益性を確保できるか検討する必要があるでしょう。

収入と支出を詳細に分析し、無理のない返済計画を立てることが重要です。

金利変動リスクや収入減少リスクも考慮し、余裕を持った返済計画を策定しましょう。

幸せなイメージが先行しがちですが、地方移住先での就業や起業がうまく行かないなどのリスクも考慮するべきでしょう。

注意点②:移住に理解のある最適な金融パートナーを見つける

地方移住や、移住先での事業計画に理解のある金融機関を選ぶことが重要です。

金利だけでなく、融資条件、手数料、担当者の対応などを総合的に比較検討しましょう。

銀行などの一般的な金融機関では、地方の物件や特殊な事業計画への融資に消極的な場合もあります。

そのような場合でも、ノンバンク系の金融機関などが柔軟に対応してくれる可能性もあります。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

注意点③:司法書士や税理士など専門家の力を借りる

不動産の価値を正確に把握するため、不動産鑑定士に相談するのも一つの手です。

また、ファイナンシャルプランナーに相談し、長期的な資金計画やリスク管理についてアドバイスを受けましょう。

移住先の自治体や地域の不動産業者にも相談し、地域の情報や支援制度について情報を収集することも有効です。

さらに、税理士に相談をする事で、税制面の優遇や、不動産取得時にかかる税金などの相談も可能です。

地方移住は、人生の大きな転換点です。

ローンを活用する際は、これらの注意点を踏まえ、慎重に検討することが重要です。

「地方の物件だから」

「事業計画に自信がないから」

と諦める前に、大手町フィナンシャルにご相談ください。

当社は独自の審査基準を持ち、銀行などで融資を断られた方への融資実績も豊富です。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

まとめ

地方移住は、ライフスタイルの多様化とともに注目されています。

不動産担保ローンは、移住先での住宅購入や事業資金の調達など、資金面で移住をサポートする有効な手段となり得ます。

特に、古民家再生や地域活性化に貢献する事業など、地域特性を活かした取り組みでは、不動産担保ローンの可能性を最大限に発揮できます。

しかし、地方移住には収入源や生活環境の変化など、不確定要素が伴います。

そのため、無理のない返済計画とリスク管理が重要です。

移住先の不動産市場や経済状況を調査し、収入と支出を分析した上で、余裕を持った返済計画を立てましょう。

必要に応じて専門家(不動産鑑定士、ファイナンシャルプランナー、地域専門家など)に相談し、アドバイスを受けることも重要です。

不動産担保ローンを有効活用することで、地方移住という夢を、より現実的なものにすることができるでしょう。

大手町フィナンシャルは、全国の不動産に対応しており、来店不要の郵送契約も可能です。

また、お急ぎの資金ニーズにも対応するため、原則24時間以内の審査、最短翌日のスピード融資を目指しています。

【24時間審査&最短翌日融資】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

「地方移住×不動産担保ローン」についてよくある質問

Q1.担保にする不動産は、今住んでいる家でも移住先の物件でも大丈夫ですか?

A.はい、どちらでも(あるいは両方でも)担保としてご相談いただけます。

例えば、移住先の物件(古民家など)の評価額が低く、希望する融資額に届かない場合でも、現在お住まいの都市部の不動産を担保にすることで、必要な資金を調達できる可能性があります。

Q2.移住先で起業予定ですが、収入が不安定でも審査に通りますか?

A.金融機関によりますが、大手町フィナンシャルの場合はご相談可能です。

当社は、申込者様の年収や信用情報(ブラックリスト掲載者、任意整理中など)よりも、担保となる不動産の価値を重視する独自の審査基準を持っています。

そのため、無職の方、70歳以上の高齢者、年金生活者の方、あるいは赤字決算・開業間もない法人様でも、融資実績が多数ございます。

【無職・高齢でもご融資可能】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

Q3.住宅ローンやリフォームローンとの違いは何ですか?

A.主な違いは「資金使途の自由度」と「審査基準」です。

住宅ローンやリフォームローンは、資金使途がそれぞれ「住宅購入費用」「リフォーム費用」に限定されます。

一方、不動産担保ローン(フリーローンタイプ)は、資金使途が原則自由(事業性資金を除く場合あり)なため、移住費用、生活費、起業資金など幅広く使えます。

また、不動産担保ローンは総量規制(年収の3分の1までしか借りられない規制)の対象外となる場合があり、住宅ローンが残っていても追加で借り入れできる可能性もあります。