不動産担保ローンは原則として総量規制の対象外のため、年収に関係なく融資を受けやすいのが特徴です。

まとまった資金が必要な個人事業主や中小企業の経営者、不動産を所有している個人の方など、幅広い層が利用しています。

しかし、なかには不動産担保ローンでも総量規制の影響を受ける場合があり、注意も必要です。

この記事では、不動産担保ローンと総量規制の関係について、基礎知識と注意点を詳しく解説します。

【個人・法人OK】大手町フィナンシャルの不動産担保ローンはこちら 》

目次

不動産担保ローンは原則として総量規制の対象外

不動産担保ローンは、原則として総量規制の対象外です。

そのため、他社ですでに借り入れがある場合も、年収の3分の1という上限に縛られずにお金を借りられる可能性が高く、多くの資金を必要とする際に役立ちます。

まずは、不動産担保ローンがなぜ総量規制の対象外なのか、その仕組みについて解説します。

総量規制とは?年収3分の1までの貸付制限

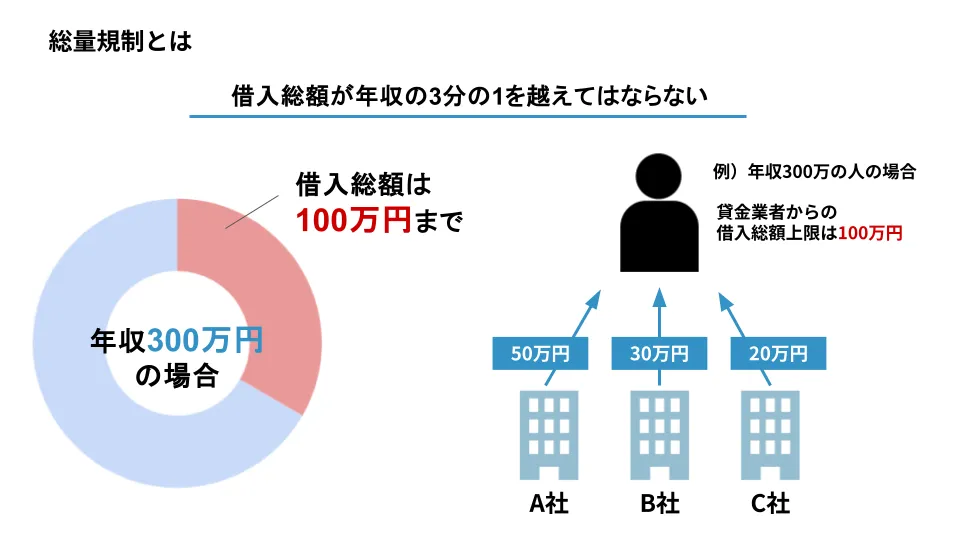

総量規制とは、個人が貸金業者から借りられる金額の上限を、申込者の年収の3分の1を超えないように制限する制度のことです。

2010年に施行された改正貸金業法によって定められ、主に消費者を過度な借入から守る目的で導入されました。

これにより、申込者の貸金業者からの借入総額が年収の3分の1に達した時点で、原則として新たな借入が制限される仕組みとなっています。

総量規制の対象となる貸付け(ノンバンク)

前述の通り、総量規制の対象となるのは、「ノンバンク(貸金業者)」から個人に対する貸付けです。

ノンバンク(貸金業者)とは、消費者金融や信販会社、クレジットカード会社などを指します。

例えば、消費者金融や信販会社、クレジットカード会社のカードローンやキャッシング枠は、総量規制の対象となります。

銀行のローンは総量規制の対象外

一方で、銀行や信用金庫、信用組合、労働金庫などの金融機関は、貸金業法ではなく銀行法などに基づいて運営されているため「ノンバンク(貸金業者)」に該当しません。

これらの機関からの融資は、そもそも貸金業法が適用されないため総量規制の対象外です。

(ただし、銀行が独自の基準を設けている場合があります。詳しくは後述します。)

ノンバンクの不動産担保ローンは「除外貸付け」

では、消費者金融や信販会社といった「貸金業者(ノンバンク)」が提供する不動産担保ローンは総量規制の対象になるのでしょうか。

実は、ノンバンクから個人への貸付けであっても、総量規制の計算に含めなくてよい場合があります。

これを、「総量規制の除外貸付け」といいます。

具体的には、以下のような貸付けが除外貸付けに該当します。

- 住宅ローン

- 自動車ローン(マイカーローン)

- 高額療養費の貸付

- 有価証券を担保とする貸付

- 不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付

- 売却予定の不動産の売却代金によって返済される貸付

不動産担保ローンは、この「不動産を担保とする貸付」に該当するため「除外貸付け」に分類され、年収の3分の1を超える借入ができる可能性があります。

不動産担保ローンが総量規制の対象外とされる理由は、担保として不動産が設定されるため、貸し手にとってリスクが低いと考えられているからです。

不動産という確かな担保があることで、返済が滞った場合にも担保不動産を換価処分(競売)し、その処分代金から優先的に債権を回収できます。

このようなケースでは、総量規制を適用する必要がないと見なされているのです。

不動産担保ローンをご検討中の方は、独自の柔軟な審査基準を持つ大手町フィナンシャルにご相談ください。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

おまとめローンなどは「例外貸付け」

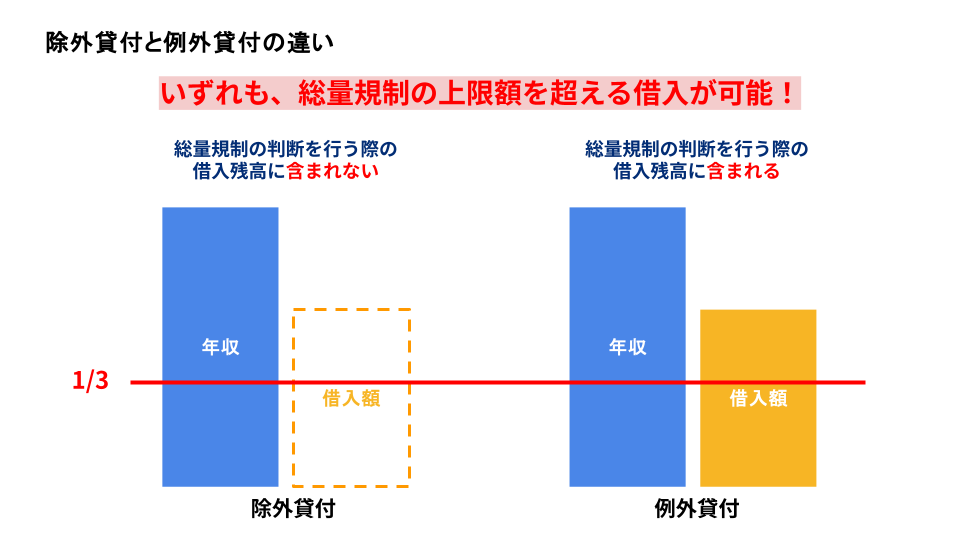

総量規制には、除外貸付けのほかに「例外貸付け」という区分があります。

除外貸付けと例外貸付けの違いは、総量規制の基準となる借入残高に含まれるかどうかです。

除外貸付けは、借入をしても借入残高に算入されません。

一方、例外貸付けの場合、借入額は借入残高に算入されますが、総量規制の基準を超過した場合でも、例外的に借入が認められます。

具体的には、以下のような貸付けが例外貸付けに該当します。

- 顧客に一方的に有利となる借り換え(おまとめローンなど)

- 借入残高を段階的に減少させるための借り換え

- 個人事業者に対する貸付け

- 緊急性が認められる医療費を支払うための資金の貸付け

- 配偶者と併せた年収3分の1以下の貸付け

個人事業主が事業資金として不動産担保ローンを利用する場合、この「個人事業者に対する貸付け」に該当するため、例外貸付けとして総量規制の基準を超えた借入が可能です。

個人事業主の方や、おまとめローンをご検討の方も、大手町フィナンシャルにご相談ください。

【個人・法人OK】大手町フィナンシャルの不動産担保ローンはこちら 》

不動産担保ローンでも総量規制の影響を受けるケース

不動産担保ローンは基本的に総量規制の「除外貸付け」や「例外貸付け」に分類されますが、状況によっては総量規制の影響を受けたり、借り入れが難しくなったりすることがあります。

不動産担保ローンでも総量規制の影響を受けるケースとしては、以下のようなものがあります。

- 銀行が独自の返済比率で審査する場合

- ノンバンクで「除外」「例外」の要件を満たさない場合

- 借入目的によって扱いが異なる場合

ケース①:銀行が独自の返済比率で審査する場合

前述の通り、銀行融資は貸金業法の総量規制の対象外です。

しかし、銀行は貸金業法とは別に、銀行法や金融庁の監督指針に基づき、独自の審査基準を設けています。

その代表的なものが「返済比率(返済負担率)」です。

これは、申込者の年収に占めるすべての借入(住宅ローン、カードローンなどを含む)の年間返済額の割合を見るもので、この比率が高すぎると、新たな融資を断られる可能性があります。

つまり、総量規制の対象外であっても、実質的に年収に応じた借入制限が存在するのです。

ケース②:ノンバンクで「除外」「例外」の要件を満たさない場合

ノンバンク(貸金業者)の不動産担保ローンでも、「除外貸付け」の条件である「個人顧客または担保提供者の居宅などを除く」という部分に注意が必要です。

例えば、個人が自宅を担保にして、貸金業者から「事業性資金」や「おまとめローン」といった除外・例外の目的ではなく、「消費性資金(生活費や娯楽費など)」として借り入れる場合は、総量規制の対象となる可能性が高いです。

ケース③:借入目的によって扱いが異なる場合

ケース②とも関連しますが、借入目的は重要です。

同じ「自宅」を担保にする場合でも、借入目的が「個人事業の運転資金」であれば例外貸付けに該当し、総量規制の基準を超えた借入が可能です。

一方で、目的が「海外旅行の費用」といった消費性資金であれば、総量規制の対象となり、年収の3分の1までの枠内でしか借りられません。

これは、生活の基盤である自宅を安易な借り入れによって失うことを防ぐ、という借り手を保護する観点からの制限です。

総量規制の影響を避けたい場合は、借入目的を明確にし、それが「除外」または「例外」に該当するかを確認する必要があります。

【個人・法人OK】大手町フィナンシャルの不動産担保ローンはこちら 》

不動産担保ローンを利用するときの注意点

不動産担保ローンを利用する際に注意すべきポイントは、以下の通りです。

- 総量規制対象外でも借り過ぎに注意する

- 融資までに時間がかかる場合がある

- 担保評価額によって希望の借入額に満たない可能性がある

- 返済不能時に不動産を失うリスクがある

注意点①:総量規制対象外でも借り過ぎに注意する

総量規制の対象外である不動産担保ローンなら、年収に関わらず高額な借入が可能です。

しかし、自身の返済能力を超えた借入は、返済負担が大きくなり、将来の生活や事業の成長に大きな影響を及ぼす可能性があります。

そのため、綿密な返済計画を立てたうえで、本当に必要な資金だけを、無理のない範囲で借り入れることが重要です。

注意点②:融資までに時間がかかる場合がある

不動産担保ローンは、担保不動産の調査・評価や登記手続きなどが必要なため、申し込みから融資実行までにある程度の時間を要します。

金融機関によっては数週間から1ヶ月以上かかることもあるため、資金が必要な時期を見越して、余裕を持って相談・申し込みをすることが大切です。

なお、大手町フィナンシャルの不動産担保ローンは原則24時間以内に審査が完了し、最短翌日のスピード融資も可能です。

お急ぎの資金ニーズにも柔軟に対応いたしますので、まずはお気軽にご相談ください。

【24時間審査&最短翌日融資】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

注意点③:担保評価額によって希望の借入額に満たない可能性がある

不動産担保ローンでは、担保にする不動産の評価額によって融資可能額が決まります。

不動産の評価額は、融資を行う金融機関によって異なることが多いため、複数の金融機関に見積もりを依頼し、比較しながら検討しましょう。

特に、築年数が経過している物件や利便性が低い立地の物件は、低く評価されてしまうケースが多いです。

そのため、物件の価値が低いと判断された場合、希望する借入額に届かない可能性もあるでしょう。

大手町フィナンシャルでは、銀行や他社では評価が難しい不動産(共有持分、借地権、再建築不可物件など)も、独自の基準で最大限評価します。

信頼できる金融機関や、不動産の適正な評価をしてくれる金融機関を見つけることで、希望に近い借入ができる可能性が高まります。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

注意点④:返済不能時に不動産を失うリスクがある

不動産担保ローンを利用して返済不能となった場合には、担保として提供した不動産を失うリスクがあります。

自宅を担保にする場合は、住まいを失う事態になりかねません。

事業用不動産を担保にする場合も、返済困難になると事業の継続が危ぶまれるため注意しましょう。

返済が難しいと感じた場合は、放置せずに早めに金融機関と相談し、リスケジュール(返済計画の見直し)などの対応を検討することが必要です。

総量規制対象外の不動産担保ローンでまとまった資金を調達しよう

不動産担保ローンは基本的に総量規制の対象外となるため、年収の制限なく高額の借入が可能です。

不動産の価値を活かしてまとまった資金を調達でき、さらに無担保ローンに比べて金利が低く、返済期間を長く設定できるというメリットもあります。

ただし、不動産の評価基準や融資条件は取り扱う金融機関によって異なるため、条件を比較しながら、自分に合った金融機関を選ぶことが大切です。

大手町フィナンシャルの不動産担保ローンでは、他社では取り扱いが難しい、以下のような不動産を担保にした融資が可能です。

- 住宅ローンが残っている不動産(二番抵当・三番抵当)

- 他人(親族)名義の不動産

- 共有名義・共有持分の不動産

- 借地権・底地(貸宅地)

- 再建築不可物件、老朽アパートなどの訳あり不動産

当社の独自の基準により、経験・知識豊富なスタッフがお客様の不動産の価値を最大限に評価します。

24時間以内のスピード審査、最短翌日融資も可能となっておりますので、資金調達をお急ぎの方にもおすすめです。

他社で断られてしまった方も、ぜひ大手町フィナンシャルにご相談ください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産担保ローンと総量規制に関するよくある質問

最後に、不動産担保ローンと総量規制に関してよく寄せられる質問にお答えします。

Q1.銀行のローンも総量規制の対象外ですか?

A.はい、対象外です。

銀行は「貸金業者」ではないため、貸金業法の総量規制は適用されません。

ただし、本文でも解説した通り、銀行は独自の審査基準(返済比率など)を設けており、年収に対して借入額が多すぎると判断されれば、融資を断られることがあります。

Q2.個人事業主の事業資金の借入れも「除外」になりますか?

A.「除外貸付け」ではなく、「例外貸付け」に該当します。

個人事業主の方が事業資金として借り入れる場合、「個人事業者に対する貸付け」として例外貸付けに分類されます。

例外貸付けは、借入額が借入残高に算入されるものの、年収の3分の1を超えていても例外的に借入が認められます。

【個人・法人OK】大手町フィナンシャルの不動産担保ローンはこちら 》

Q3.住宅ローンが残っている不動産でも担保にできますか?

A.はい、金融機関によっては可能です。

住宅ローンが残っている不動産(一番抵当が設定されている不動産)に、二番目以降の抵当権(二番抵当・三番抵当)を設定して融資を受けることができます。

大手町フィナンシャルでは、住宅ローン返済中の物件や、二番・三番抵当が設定されている不動産でも積極的に融資を行っています。

他社で断られた場合でも、お気軽にご相談ください。

【二番抵当・三番抵当もOK】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》