不動産担保ローンを検討する際、「住宅ローンが残っているけれど、この不動産を担保に追加で借り入れはできるのだろうか」と考える方は多いでしょう。

結論から言うと、二番抵当でも利用できる不動産担保ローンは存在します。

しかし、不動産を担保にする場合、一般的には最初に抵当権を設定した「一番抵当」が優先されるため、二番抵当での借り入れは審査が厳しくなる傾向にあります。

この記事では、二番抵当で不動産担保ローンを利用する仕組みやメリット・デメリット、審査通過のポイントや注意点について分かりやすく解説します。

【二番抵当・三番抵当もOK】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

目次

二番抵当とは?抵当権の仕組みを解説

まず、二番抵当とは、既に一番抵当権(多くは住宅ローンなど)が設定されている不動産を担保に、追加で融資を受ける際に設定される抵当権のことです。

ここでは、不動産に設定される抵当権の仕組みと順位について説明します。

抵当権とその順位の仕組み

不動産を担保にしてローンを組む場合、金融機関は「抵当権」を設定します。

抵当権とは、ローンの返済が万が一できなくなった際に、担保としている不動産を債権者である金融機関が差し押さえることができる権利です。

金融機関は、差し押さえた不動産を競売にかけるなどして売却することで、貸したお金を回収します。

第一抵当権と第二抵当権(二番抵当)の違い

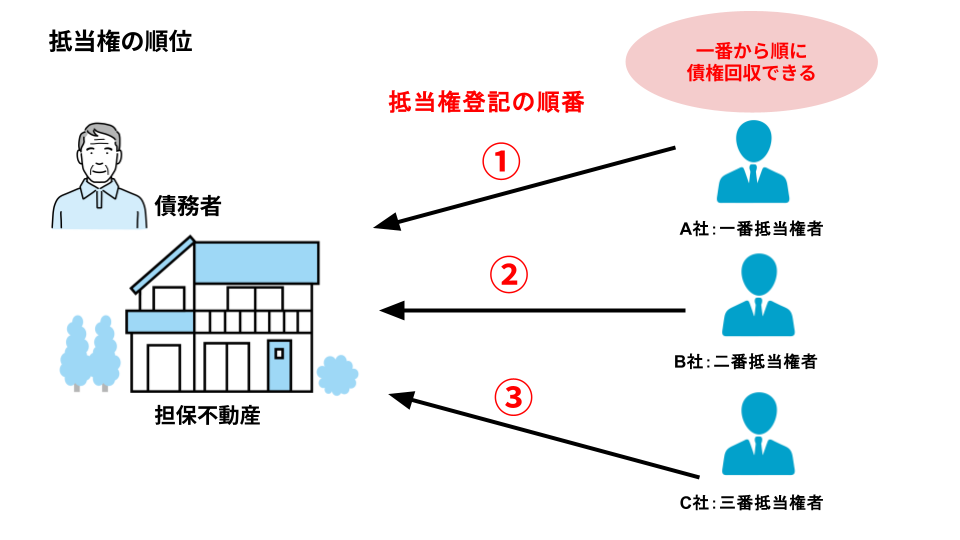

抵当権は、設定された順番(登記された順番)によって「順位」が付けられます。

例えば、住宅を購入する際に住宅ローンを利用し、その返済がまだ残っている場合、その不動産にはすでに住宅ローンを貸した金融機関の抵当権が設定されています。

この最初に設定された抵当権を「一番抵当(第一抵当)」と呼びます。

その同じ不動産に、別のローンを借りるために複数の抵当権を設定することも可能です。

すでにある一番抵当の次に設定されたものを「二番抵当(第二抵当)」、その次を「三番抵当(第三抵当)」…と続くことになります。

抵当権の順位がもたらす影響(抵当権の実行とは)

抵当権の順位が先の抵当権ほど、不動産が売却された際に優先的に返済を受けられる権利を持つのが大きな特徴です。

返済が滞るなどして抵当権が実行される(=不動産が競売にかけられる)と、その売却代金は、一番抵当権者から順に返済(配当)に充てられます。

二番抵当権者は、一番抵当権者が全額回収した「後」に、残りがあればそこから回収することになります。

この順位の違いが、後述する「金融機関のリスク」や「借入可能額」に大きく影響するのです。

抵当権と根抵当権の違い

抵当権と似た権利に「根抵当権(ねていとうけん)」があります。

通常の抵当権は、特定の1回の借り入れ(例:3,000万円の住宅ローン)に対して設定され、完済すれば消滅します。

一方、根抵当権は、「極度額(上限額)」を設定し、その範囲内であれば何度でも借りたり返したりを繰り返せる点が特徴です。

主に事業性資金の借り入れなどで利用されます。

もしご自身の不動産に設定されているのが根抵当権の場合、現在の借入残高だけでなく「極度額」がいくらに設定されているかが、追加融資の可否に影響するため注意が必要です。

二番抵当でも不動産担保ローンは利用できる!融資の実態

前述の通り、解説したようにリスクはありますが、二番抵当でも利用できる不動産担保ローンは存在します。

ただし、二番抵当は金融機関にとってリスクが高いため、銀行などの金融機関では審査が非常に厳しく、断られるケースが多いのが実情です。

一方で、二番抵当を設定するかどうかは金融機関の判断によるため、すべてのケースで断られるわけではありません。

重要なのは、1つの金融機関で断られてもすぐに諦めないことです。

特に、銀行以外の金融機関(ノンバンク)や不動産担保ローンを専門に扱う会社では、独自の審査基準を持っているため、融資を受けられる可能性があります。

例えば、大手町フィナンシャルの不動産担保ローンは、住宅ローンが残った状態の物件や、すでに抵当権が設定された不動産に対してもご融資が可能です。

独自の審査基準を用いて、担保不動産の価値を総合的に判断しますので、他社でのお借り入れを断られてしまった方もぜひ一度ご相談ください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

二番抵当だと借入可能額は少なくなる?その理由とは

二番抵当で不動産担保ローンを利用する場合、借入可能額が少なくなる傾向にあります。

その理由は、以下の通りです。

- 回収順位が低いほど金融機関のリスクが高いため

- 担保余力(不動産の価値)が少ないため

理由①:回収順位が低いほど金融機関のリスクが高いため

最も大きな理由は、万が一借り手が返済できなくなり、担保の不動産が競売にかけられた際の債権回収の優先順位にあります。

二番抵当権者(後からお金を貸す側)は、一番抵当権者が回収し終わった残りの金額からしか回収できません。

このため、二番抵当は、一番抵当に比べて担保価値が低いと見なされることが多いのです。

例えば、住宅ローン(一番抵当/A社)が1,000万円残っている不動産が競売にかけられ、1,500万円で売却されたケースを考えてみましょう。

(この不動産にはB社が二番抵当1,000万円、C社が三番抵当500万円を設定しているとします)

この売却代金1,500万円は、以下の順番で分配されます。

- 【配当順位1位】一番抵当権者(A社:住宅ローン)

まず、一番抵当権者が優先的に1,000万円を全額回収します。

(残りの金額:1,500万円 – 1,000万円 = 500万円) - 【配当順位2位】二番抵当権者(B社)

次に、二番抵当権者が、残った500万円から回収します。B社は1,000万円を貸していましたが、500万円しか回収できません。

(残りの金額:500万円 – 500万円 = 0円) - 【配当順位3位】三番抵当権者(C社)

B社が回収した時点で残額は0円のため、C社は全額回収不可となります。

このように、二番抵当権者(B社)は、1,000万円を貸していたにもかかわらず、500万円しか回収できませんでした。

この「回収しきれないリスク」が非常に高いため、金融機関は貸し出す金額を慎重に抑えざるを得ないのです。

理由②:担保余力(不動産の価値)が少ないため

二番抵当での借入可能額は、不動産の「担保余力」を基準に決まります。

担保余力とは、現在の不動産の評価額から、すでに設定されている一番抵当の借入残高(または根抵当権の場合は極度額)を差し引いた、いわば「担保としての余力」のことです。

<担保余力の計算イメージ>

| 担保余力 = 不動産の評価額 - 第一抵当権の借入残高 |

この担保余力が少なければ少ないほど、二番抵当として貸し出せる金額も制限されます。

さらに重要な点として、金融機関は、この担保余力の全額を融資するわけではありません。

理由①で解説した通り、二番抵当は回収リスクが高いため、金融機関はこの担保余力に対して「掛目(かけめ)」と呼ばれる割合(例:60~70%程度)をかけて、より慎重に融資上限額を設定します。

そのため、不動産の評価額に対して融資する割合(LTV:ローン・トゥ・バリュー)が低く設定されたり、金利が高めに設定されたりして、リスクを調整(ヘッジ)しようとします。

結果として、お客様が希望する金額よりも、提示される借入可能額が低くなることが一般的です。

ご自身の不動産にどれくらいの担保余力があり、いくらまで借りられる可能性があるか知りたい方は、お気軽にご相談ください。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

二番抵当で不動産担保ローンを借りるメリット

二番抵当で不動産担保ローンを借りるメリットとしては、以下のものがあります。

- 住宅ローン返済中でも追加の資金調達が可能

- 不動産を売却せずに資金を確保できる

- 資金の使い道が比較的自由

メリット①:住宅ローン返済中でも追加の資金調達が可能

最大のメリットは、住宅ローンが残っている不動産を活用して、新たな資金を調達できる点です。

通常、住宅ローンがあると他のローンは借りにくいと考えがちですが、不動産の担保価値次第ではまとまった資金を確保できます。

メリット②:不動産を売却せずに資金を確保できる

「資金は必要だが、今の家に住み続けたい」という場合に、不動産を売却することなく資金を得られるのは大きな利点です。

事業資金や教育資金など、一時的に大きな資金が必要になった際に有効な手段となります。

メリット③:資金の使い道が比較的自由

不動産担保ローンは、住宅ローンのように使い道が限定されず、事業資金、教育資金、リフォーム費用、借り換え資金など、原則として自由に使える場合が多いです。

幅広い資金ニーズに対応できる柔軟性も魅力の一つです。

急な事業資金や高額な教育費など、まとまった資金が必要な際にもご活用いただけます。

【資金使途が自由】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

二番抵当で不動産担保ローンを借りるデメリット・注意点

メリットがある一方で、二番抵当での借り入れには以下のようなデメリットや注意すべき点があります。

- 金利が高く、借入可能額も低めになる

- 毎月の総返済額が増加し、家計を圧迫する

- 手続きや契約内容の確認がより重要になる

- 返済が滞ると大切な不動産を失うリスクがある

デメリット①:金利が高く、借入可能額も低めになる

金融機関にとって二番抵当は貸し倒れリスクが高いため、そのリスクを補うために金利が高めに設定されるのが一般的です。

また、借入可能額も、不動産の担保評価額から一番抵当の残債を差し引いた「残存担保価値(担保余力)」の範囲内に限定されるため、低めになる傾向があります。

デメリット②:毎月の総返済額が増加し、家計を圧迫する

既存の住宅ローンに加えて新しいローンの返済が始まるため、月々の総返済額は当然増加します。

この「総返済負担率」の増加によって家計が圧迫されないか、現在の収入と支出を基に、無理なく返済し続けられるかを厳しくシミュレーションすることが極めて重要です。

デメリット③:手続きや契約内容の確認がより重要になる

金融機関によっては、二番抵当権を設定する際に、第一抵当権者(主に住宅ローンを組んだ銀行など)の承諾を求められることがあります。

ただし、法律上は第一抵当権者の承諾なしに第二抵当権を設定することは可能であり、金融機関(特にノンバンク)によっては承諾を不要としているケースもあります。

また、金利だけでなく、手数料、遅延損害金、繰り上げ返済の条件など、契約書の内容は隅々まで確認し、少しでも不明な点があれば必ず質問しましょう。

デメリット④:返済が滞ると大切な不動産を失うリスクがある

最も大きなデメリットは、万が一、ローンの返済が滞れば、抵当権が実行され、大切な不動産が競売にかけられてしまうリスクがあることです。

これは一番抵当でも二番抵当でも同じですが、ローンが二つになることで、そのリスクに直面する可能性も高まります。

住む家を失う事態を避けるためにも、絶対に無理のない返済計画を立てなければなりません。

返済計画に不安がある場合や、ローンの借り換えを検討している場合も、専門家にご相談ください。

【低金利・長期借入】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

二番抵当で不動産担保ローンの審査に通るための6つのポイント

二番抵当で不動産担保ローンの審査に通るためのポイントは、主に以下の6つです。

- ノンバンクに申し込む

- 不動産担保ローン専門会社に申し込む

- 住宅ローンの残債(既存の借入残高)はできるだけ減らす

- 詳細な返済計画・事業計画書を用意する

- 融資の希望額を必要最低限(低め)に設定する

- 申請書類の不備をなくす

ポイント①:ノンバンクに申し込む

ノンバンクとは、預金業務を行わない銀行以外の金融機関で、消費者金融や信販会社、不動産担保ローン専門会社などが該当します。

ノンバンクが提供する不動産担保ローンは、銀行と比較して二番抵当でも融資を受けやすい傾向があります。

これは、審査基準が銀行よりも柔軟なため、銀行で断られた場合でも、ノンバンクなら審査を通過できることがあるからです。

ただし、一部のノンバンクは金利が高めの傾向にあり、例えば消費者金融では上限金利が年18%前後(元本が10万円以上100万円未満の場合)になることが一般的です。

高金利の影響で月々の返済額が大きくなりやすいため、借り入れ前に必ず返済シミュレーションを行い、無理のない範囲で借りることが重要です。

ポイント②:不動産担保ローン専門会社に申し込む

不動産担保ローンを専門に扱う金融機関は、ノンバンクの中でも特に二番抵当でも融資を受けやすい傾向があります。

専門的な知識と豊富な実績を持ち、不動産の適正な価値を重視するため、銀行で審査が通らなかった場合でも、担保として評価される可能性が高いのが特徴です。

また、消費者金融などと比べると、金利が比較的低く設定されることが多く、長期借入が可能なケースも多いため、返済に余裕を持たせたプランが立てやすくなります。

私たち大手町フィナンシャルも、不動産担保ローンを専門に扱うノンバンクです。

二番抵当はもちろん、共有持分・借地権・底地をはじめとした権利関係が複雑な不動産にも幅広く対応しております。

ご所有の不動産で融資を受けられるか不安な方も、ぜひお気軽にご相談ください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

ポイント③:住宅ローンの残債(既存の借入残高)はできるだけ減らす

二番抵当で融資を受ける場合、第一抵当である住宅ローンの残債は少しでも減らしておくほうが、不動産の担保余力が増え、担保価値を高めることにつながります。

繰り上げ返済が可能であれば、積極的に行うことを検討しましょう。

ただし、金融機関によっては繰り上げ返済手数料がかかる場合があるため、事前に確認したうえで検討が必要です。

ポイント④:返済計画・事業計画書を用意する

信頼性を示すために、詳細な返済計画書をしっかりと作成し、金融機関に提示することも有効な方法です。

二番抵当ローンによって月々の返済が増加する場合は、無理のない返済スケジュールを示すことで、貸し手の安心材料となり、審査に通過する可能性が高まります。

事業資金としての借入であれば、事業計画書も一緒に提出するとさらに効果的です。

事業計画書には、ビジネスの目的や将来の見通し、資金計画などを具体的に記載し、金融機関に対して事業の収益性と信頼性をアピールします。

特に二番抵当の場合、リスクを減らすためにも、事業の成功見込みをしっかりと伝えることが大切です。

ポイント⑤:融資の希望額を必要最低限(低め)に設定する

二番抵当の不動産は、第一抵当よりも担保評価が低くなるため、融資の希望額は必要最低限の金額に設定するほうが審査に通りやすくなります。

一般的には、不動産の現在の市場価値から住宅ローンの残債を差し引いた金額(担保余力)の60~70%程度が融資上限となることが多いです。

【計算例】

- 不動産の市場価値: 3,000万円

- 住宅ローンの残債: 1,000万円

- 担保余力: 2,000万円(3,000万円 – 1,000万円)

- 融資上限の目安: 約1,200万円〜1,400万円(2,000万円 × 60~70%)

融資額が低いほど金融機関のリスクが軽減されるため、必要な資金をしっかりと計算し、無駄のない借り入れを行いましょう。

ポイント⑥:申請書類の不備をなくす

基本的なことですが、申請書類に不備がないように徹底することも重要です。

書類に不備や矛盾があると、それだけで審査が中断したり、信頼性が低いと判断されたりする可能性があります。

特にノンバンクや専門会社はスピード審査を強みとしている場合が多いため、スムーズな審査のためにも、求められた書類は正確かつ迅速に提出しましょう。

大手町フィナンシャルでは、お申込み時にご提出いただく主な書類は、以下の原則3点のみです。

- 権利証(登記済権利証または登記識別情報)

- 本人確認書類(運転免許証、マイナンバーカード、パスポートなど)

- 印鑑証明書(3ヶ月以内のもの)

収入証明や納税証明は原則不要なため、お手続きを簡便にし、お客様の迅速な資金調達をサポートします。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

二番抵当でも借りられる総合不動産担保ローンとは

大手町フィナンシャルでは、二番抵当が付いている不動産でも利用可能な不動産担保ローンを提供しています。

一般的に二番抵当の不動産は担保評価が低くなりがちですが、大手町フィナンシャルでは独自の審査基準に基づき、不動産の価値を最大限に評価します。

大手町フィナンシャルの総合不動産担保ローンの特徴は、以下の通りです。

- 年収や信用情報(ブラックリスト掲載者など)にとらわれない柔軟な審査:

無職の方、70歳以上の高齢者、年金生活者でも融資可能。住宅ローンが残っていてもOK - 共有持分・借地権・底地など、権利関係が複雑な不動産でも融資可能

- 原則24時間以内に審査結果をお知らせ&最短翌日融資

大手町フィナンシャルの総合不動産担保ローンでは、年収や職業を問わず、主に不動産の価値に基づいて融資額を決定します。

そのため、収入が少ない方や無職の方でも申し込み可能です。

さらに、最短で翌日に融資を受けられるスピード対応が強みです。

銀行での審査に通らなかった不動産についても、ぜひ一度ご相談ください。

【無職・高齢でもご融資可能】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

まとめ

本記事で解説した通り、不動産担保ローンは、二番抵当でも利用することが可能です。

しかし、銀行ではリスクが高いと判断され、審査が厳しいのが実情です。

二番抵当での借り入れを成功させるには、以下の点が重要です。

- 銀行よりも審査が柔軟なノンバンク、特に不動産担保ローン専門会社を選ぶこと。

- 担保余力を確認し、無理のない返済計画を立てること。

- 必要書類を正確に準備し、希望額を現実的な範囲に設定すること。

私たち大手町フィナンシャルは、不動産担保ローンを専門に扱うノンバンクとして、経験豊富な専門スタッフがお客様一人ひとりに合わせて適切なプランを提案いたします。

全国どこからでも利用でき、迅速な審査・融資手続きが強みです。

原則として24時間以内に審査結果がわかり、最短で翌日には融資が実行されるため、急ぎで資金が必要な場合に心強い選択肢としてご利用いただけます。

住宅ローンが残った物件やすでに抵当権が設定された不動産を担保にお金を借り入れたい方は、ぜひ大手町フィナンシャルへお気軽にご相談ください。

【全国対応】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

二番抵当についてよくある質問

最後に、二番抵当の不動産担保ローンに関してよく寄せられる質問にお答えします。

Q1.第一抵当権者の承諾は必要ですか?

A.法律上、第一抵当権者(住宅ローンを組んでいる銀行など)の承諾がなくても、第二抵当権(二番抵当)を設定することは可能です。

ただし、金融機関によっては、融資の条件として第一抵当権者の承諾を求める場合があります。

また、住宅ローンの契約書に「他の抵当権を設定する場合は承諾を得る」といった条項が含まれている場合もあるため、契約内容を確認しておくと安心です。

なお、大手町フィナンシャルのようなノンバンクの不動産担保ローンでは、第一抵当権者の承諾を不要としているケースが一般的です。

Q2.なぜ銀行は二番抵当の融資に消極的なのですか?

A.本文中でも解説した通り、債権の回収順位が二番目になるため、貸し倒れリスクが高いからです。

万が一、担保不動産が競売にかけられた場合、銀行(二番抵当権者)は、一番抵当権者が全額回収した「残り」からしか資金を回収できません。

不動産の価値が下落していたり、競売での売却価格が低かったりした場合、二番抵当権者は貸したお金を全額回収できないリスクがあります。

銀行はリスクに対して非常に厳格な審査基準を設けているため、二番抵当の融資には消極的になるのです。

Q3.住宅ローンと不動産担保ローンの返済が苦しくなったらどうすればいいですか?

A.返済が苦しくなる前に、できるだけ早く借り入れ先の金融機関に相談することが最も重要です。

返済を滞納してしまうと、遅延損害金が発生するだけでなく、最終的には不動産を競売にかけられてしまうリスクがあります。

金融機関に相談すれば、返済期間の延長(リスケジュール)や、一時的な返済額の減額など、返済条件の変更に応じてもらえる可能性があります。

また、現在のローンよりも金利が低いローンへの「借り換え」や、複数の借り入れを一本化する「おまとめローン」を検討するのも一つの方法です。

大手町フィナンシャルでは、ローンの借り換えやおまとめにも対応しておりますので、お気軽にご相談ください。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

Q4.二番抵当で借りた後、不動産を売却することはできますか?

A.抵当権が設定されていても、不動産を売却すること自体は可能です。

ただし、売却するためには、一番抵当権と二番抵当権、すべての抵当権を抹消する(=ローンを全額返済する)必要があります。

通常は、不動産の売却代金を使って、まず一番抵当権者のローンを完済し、次に二番抵当権者のローンを完済し、残った金額が売主の手元に残る、という流れになります。

売却価格がローン残高の合計を下回る(=オーバーローン)場合は、別途資金を用意して完済しない限り、抵当権を抹消できず、売却が困難になるため注意が必要です。