所有する不動産を活用して資金を調達したいけれど、「不動産担保ローン」と「リバースモーゲージ」のどちらが良いか迷っていませんか?

この二つは、不動産を担保にする点は同じですが、対象者や仕組み、返済方法が全く異なります。

本記事では、両者の違いを7つのポイントで徹底比較し、それぞれのメリット・デメリットからあなたに最適な選び方まで分かりやすく解説します。

目次

- 不動産を活かした2つの資金調達方法【不動産担保ローンとリバースモーゲージ】

- 【一覧表で比較】不動産担保ローンとリバースモーゲージの7つの違い

- 不動産担保ローンのメリット・デメリット

- リバースモーゲージのメリット・デメリット

- 【目的別】あなたはどっち?不動産担保ローンとリバースモーゲージの選び方

- 不動産担保ローン・リバースモーゲージ共通のリスクと対策

- まとめ:不動産を活用した資金計画でお悩みなら大手町フィナンシャルへ

- 不動産担保ローンとリバースモーゲージに関してよくある質問

不動産を活かした2つの資金調達方法【不動産担保ローンとリバースモーゲージ】

不動産は、住まいとしてだけでなく、まとまった資金を生み出す「資産」でもあります。

その代表的な活用方法が「不動産担保ローン」と「リバースモーゲージ」です。

どちらも不動産を担保にお金を借りる金融商品ですが、まずはそれぞれの基本的な特徴を理解しましょう。

自宅などを担保にお金を借りる「不動産担保ローン」

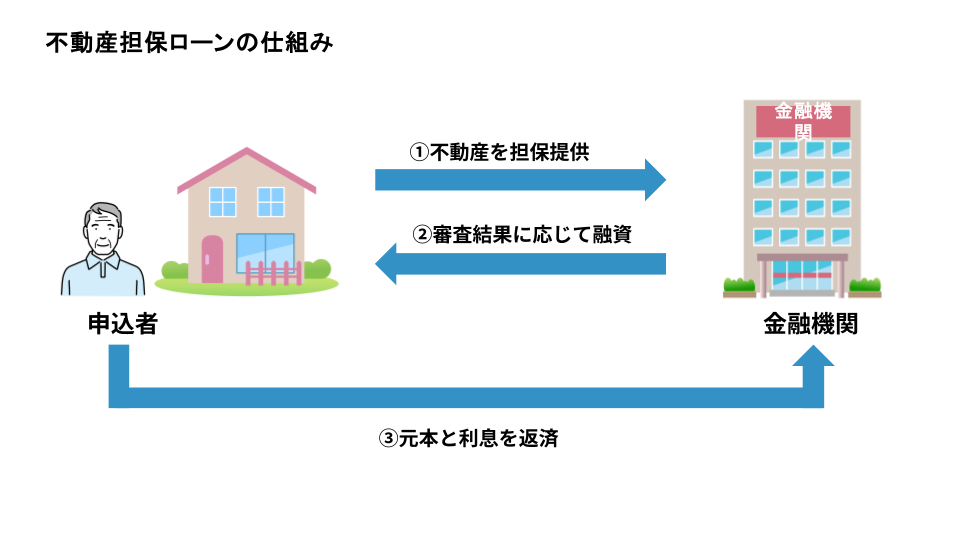

不動産担保ローンは、所有する不動産を担保に、金融機関から融資を受ける仕組みのローンです。

使い道が原則自由で、事業資金や教育資金など、さまざまな目的に利用できます。

借入後は、毎月元本と利息を返済していくのが一般的で、主に現役世代の方がまとまった資金を必要とする際に活用されます。

無担保ローンに比べ、高額な借入を低金利で行える可能性があります。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

老後資金の不安を解消する「リバースモーゲージ」

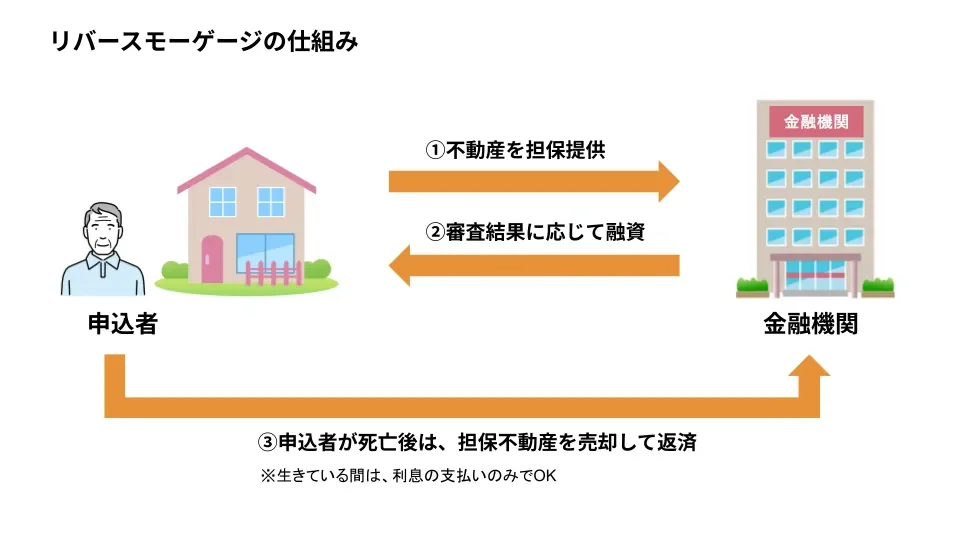

リバースモーゲージは、主に高齢者層を対象に、自宅を担保にして老後の生活資金などを借り入れる仕組みです。

最大の特徴は、毎月の返済が利息のみで、元本は契約者が亡くなった後に担保不動産を売却して一括返済する点にあります。

自宅に住み続けながら、年金だけでは不足しがちな生活費を補い、ゆとりのあるセカンドライフを送るための資金調達方法として注目されています。

【一覧表で比較】不動産担保ローンとリバースモーゲージの7つの違い

不動産担保ローンとリバースモーゲージの主な違いを一覧表にまとめました。

まずは全体像を把握し、それぞれの特徴を比べてみましょう。

| 不動産担保ローン | リバースモーゲージ | |

| 年齢制限 | 原則なし (成人以上) | 主に55歳・60歳以上 |

| 資金使途 | 原則自由 | 主に老後の生活資金など |

| 担保不動産 | 自宅、収益物件など幅広い | 原則、自己居住用の自宅 |

| 融資限度額 | 評価額の7〜8割 | 評価額の5〜6割 |

| 返済方法 | 毎月元本+利息 | 生前は利息のみ、死後元本一括 |

| 契約者死亡後 | 相続人が返済 or 不動産売却 | 原則、不動産売却で返済 |

| 相続への影響 | 不動産を残せる可能性がある | 原則、不動産は残せない |

ここからは、それぞれの違いについて、さらに詳しく解説します。

違い①:利用できる人(年齢制限の有無)

ローンを利用できる人の条件は、両者で大きく異なります。

不動産担保ローン:成人であれば基本的に誰でも利用可能

不動産担保ローンは、成人であれば基本的に年齢制限なく申し込めます。

安定した収入と担保不動産があれば、現役世代から高齢者、個人事業主や法人まで幅広く利用対象となります。

【70歳以上もOK!】大手町フィナンシャルの不動産担保ローンはこちら ≫

リバースモーゲージ:主に55歳や60歳以上の高齢者が対象

リバースモーゲージは、老後資金の確保を目的としているため、主に55歳や60歳以上といった高齢者に限定した商品です。

年金収入だけでは生活費に不安がある方のニーズに応えるための制度設計になっています。

違い②:資金使途の自由度

借りたお金を何に使えるかという点も、大きな違いの一つです。

不動産担保ローン:原則自由(事業性資金、教育資金、おまとめローンなど)

不動産担保ローンは、資金使途が原則自由な点が大きなメリットです。

事業資金、教育資金、おまとめローン、医療費など、幅広い使い道に対応できます。

ただし、金融機関によっては事業性資金への利用が認められない場合もあるため、契約前に確認しましょう。

【資金使途が自由】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

リバースモーゲージ:主に老後の生活資金や医療費、家のリフォーム費用など

リバースモーゲージの資金使途は、老後の生活を豊かにするための費用に限定されるのが一般的です。

日々の生活費の補填や、医療・介護費用、自宅のリフォーム費用などが主な使い道となります。

投資や事業目的での利用は認められないケースがほとんどです。

違い③:担保にできる不動産の種類

担保として提供できる不動産の種類にも違いがあります。

不動産担保ローン:自宅、土地、収益物件など幅広く対象

不動産担保ローンは、担保にできる不動産の種類が非常に幅広いのが特長です。

ご自宅や土地はもちろん、賃貸マンションやアパートといった収益物件も対象になります。

金融機関によっては、共有名義の物件や借地権なども担保にできる場合があります。

【共有持分・共有名義OK】大手町フィナンシャルの不動産担保ローンはこちら ≫

リバースモーゲージ:原則、契約者が居住する自宅のみ

リバースモーゲージで担保にできるのは、原則として契約者本人が所有し、居住している自宅のみです。

収益物件や別荘、田畑などを担保にすることは基本的にできません。

また、対象エリアが都市部のマンションなどに限定されるケースも多くあります。

違い④:不動産評価額に対する融資限度額

担保不動産の価値に対して、いくらまで借りられるかという割合も異なります。

不動産担保ローン:評価額の7割〜8割程度が上限

不動産担保ローンは、担保不動産の評価額に対し、一般的に7割〜8割程度が融資限度額の上限です。

無担保ローンに比べて高額な融資を受けやすいのがメリットといえます。

リバースモーゲージ:評価額の5割〜6割程度が上限

リバースモーゲージの融資限度額は、不動産評価額の5割〜6割程度と、不動産担保ローンに比べて低めに設定されます。

これは、将来の不動産価値の下落リスクなどに備えるためです。

違い⑤:返済方法と返済原資

ローンの返済方法は、家計に直接影響する重要なポイントです。

不動産担保ローン:毎月元本と利息を返済(給与収入や事業収入が返済原資)

不動産担保ローンは、契約後に毎月、元本と利息を合わせた金額を返済するのが基本です。

返済の原資は、給与や事業収入といった現在の安定した収入となります。

リバースモーゲージ:生前は利息のみ、死後に元本を返済(死亡時の不動産売却代金が返済原資)

リバースモーゲージの最大の特徴は、生前の返済負担が利息のみである点です。

元本は契約者が亡くなった後に、担保である自宅を売却した代金で一括返済します。

この仕組みにより、生きている間の返済負担を大きく軽減できます。

違い⑥:契約者が亡くなった後の手続き

契約者が亡くなった後の手続きは、相続人にとって重要な関心事です。

不動産担保ローン:相続人がローンを引き継ぐか、不動産を売却して返済

不動産担保ローンの契約者が亡くなった場合、ローン残債務は相続人に引き継がれます。

相続人は、ローンを引き継いで返済を続けるか、不動産を売却して一括返済するかを選択することになります。

リバースモーゲージ:相続人が不動産を売却して元本を返済

リバースモーゲージの場合、契約者が亡くなると、相続人が担保不動産を売却し、その売却代金で元本を一括返済するのが原則です。

もし、相続人が自己資金で元本を返済できる場合は、不動産を売却せずに相続することも可能です。

違い⑦:相続人への影響

将来、不動産を資産として家族に残したいかどうかは、大きな判断基準となります。

不動産担保ローン:不動産を資産として残せる可能性がある

不動産担保ローンは、計画通りに返済すれば、完済後には不動産を資産として相続人に残すことができます。

将来的に子どもに家を継がせたいと考えている方にとっては、重要なポイントでしょう。

リバースモーゲージ:原則、不動産を相続させることはできない

リバースモーゲージは、契約者の死亡後に不動産を売却して返済するため、原則として不動産を資産として相続させることはできません。

利用を開始する際には、この点を推定相続人に説明し、同意を得ておくことが不可欠です。

不動産担保ローンのメリット・デメリット

ここでは、不動産担保ローンのメリットとデメリットを整理して解説します。

不動産担保ローンの3つのメリット

不動産担保ローンには、主に以下のようなメリットがあります。

- まとまった資金を低金利で借りられる

- 資金使途の自由度が高い

- 年齢や収入の審査基準が比較的緩やか

メリット①:まとまった資金を低金利で借りられる

不動産という確かな担保があるため、無担保ローンと比較して、まとまった金額を低い金利で借り入れできる可能性が高まります。

金利が低いと、総返済額を抑えることにも繋がります。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら ≫

メリット②:資金使途の自由度が高い

借りたお金の使い道が原則として自由な点は、大きな魅力です。

事業資金や教育資金、ローンのおまとめなど、人生のさまざまな局面での高額な資金需要に柔軟に対応できます。

メリット③:年齢や収入の審査基準が比較的緩やか

不動産担保ローンは、申込者の返済能力に加えて、担保不動産の価値を重視して審査が行われます。

そのため、無担保ローンでは審査が難しい場合でも、価値のある不動産を所有していれば融資を受けられる可能性があります。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら ≫

不動産担保ローンの2つのデメリット

不動産担保ローンには、以下のような注意すべきデメリットが存在します。

- 返済不能になると不動産を失う

- 事務手数料や登記費用などの諸費用がかかる

デメリット①:返済不能になると不動産を失う

最大のデメリットは、万が一返済が滞ってしまうと、担保として提供した大切な不動産を失うリスクがあることです。

無理のない返済計画を立てることが何よりも重要です。

デメリット②:事務手数料や登記費用などの諸費用がかかる

不動産担保ローンを利用する際には、融資額に応じた事務手数料や、担保設定のための抵当権設定登記費用といった諸費用が発生します。

借入金額とは別に、これらの費用も準備しておく必要があります。

リバースモーゲージのメリット・デメリット

次に、リバースモーゲージのメリットとデメリットを見ていきましょう。

老後の生活設計に関わる選択となるため、良い面と注意点の両方をしっかり理解することが大切です。

リバースモーゲージの3つのメリット

リバースモーゲージが老後資金の選択肢として注目される理由は、以下の3つのメリットにあります。

- 生前の返済負担が利息のみで済む

- 年金収入だけでは難しい、ゆとりのある生活を送れる

- 自宅に住み続けながら資金を調達できる

メリット①:生前の返済負担が利息のみで済む

毎月の返済が利息のみで、元本の返済は死亡後という仕組みは、リバースモーゲージ最大のメリットです。

年金収入が中心となる高齢期において、月々の返済負担を最小限に抑えられます。

メリット②:年金収入だけでは難しい、ゆとりのある生活を送れる

公的年金だけではカバーしきれない、趣味や旅行など、生活に彩りを与えるための「ゆとり資金」を確保できます。

資金的な制約から解放され、より充実したセカンドライフを送ることが可能になります。

メリット③:自宅に住み続けながら資金を調達できる

長年住み慣れた愛着のある自宅を手放すことなく、住み続けながら資金を調達できる点も大きな魅力です。

生活環境を変える必要がなく、思い出の詰まった家で暮らし続けたいという願いを叶えることができます。

リバースモーゲージの4つのデメリット

リバースモーゲージには、以下のようなデメリット・注意点が存在します。

- 推定相続人の同意が必要になる

- 原則、契約者死亡後には不動産が処分される

- 対象不動産や居住地の要件が厳しい

- 「長生きリスク」で融資枠を使い切る可能性がある

デメリット①:推定相続人の同意が必要になる

最終的に自宅を売却することになるため、金融機関は契約の条件として、すべての推定相続人から同意を得ることを求めるのが一般的です。

後のトラブルを防ぐため、事前に家族間で十分に話し合い、全員の理解を得ておく必要があります。

デメリット②:原則、契約者死亡後には不動産が処分される

メリットの裏返しになりますが、契約者が亡くなった後、自宅は売却処分されるのが前提です。

資産として後世に残したい不動産の場合は、利用を慎重に検討すべきでしょう。

デメリット③:対象不動産や居住地の要件が厳しい

金融機関は将来の不動産価値下落リスクを考慮するため、担保にできる不動産の条件が厳しい傾向にあります。

資産価値が下がりにくいとされる都市部の物件に対象が限定されがちです。

デメリット④:「長生きリスク」で融資枠を使い切る可能性がある

想定以上に長生きした場合、利息が膨らみ、設定された融資限度額を使い切ってしまうリスクがあります。

融資枠を使い切るとそれ以上の借り入れはできなくなり、生活設計に影響が出る可能性もゼロではありません。

【目的別】あなたはどっち?不動産担保ローンとリバースモーゲージの選び方

これまで解説してきた内容を踏まえ、どちらのローンがご自身の目的に合っているか、具体的なケース別に見ていきましょう。

不動産担保ローンの利用が向いている人の特徴

不動産担保ローンは、計画的な返済が可能で、将来的に不動産を残したいと考える以下のような方に適しています。

- 現役世代で、事業資金や教育資金など一時的な資金が必要な方

- 複数のローンを一本化して返済負担を軽減したい方

- 不動産を次世代に相続させたいと考えている方

リバースモーゲージの利用が向いている人の特徴

リバースモーゲージは、生前の返済負担を抑え、老後の生活を充実させたい以下のような方に向いています。

- 年金収入だけでは生活費が不足すると感じている高齢者の方

- 自宅を相続させる予定がなく、老後資金を充実させたい方

- バリアフリー化など、自宅のリフォーム費用を捻出したい方

不動産担保ローン・リバースモーゲージ共通のリスクと対策

不動産担保ローン・リバースモーゲージ、どちらのローンを利用する場合でも、共通して注意すべきリスクは以下の通りです。

- 金利変動リスク

- 不動産価値の下落リスク

共通のリスク①:金利変動リスク

これらのローンは、市場金利の動向によって適用金利が変わる「変動金利」タイプが主流です。

対策:金利タイプの種類と特徴を理解し、返済計画を立てる

変動金利は、将来、市場金利が上昇すると、返済額が増えるリスクがあります。

金利が上昇した場合の返済額をシミュレーションし、余裕を持った資金計画を立てておくことが重要です。

共通のリスク②:不動産価値の下落リスク

担保となる不動産の価値は、景気や周辺環境の変化によって変動します。

対策:定期的な担保価値の見直しに対応できるよう備える

金融機関は、定期的に担保不動産の価値を見直します。

もし、不動産価値が大幅に下落した場合、融資限度額が引き下げられる可能性があります。

日頃から不動産市場の動向に関心を持つとともに、万が一の場合に備えておくと安心です。

まとめ:不動産を活用した資金計画でお悩みなら大手町フィナンシャルへ

本記事では、不動産担保ローンとリバースモーゲージの違いを解説しました。

不動産担保ローンは、現役世代が事業資金など、さまざまな目的でまとまった資金を調達するのに適しています。

一方でリバースモーゲージは、高齢者層が自宅に住み続けながら、ゆとりある老後を送るための資金を確保するのに有効です。

それぞれの仕組みやメリットを理解し、ご自身のライフプランに合わせて慎重に選びましょう。

もし、どちらのローンが自分に合っているか分からない、銀行の審査に不安がある、といったお悩みをお持ちでしたら、ぜひ大手町フィナンシャルにご相談ください。

当社の不動産担保ローンは、年齢や年収、信用情報に不安がある方でも、不動産の価値を最大限に評価する独自の基準で審査いたします。

共有持分や再建築不可物件など、他社で断られやすい不動産にも幅広く対応してきた実績がございます。

専門知識豊富なスタッフがお客さま一人ひとりに合わせた最適なプランを提案しますので、まずはお気軽にお問い合わせください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら ≫

不動産担保ローンとリバースモーゲージに関してよくある質問

不動産担保ローンとリバースモーゲージに関してよくある質問と、その回答をいくつかご紹介します。

Q1.契約者が認知症になった場合はどうなりますか?

A.原則として、新たな借り入れや契約内容の変更ができなくなります。

判断能力が不十分とみなされた場合、法律行為であるローン契約に関する手続きができなくなります。

このような事態に備え、元気なうちに信頼できる家族などと話し合っておくことが大切です。

Q2.リバースモーゲージの「ノンリコース型」と「リコース型」とは何ですか?

A.契約者死亡後の返済に関する取り決めの違いです。

ノンリコース型は、不動産の売却価格がローン残高を下回っても、相続人は不足分を返済する義務を負いません。

一方、リコース型は、不足分を相続人が自己資金で返済する必要があります。

ノンリコース型の方が金利は高めになる傾向があります。

Q3.途中で繰り上げ返済はできますか?

A.どちらのローンも、原則として繰り上げ返済は可能です。

まとまった資金ができた際に、元本の一部または全部を返済することで、将来支払う利息を減らせます。

ただし、金融機関によっては所定の手数料がかかる場合があるので、事前に確認が必要です。

Q4.相続人が元本を返済して不動産を引き継ぐことは可能ですか?

A.リバースモーゲージでも、可能な場合があります。

不動産担保ローンの場合、相続人がローンを引き継いで返済を続けることで不動産を相続できます。

リバースモーゲージでも、相続人が自己資金を用意して元本と利息を一括返済すれば、不動産を売却せずに引き継ぐことが可能です。