所有マンションを有効活用し、まとまった資金を準備したいと考えたことはありませんか。

その選択肢の一つが、マンションを担保にお金を借りる「不動産担保ローン」です。

この記事では、不動産担保ローンの仕組みからメリット・デメリット、審査のポイントまで、初心者にも分かりやすく解説します。

資金調達を検討中の方は、ぜひご一読ください。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

目次

マンションを担保に不動産担保ローンを組むことは可能!

結論から言うと、マンションを担保に不動産担保ローンを組むことは可能です。

マンションも戸建てや土地と同じ不動産資産であり、その価値を評価して融資を受けられます。

住宅ローンを返済中のマンションであっても、担保価値からローン残高を差し引いた評価額(残存担保価値)によっては融資を受けられる場合があります。

「ローンが残っているから」と諦めずに、まずは金融機関へ相談してみましょう。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

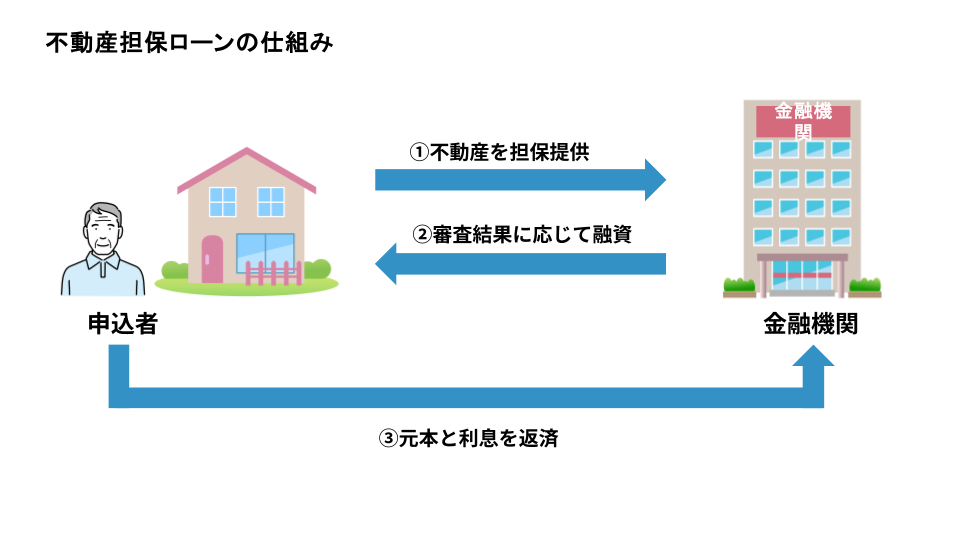

不動産担保ローンの基本的な仕組み

不動産担保ローンとは、ご自身などが所有する不動産を担保にして融資を受けるローン商品です。

万が一返済が滞った場合、金融機関は担保不動産を売却して貸したお金を回収します。

担保があることで金融機関のリスクが減るため、無担保ローンに比べ高額融資や低金利が期待できるのが大きな特徴です。

不動産担保ローンと他のローンの違いは?

不動産担保ローンと他のローンとの主な違いは、「担保の有無」「資金使途」「金利」などです。

①:住宅ローンとの違い

住宅ローンはマイホームの購入やリフォームなどに目的が限定されますが、不動産担保ローンは原則として資金使途が自由です。

| 不動産担保ローン | 住宅ローン | |

| 資金使途 | 原則自由 (事業性資金、教育資金など) | 住宅の購入・新築・リフォームなど |

| 担保 | 所有している不動産 | 購入する住宅 |

②:リバースモーゲージとの違い

リバースモーゲージは、主に高齢者向けのローンです。

自宅を担保に生活資金などの融資を受け、毎月利息のみを返済し、契約者が亡くなった際に担保不動産を売却して元金を一括返済する仕組みが一般的です。

③:カードローン(無担保ローン)との違い

カードローンは担保が不要で手続きも手軽ですが、不動産担保ローンに比べて金利が高く、借入限度額も低い傾向にあります。

不動産という担保を提供することで、より有利な条件でまとまった資金を借りられるのが不動産担保ローンの強みです。

【具体例】不動産担保ローンの資金使途は?

不動産担保ローンは原則として資金使途が自由で、以下の通り、個人・法人を問わず様々な目的で活用されています。

- 事業性資金(開業資金・運転資金)

- おまとめローン(借金の一本化)

- 教育資金や医療費

- 納税資金や相続関連費用

資金使途①:事業性資金(開業資金・運転資金)

個人事業主や法人が、新規事業の開業資金や、会社の運転資金などを調達する目的で利用するケースです。

銀行融資が難しい場合でも、不動産の価値次第で融資を受けられる可能性があります。

資金使途②:おまとめローン(借金の一本化)

複数の借入を、より金利の低い不動産担保ローンに一本化する活用方法です。

毎月の返済額や総返済額を軽減できる可能性があります。

資金使途③:教育資金や医療費

子どもの大学進学費用や、急な病気による高額な医療費など、まとまった資金が必要になった際に活用できます。

資金使途④:納税資金や相続関連費用

相続税の支払いや、遺産分割に伴う費用の準備などにも利用されます。

相続した不動産を担保にすることで、スムーズな納税が可能になります。

マンションを担保にした場合の借入可能額(融資額)の目安

借入可能額は、主に以下の計算式で算出されます。

| 借入可能額 = 不動産の担保評価額 × 掛目(融資率) |

掛目(融資率)は金融機関や物件によって異なりますが、一般的には70%前後が目安です。

例えば、担保評価額3,000万円のマンションなら、借入可能額は2,100万円程度となります。

【個人・法人OK】大手町フィナンシャルの不動産担保ローンはこちら 》

マンションの担保価値を評価する際のポイント

金融機関がマンションの担保価値を評価する際の主なポイントは、以下の4つです。

- 担保評価のポイント①:立地(駅からの距離や周辺環境)

最寄り駅からの距離や都心へのアクセス、周辺施設の充実度などが評価されます。 - 担保評価のポイント②:築年数と建物の構造(耐震性など)

築年数が浅く、現行の耐震基準を満たしているほど評価は高くなります。 - 担保評価のポイント③:管理状況や修繕履歴

管理組合による共用部分の清掃状況や、計画的な大規模修繕が行われているかが重視されます。 - 担保評価のポイント④:間取りや階数、方角

使いやすい間取り、眺望の良い高層階、日当たりの良い南向きなどはプラス評価につながります。

マンションを担保に不動産担保ローンを利用する5つのメリット

不動産担保ローンには、主に以下の5つのメリットがあります。

- まとまった資金を借りやすい(高額融資)

- 無担保ローンより金利が低い傾向にある

- 資金の使い道が原則自由

- 長期間の返済計画を立てやすい

- 総量規制の対象外として申し込める場合がある

メリット①:まとまった資金を借りやすい(高額融資)

マンションの資産価値に応じた高額な融資が期待でき、数千万円単位の資金調達も可能です。

メリット②:無担保ローンより金利が低い傾向にある

金融機関のリスクが低いため、カードローンなどに比べて低い金利(年率)が適用されるのが一般的です。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット③:資金の使い道が原則自由

事業資金、おまとめ、教育資金など、申込者の様々なニーズに柔軟に対応できます。

メリット④:長期間の返済計画を立てやすい

返済期間を長く設定できる傾向にあり、月々の返済負担を軽減し、無理のない返済計画を立てられます。

メリット⑤:総量規制の対象外として申し込める場合がある

年収の3分の1までしか借りられない「総量規制」の対象外となるため、年収による借入制限を受けずに申し込めます。

【個人向け】大手町フィナンシャルの不動産担保ローンはこちら 》

マンションで不動産担保ローンを利用する際のデメリットと注意点

マンションで不動産担保ローンを利用する際のデメリットは、以下の通りです。

- 返済できなければマンションを失うリスクがある

- 融資実行までに時間がかかる

- 手数料などの諸費用が発生する

- マンションの経年劣化による資産価値下落の可能性

- 共有名義の場合は名義人全員の同意が必要

デメリット①:返済できなければマンションを失うリスクがある

最大のデメリットは、返済不能になると担保として提供したマンションを失うリスクがあることです。

無理のない返済計画が不可欠です。

デメリット②:融資実行までに時間がかかる

不動産の価値評価や登記手続きが必要なため、申し込みから融資実行まで2週間~1ヶ月程度かかる場合があります。

デメリット③:手数料などの諸費用が発生する

契約時には、事務手数料や印紙代、登録免許税、司法書士報酬などの諸費用が発生します。

デメリット④:マンションの経年劣化による資産価値下落の可能性

築年数の経過とともにマンションの資産価値が下落し、将来の借り換えなどで不利になる可能性があります。

デメリット⑤:共有名義の場合は名義人全員の同意が必要

マンションが共有名義の場合、原則として共有者全員の同意が必要です。

同意が得られない場合はローンを組めません。

【共有持分・共有名義OK】大手町フィナンシャルの不動産担保ローンはこちら 》

不動産担保ローンの審査基準とは?重視されるポイントと通りにくい例

審査のポイントと、審査に通りにくい例を知っておきましょう。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

審査で重視される2つのポイント

審査の核となるのは、「物件の担保価値」と「申込者の返済能力」です。

- ポイント①:物件の担保価値は十分か

融資希望額に見合うだけの担保価値がマンションにあるかが最も重要です。 - ポイント②:申込者の返済能力と信用情報

安定した収入があるか、過去にローン延滞などがないかといった信用情報も確認されます。

審査に通りにくいマンションの特徴

以下のようなマンションは、担保価値が低いと判断され、審査に通りにくくなる可能性があります。

- 旧耐震基準の建物や極端に築年数が古い

- 借地権付きマンションや再建築不可物件

- 住宅ローン残高が担保価値を大幅に上回っている

審査に通りにくい申込者の特徴

物件に問題がなくても、以下のような状況では審査に通りにくくなることがあります。

- 年収に対して返済負担が大きすぎる

- 転職直後で勤続年数が短い

- 信用情報に問題がある(延滞、債務整理歴など)

申し込みから融資実行までの流れと必要書類

マンションを担保にした不動産担保ローンの申し込みから融資までの流れと、必要書類を解説します。

【大手町フィナンシャル】お申し込みの流れについて詳しくはこちら 》

融資を受けるまでの4ステップ

不動産担保ローンは、おおむね以下の4ステップで手続きが進みます。

- 相談・お申込みと仮審査

金融機関に相談し、申込者の情報と物件情報で融資が可能か仮審査を受けます。 - 本審査と担保不動産の詳細な評価

正式に申し込み、金融機関が物件の現地調査などを行い、詳細な担保評価額を算出します。 - 契約手続き(抵当権設定を含む)

審査に通ると、融資条件を確認して契約を結び、司法書士が抵当権設定登記を行います。 - ご融資実行

手続き完了後、指定口座に融資金が振り込まれます。

【24時間審査&最短翌日融資】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

申し込み時に必要となる主な書類

不動産担保ローンに融資を申し込む際、以下の書類を事前に準備すると手続きがスムーズです。

- 本人確認書類(運転免許証、マイナンバーカードなど)

- 収入証明書類(源泉徴収票、確定申告書など)

- 不動産関連書類(登記識別情報通知、登記事項証明書など)

必要書類は金融機関によって異なるため、事前に確認しましょう。

まとめ:”マンション担保ローン”を賢く活用し、計画的な資金計画を

不動産担保ローンは、所有マンションを活かしてまとまった資金を有利な条件で調達できる有効な手段です。

しかし、返済できなければ大切な住まいを失うリスクもあるため、無理のない返済計画が欠かせません。

「銀行の審査に落ちた」「住宅ローンが残っている」など、不動産担保ローンでお悩みの方は、ぜひ大手町フィナンシャルにご相談ください。

当社は、申込者さまの状況だけでなく、不動産の価値を最大限に評価する独自の審査基準で、銀行などで融資を断られたお客様にも多数の融資実績がございます。

査定・ご相談は完全無料ですので、まずはお気軽にお問い合わせいただき、お客様の可能性をお確かめください。

【24時間審査&最短翌日融資】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

マンションを担保にした不動産担保ローンに関してよくある質問

マンションを担保にした不動産担保ローンに関してよくある質問と、その回答をご紹介します。

Q1. 住宅ローンが残っているマンションでも利用できますか?

A. はい、ご利用いただける場合があります。

住宅ローンの残高やマンションの担保評価額によりますが、融資は可能です。

すでにある住宅ローンの抵当権に次ぐ「二番抵当」を設定して融資を行いますが、担保価値に十分な余力があることが条件となります。

Q2. 審査にはどれくらいの期間がかかりますか?

A. 審査期間は金融機関によって大きく異なります。

銀行の場合は3週間~1ヶ月程度が目安です。

一方で、大手町フィナンシャルをはじめとするノンバンクの不動産担保ローン専門会社では、独自の審査ノウハウにより即日審査が完了し、最短翌日から数日で融資が可能なケースも少なくありません。

お急ぎの場合は、金融機関ごとの審査日数を事前に確認しておくと安心です。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

Q3. 家族や親名義のマンションでも担保にできますか?

A. はい、所有者の同意があれば可能です。

この場合、マンションの所有者に担保提供の同意を得る必要があり、所有者には「連帯保証人」になっていただくのが一般的です。

Q4. 絶対に借りられる不動産担保ローンはありますか?

A. いいえ、「絶対に借りられる」不動産担保ローンは存在しません。

どのようなローンでも必ず審査が行われます。

「審査なし」などを謳う業者は違法な闇金融の可能性が非常に高いため、絶対に利用しないでください。

Q5. まずは相談したいのですが、費用はかかりますか?

A. 多くの金融機関では、相談や仮審査の段階では費用はかかりません。

実際に契約するまでは費用が発生しないのが一般的なので、まずは複数の金融機関に相談し、条件を比較検討することをおすすめします。