適切な融資を受けることは、不動産業を開業・運営するうえで成功を左右する重要な要素の一つです。

しかし、具体的にどのような融資があり、どうすれば審査に通るのか、十分に理解している方は少ないのではないでしょうか。

この記事では、不動産業を開業・運営する際に必要となる「運転資金」の融資を受ける方法について、具体的な選択肢や成功のポイントを交えて解説します。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

目次

不動産業の開業や運営に必要な「運転資金」とは

不動産業における運転資金とは、不動産会社が日々の業務を円滑に進めるために必要な資金のことです。

必要な運転資金の額は事業規模や事業内容により異なりますが、通常、月商の3か月分~6か月分程度が目安とされています。

不動産業の運転資金には、以下のような費用が含まれます。

- 事務所や店舗の運営費用

- 不動産の仕入れ資金

- 仕入れた不動産の維持管理費

- 広告・宣伝費

- 従業員の人件費

費用①:事務所や店舗の運営費用

事務所や店舗の運営に関連する、以下のような経費は運転資金に含まれます。

- 事務所や店舗として使用する部屋の家賃

- PCやデスク、複合機などの備品の購入費用

- 水道費

- 光熱費

- 通信費

備品の購入は初期投資のみで支払いが完了するものもありますが、家賃や水道・光熱費、リース品の支払いなどは毎月継続的に支払う必要があります。

事務所や店舗を運営するためには、毎月どれくらいのお金がかかるのかをあらかじめ正確に把握しておきましょう。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

費用②:不動産の仕入れ資金

不動産業を営むためには欠かせない、マンション、戸建て、土地などの物件を仕入れるための資金も運転資金に含まれます。

不動産の仕入れ資金は1件あたり数百万円~数千万円と高額なため、自己資金だけで仕入れをする不動産会社は少なく、多くの場合、金融機関やローン会社からの融資を利用します。

仕入れ資金の調達方法につきましては、こちらの記事もあわせてご参照ください▼

不動産業者の仕入れ資金調達方法とは?資金の調達先と注意点をわかりやすく解説

費用③:仕入れた不動産の維持管理費

不動産を仕入れた後は、売却が成功するまで、以下のような維持管理費がかかります。

- リフォーム・リノベーション費用

- 修繕費

- 清掃費

- 管理費

- 保険料

また、不動産を所有していることによってかかる、固定資産税、都市計画税といった税金の支払い義務も生じます。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

費用④:広告・宣伝費

不動産会社を開業し、物件の売買や賃貸を行っていくためには、多くの顧客に自社のサービス・商品を知ってもらうための広告宣伝活動が欠かせません。

不動産ポータルサイトへの掲載費、チラシ作成費、オープンハウス開催費用など、さまざまなコストがかかります。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

費用⑤:従業員の人件費

不動産会社の運営には、営業担当者、事務員、管理担当者など、さまざまな職種の従業員が必要であり、従業員の人件費も運転資金に含まれます。

人件費の内訳は、給与、社会保険料、福利厚生費などです。

また、営業担当者の場合は、インセンティブ制度を導入している場合もあり、売上によって人件費は大きく変動する可能性があります。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産業の資金繰りの特徴

不動産業の資金繰りには、以下のような特有の特徴があります。

- 事業によって特徴が大きく異なる

- 不動産売買では入出金のタイムラグが大きい

融資を検討する前に、まずは自社の事業がどのタイプに当てはまるのかを理解しておくことが重要です。

特徴①:事業によって特徴が大きく異なる

一口に不動産業といっても、「売買」「賃貸」「管理」など、事業モデルによってお金の流れは大きく異なります。

| 不動産売買業 | 物件の仕入れで大きな資金が先に出ていき、売却が完了して初めて入金されるため、資金繰りがタイトになりやすい。 |

| 不動産賃貸業 | 家賃収入が毎月安定して入るため、比較的資金繰りは安定しやすいが、空室リスクや修繕費の発生を考慮する必要がある。 |

| 不動産管理業 | 管理手数料が主な収入源となり、大きな先行投資は少ないが、収益性は他の事業に比べて低い傾向がある。 |

このように、自社の事業モデルのキャッシュフローを正確に把握することが、適切な資金調達計画の第一歩となります。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

特徴②:不動産売買では入出金のタイムラグが大きい

特に不動産売買業では、物件を仕入れてから販売するまでに時間がかかり、その間の維持管理費や人件費は継続的に発生します。

一方で、売却代金という大きな収入は、決済が完了するまで入ってきません。

この入出金の大きなタイムラグを埋めるために、運転資金の確保や「つなぎ融資」などの短期的な資金調達が極めて重要になります。

こちらの記事もあわせてご参照ください▼

不動産売却時に利用される「つなぎ融資」とは?メリット・デメリットを解説

開業後間もない不動産業者が、銀行から運転資金の融資を受けるのは難しい

開業後間もない不動産業者は事業実績が少なく、経営も安定していないケースが一般的です。

銀行から見ると信用が不足しており、貸したお金が返ってこないという「貸し倒れ」リスクがあるため、銀行から運転資金を融資してもらうことは難しいとされています。

また、不動産市場は景気や金利の動向に変動が大きく、将来の収益を予測するのが難しい点も、銀行が融資に慎重になる理由の一つです。

開業後間もない不動産業者が銀行から運転資金の融資を受けるためには、綿密で詳細な事業計画書を作成したり、十分な自己資金を準備したりするなど、銀行が求める厳しい条件を満たす必要があります。

とはいえ、運転資金を融資してくれる金融機関は銀行だけではないため、政府系金融機関や民間の金融機関などにも視野を広げることで、資金調達できる可能性が十分に高まります。

次章では、不動産業者が運転資金の融資を受けられる「銀行以外の」方法についてご紹介します。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産業者が融資を受けて運転資金を調達する方法

不動産会社が運転資金の融資を受けることは、開業・運営をするうえで不可欠な要素です。

必要なタイミングで適切な融資を受けるには、信頼できる借入れ先を見つけることが重要です。

不動産業者が運転資金の融資を受けられる可能性がある選択肢としては、以下の7つがあります。

- 信用保証協会の「保証付融資」

- 日本政策金融公庫の融資制度

- 銀行の短期融資(納税・賞与資金など)

- つなぎ融資(つなぎローン)

- プロジェクト融資

- 不動産担保ローン

- ファクタリング

それぞれ解説します。

方法①:信用保証協会の「保証付融資」

前述の通り、実績の少ない不動産業は銀行からの融資が難しいとされる分野です。

しかし、信用保証協会の保証が付いた融資=「保証付融資」であれば、銀行などの金融機関から資金を調達できる可能性が高まります。

保証付融資とは、万が一返済が滞った際に、信用保証協会が金融機関に対して立て替え払いを行う(代位弁済する)保証が付いた融資のことです。

保証付融資を利用するためには、所定の信用保証料を支払う必要があるものの、金融機関側のリスクが低減されるため、融資の審査に通りやすくなるというメリットがあります。

ただし、立て替え払いされた金額は信用保証協会に返済する義務があるため、保証料の分だけ総支出が増えることを考慮したうえで利用を検討しましょう。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

方法②:日本政策金融公庫の「新事業育成資金」

日本政策金融公庫は、国が100%出資する政策金融機関です。

民間金融機関の取り組みを補完し、中小企業向けの長期融資や、新規事業支援の融資を積極的に提供しています。

特に、創業期の事業者に対して積極的な融資を行っており、「新創業融資制度」や「新規開業資金」などが不動産業でも活用できます。

日本政策金融公庫による融資の最大の特徴は、民間金融機関と比較して低金利で、返済期間が長い点にあります。

一方で、融資の審査には時間がかかり、融資実行までに1か月以上必要な場合もあるため、今すぐに運転資金を調達したい方は注意が必要です。

こちらの記事もあわせてご参照ください▼

【起業・開業】新規事業立ち上げ時の資金調達方法について解説

方法③:納税資金融資/賞与資金融資

納税資金融資/賞与資金融資は、主に銀行が提供している、法人税や消費税、従業員への賞与といった特定の支払いを目的とした短期融資です。

返済期間は基本的に1年以内と短く、金融機関も短期で資金を回収できるため、プロパー融資(保証協会の保証がない融資)を受けるのが難しいとされる不動産業者であっても借入れられる可能性があります。

納税資金融資/賞与資金融資を受けるメリットは、資金調達のスピードが速いことと、金利が比較的低いことです。

事業の急な資金需要に対応するための有効な手段の一つとして、不動産業を開業する方は覚えておくと良いでしょう。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

方法④:つなぎ融資(つなぎローン)

不動産業におけるつなぎ融資(つなぎローン)とは、売却予定の不動産を担保として、その売却が完了するまでの間に必要な資金を借入れ、最終的に不動産の売却代金によって返済するローンを指します。

つなぎ融資は、銀行やノンバンク(銀行以外の金融機関)が提供しています。

つなぎ融資のメリットは、不動産の売却を待たずに必要資金を調達できる点です。

そのため、資金調達を急ぐゆえに焦って安価な価格で不動産を売却したり、条件面で妥協してしまったりするリスクを回避することができます。

つなぎ融資は、担保不動産売却までの運転資金や、他社への返済資金を必要としている不動産業者にとって有効な手段と言えます。

つなぎ融資につきましては、こちらの記事もあわせてご参照ください▼

不動産売却時に利用される「つなぎ融資(ローン)」とは?メリット・デメリットを解説

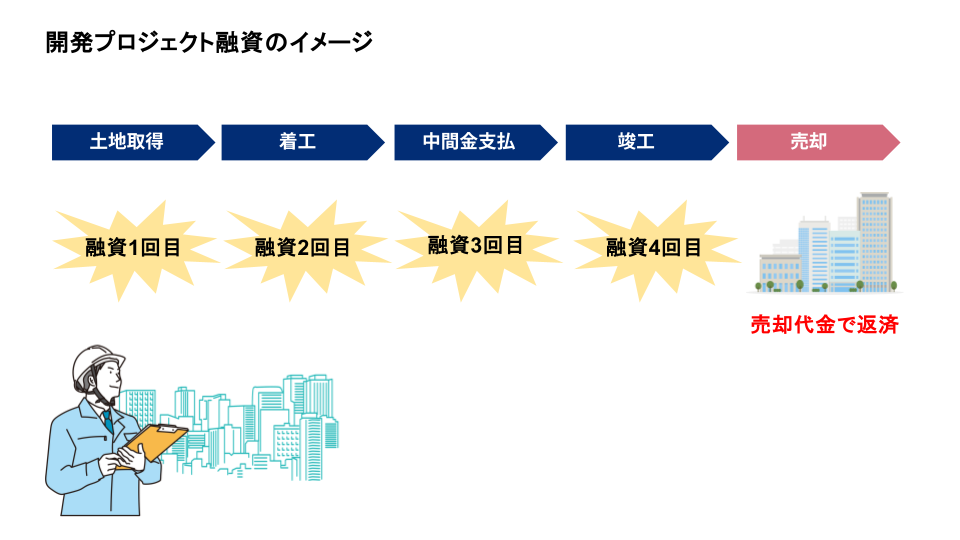

方法⑤:プロジェクト融資

プロジェクト融資は、特定の不動産開発や販売プロジェクトに対して提供される融資です。

例えば、中古マンションを購入してリフォーム後に販売するプロジェクトや、土地を購入して区画整理し、戸建て住宅を建設・販売するプロジェクトなど、不動産業におけるさまざまな事業で活用されます。

プロジェクト融資の審査では、企業の信用力だけでなく、プロジェクトそのものの収益性や将来性が重視されます。

プロジェクト融資は、宅地建物取引業免許を保有する法人のみが利用可能であり、プロジェクトの成功を左右する重要な資金源となります。

こちらの記事もあわせてご参照ください▼

プロジェクト融資とは?不動産会社様向けに融資の具体例やメリットデメリットを解説

方法⑥:不動産担保ローン

不動産担保ローンは、土地や建物などの不動産を担保にすることで借入れが可能なローン商品です。

自社で不動産を保有している場合、不動産担保ローンを利用することで、高額の融資を低金利で受けられる可能性があります。

返済期間が長いため、月々の返済額を抑えられ、資金繰りの負担を軽減できる点も大きな魅力です。

ただし、不動産担保ローンを利用するには融資審査があります。

融資審査の基準は金融機関によって異なります。

そのため、担保となる不動産の評価額が低い、赤字経営であるなど、金融機関の審査基準に合わない場合、融資を断られることも考えられます。

スムーズ&スピーディに融資を受けるなら、銀行と比較して柔軟な審査が期待できる、「ノンバンクの不動産担保ローン専門会社」へのお申し込みがおすすめです。

大手町フィナンシャルでは、他社で断られた不動産についても積極的に融資を行っています。

一般的な所有権の不動産はもちろん、共有持分や借地権、抵当権が設定された物件など、権利関係が複雑な不動産に対する融資実績も豊富です。

個人のお客様だけでなく、不動産業などを営んでおられる法人の方も融資の対象とさせていただいておりますので、運転資金や不動産の仕入れ資金の調達につきましても、ぜひお気軽にご相談ください。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

方法⑦:ファクタリング

ファクタリングは、売掛債権(売掛金)をファクタリング会社に売却することで、早期に資金化する金融サービスです。

不動産仲介業における仲介手数料など、入金待ちの売掛金がある場合に活用できます。

融資ではないため、企業の信用情報に影響がなく、担保や保証人も原則不要です。

最短即日で資金調達できる場合もあり、急な資金需要に対応できる点が大きなメリットです。

ただし、手数料が比較的高めに設定されているため、長期的な資金調達には向いていません。

あくまで短期的な資金繰り改善の手段として検討しましょう。

こちらの記事もあわせてご参照ください▼

ファクタリングで資金調達するメリット・デメリットを解説!注意点も解説

不動産業者が運転資金の融資を受けるまでの流れ

不動産業者が運転資金の融資を受けるまでの基本的な流れは、以下の通りです。

- 相談・仮申し込み

- 事前審査

- 本申し込み・必要書類の提出

- 面談・審査(本審査)

- 融資の実行

融資を受けるためには、事前審査※と本審査の2つの審査に通らなければなりません。

銀行の融資基準は厳しく、審査には時間がかかることがありますが、ノンバンクでは柔軟な審査基準が設けられている場合も多く、最短で翌日融資が可能なケース場合もあります。

※事前審査とは、本審査に進む前に行われる簡易的な審査のことです。

通常、これに通過しなければ、正式な審査に進むことはできません。

金融機関によっては事前審査がない場合もあります。

銀行の場合、事前審査に1~2週間、本審査に2~3週間ほどの期間を要するのが一般的です。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産業者が運転資金の融資を受けるためのポイント

不動産業を開業・運営する法人が、金融機関から運転資金の融資を確実に受けるためには、以下のポイントに注意しましょう。

- 融資資金の使途と金額を明確にする

- 実現可能性が高い事業計画書を用意する

- 自己資金を確保する

- 事業の成長性や将来性を示す

- 銀行との関係を良好に保つ

それぞれ解説します。

ポイント①:融資資金の使途と金額を明確にする

金融機関は、貸した資金がどのように使われ、どのように返済されるのかを最も重視します。

そのため、融資を受けるためには、資金の使い道を具体的に示すことが重要です。

資金繰り表※には、単に「運転資金」と記載するのではなく、人件費、広告費、物件購入費などの具体的な項目に落とし込み、それぞれの金額を明記しましょう。

例えば、「A物件の仕入れに〇〇円充て、3か月後の売却で〇〇円の利益を見込んでおり、売上拡大につなげたい」など、具体的な目標を提示することで、説得力が増し、融資実行の可能性が高まります。

※資金繰り表とは、一定期間のすべてのお金の流れをまとめて視覚的に把握できる書類のことです。

金融機関に融資を申し込む場合、事業計画書とあわせて資金繰り表の提出を求められることがあります。

資金繰り表をしっかりと作成することで、金融機関に対して事業の健全性を示すことができ、審査に通りやすくなります。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

ポイント②:実現可能性が高い事業計画書を用意する

事業計画書は、ビジネスプランを金融機関に伝え、返済能力があることを証明するための重要な資料です。

過去の業績、今後の見通し、資金計画などを具体的に記載し、実現可能性の高い計画であることを示す必要があります。

特に、競合他社との差別化や、今後の市場動向などを分析し、根拠のある数値目標を設定することが求められます。

金融機関は、事業計画の妥当性を厳しく審査するため、誰が見ても納得できる、客観的なデータに基づいた計画書を作成しましょう。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

ポイント③:自己資金を確保する

金融機関は、事業主が自己資金を投じて事業に取り組んでいる姿勢を高く評価します。

自己資金の割合が高いほど、事業に対する意欲や、事業の健全性を示すことになり、融資実行の可能性が高まります。

反対に、自己資金がまったく無い状態だと「計画性がない」と判断され、融資を受けにくくなります。

特に創業融資では、融資希望額の1/10程度の自己資金が要件となっている場合もあります。

審査を通過するためにも、自己資金は最低限確保しておきましょう。

また、将来的な資金不足が予想される場合は、手元の資金が尽きる前に融資の申し込みをすることが重要です。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

ポイント④:事業の成長性や将来性を示す(すでに開業済みの場合)

融資をスムーズに受けるためには、事業が安定的に成長していることを示すことが重要です。

新規事業を始める段階よりも、すでに実績があり、将来性も期待できる段階で申し込む方が、金融機関からの評価は高くなります。

過去の業績データ(試算表や決算書)や、今後の成長戦略を具体的に示すことで、安定した経営基盤を持っていることをアピールしましょう。

ただし、過度に楽観的な予測は避け、現実的な計画を立てることが大切です。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

ポイント⑤:銀行との関係を良好に保つ

融資を検討する際には、日頃から取引のある金融機関に相談するのが基本です。

公共料金の支払いや売上金の入金口座として利用するなど、普段から取引実績を作っておくことで、融資相談がスムーズに進む可能性が高まります。

また、定期的に試算表や事業計画書を持参して経営状況を報告し、担当者とコミュニケーションを取っておくことも有効です。

良好な関係を築いておくことで、いざという時に親身に相談に乗ってもらいやすくなります。

【不動産業者向け】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産業者の資金調達におすすめ!大手町フィナンシャルの『法人向け不動産担保ローン』

不動産業を開業・運営するには、運転資金や不動産の仕入れ資金など、さまざまな資金の調達が必要となります。

すべてを自己資金で賄うのが難しい場合には、融資の利用を検討しましょう。

銀行や日本政策金融公庫からの融資も一つの選択肢ですが、審査のハードルが高かったり、融資の用途が制限される場合もあったりします。

自社で不動産を所有している場合は、スピーディーに資金を調達できるノンバンクの不動産担保ローンの利用がおすすめです。

大手町フィナンシャルの総合不動産担保ローンは、スピーディーな審査プロセスで、最短翌日の融資が可能です。

資金使途に制限がなく、仕入れ資金から運転資金まで幅広い用途に利用できるため、不動産業の多様な資金ニーズに応じてご活用いただけます。

▼大手町フィナンシャルの総合不動産担保ローンは、このような方におすすめ

- 権利調整中(立退き交渉中など)の不動産を担保に借入れしたい

- 共有持分・借地権・底地を担保に借入れしたい

- 老朽アパート・再建築不可・狭小物件の仕入れ資金が必要

- 開発許可・宅地造成許可等が必要な不動産を担保に借入れしたい

- 入札案件の決済資金が急ぎで必要

- プロジェクト資金のつなぎ融資を受けたい

- 他社の返済期日が迫っており、借り換えをしたい

- 不動産業のスキームに詳しい業者から借入れしたい

- 代表者の自宅を担保に借入れしたい

- 赤字・開業間もないけれど、急ぎで運転資金が必要

専門スタッフが迅速かつ丁寧に対応し、最適な融資プランをご提案いたしますので、銀行の審査に通らなかった場合も、ぜひ大手町フィナンシャルにお気軽にご相談ください。