不動産担保ローンを検討する際に、「連帯保証人は必要か?」と疑問に思う方も多いでしょう。

連帯保証人は借り手が返済できない場合に責任を負う重要な存在ですが、必ずしも必要ではないケースもあります。

本記事では、不動産担保ローンにおける連帯保証人の役割やその必要性、メリット・デメリット、注意点について詳しく解説します。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

目次

不動産担保ローンに連帯保証人は原則不要

結論から言うと、不動産担保ローンの契約に、原則として連帯保証人は不要です。

まず前提として、保証人とは、債務者(借り手)が返済できなくなった場合に、代わりに返済を行う義務を負う人のことを指します。

なかでも連帯保証人は、「催告の抗弁権(先に債務者に請求するよう主張する権利)」や「検索の抗弁権(先に債務者の財産から差し押さえるよう主張する権利)」といった権利が認められておらず、債務者と全く同等の返済義務を負う立場にあります。

そのため、万が一返済が滞った場合、金融機関は債務者の返済能力にかかわらず、連帯保証人に対して支払いを直接請求することが可能です。

一般的な無担保ローンでは、債務者の返済能力に不安がある場合に保証人が必要とされることがあります。

しかし不動産担保ローンの場合、担保として提供する不動産そのものが保証の役割を果たします。

そのため、原則として連帯保証人は不要です。

返済が滞った場合、金融機関は担保となっている不動産を売却して貸付金を回収する仕組みとなっています。

このように、原則として不動産担保ローンの契約に連帯保証人は不要ですが、実際には、契約の条件によって連帯保証人を求められるケースも少なくありません。

【原則保証人不要】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

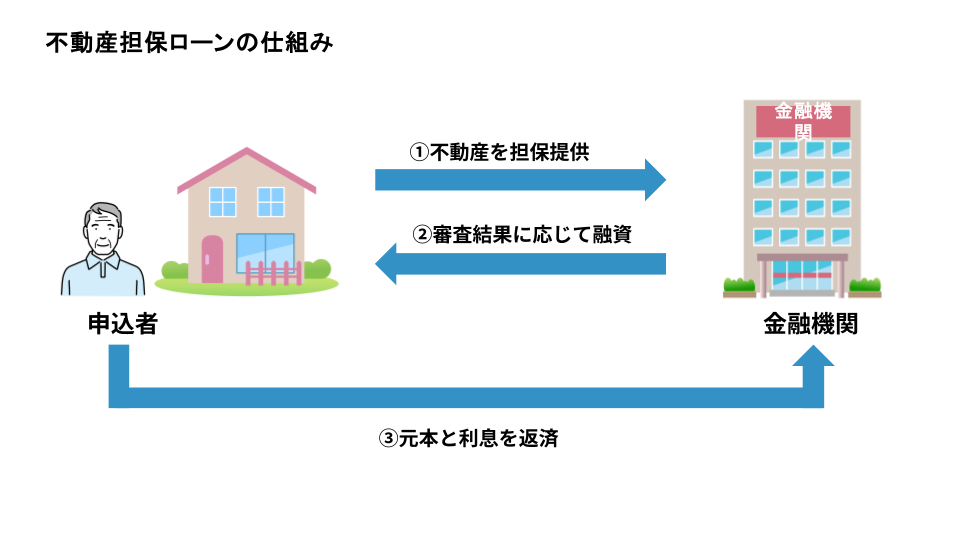

不動産担保ローンの仕組み

不動産担保ローンとは、ご自身やご家族が所有する不動産を担保にして融資を受ける金融商品で、主に銀行やノンバンクといった金融機関で取り扱っています。

不動産を担保とするため、無担保ローンに比べて一般的に低金利でまとまった資金を借りることができ、資金使途に原則として制限はないことから、個人の生活費や法人の事業資金など、幅広く活用できる点は大きなメリットです。

ただし、返済が滞った場合、金融機関は担保となった不動産を売却して融資額を回収するため、大切な担保不動産を失うリスクも伴う点には注意が必要です。

連帯保証人と物上保証人の違いとは

| 連帯保証人 | 物上保証人 | |

| 責任の範囲 | 債務全体 | 担保不動産の価値の範囲内 |

| 保証の種類 | 人的保証 | 物的保証 |

| 催告・検索の抗弁権 | なし | なし |

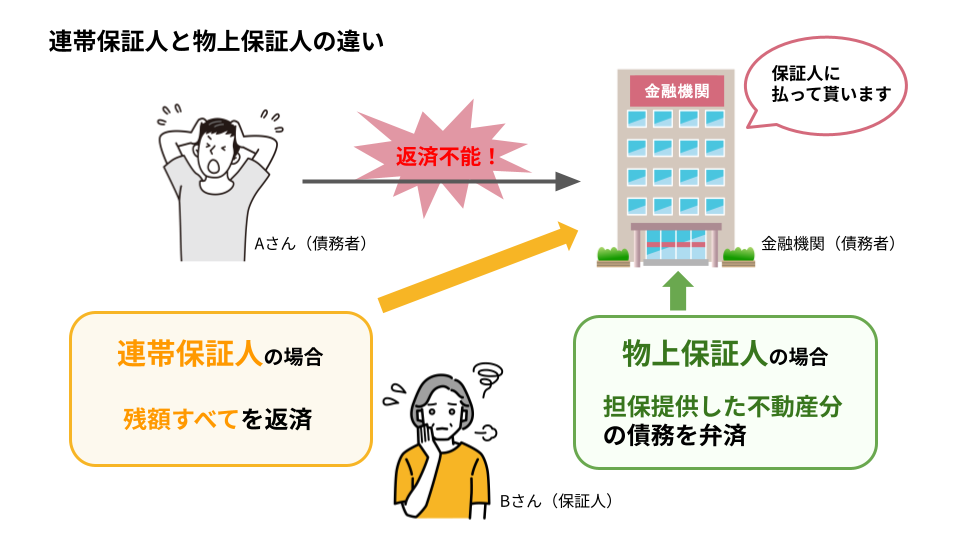

不動産担保ローンの保証人には、「連帯保証人」と「物上保証人」の2種類があります。

どちらも債務者が返済できない場合に備えて設定するものですが、それぞれの役割や責任の範囲には違いがあります。

主な違いは、責任の範囲が「債務全体」に及ぶか、「担保不動産の価値の範囲内」に限定されるかです。

連帯保証人は、債務者と同じ法的責任を負うため、安易に引き受けることはできない非常に重要な役割です。

そのため、連帯保証人が必要なローン契約では、一般的に親や親族など近しい関係の方に依頼することが多いでしょう。

一方、物上保証人は、自分が提供した担保不動産の価値の範囲内でのみ責任を負います。

物上保証人の責任範囲は、連帯保証人よりも限定的です。

債務そのものを肩代わりするわけではないため、自分が提供した担保の価値以上の返済義務を負うことはありません。

しかし、債務者の返済状況によってはご自身の所有する不動産を失うリスクがあるため、こちらも慎重に判断する必要があります。

連帯保証人や物上保証人が求められるケース

不動産担保ローンの契約時に、連帯保証人や物上保証人を求められる代表的なケースは以下の通りです。

- 第三者が所有する不動産を担保にする場合

- 共有名義の不動産全体を担保にする場合

- 法人向けの不動産担保ローンの場合

- 申込者の信用情報や担保価値が不足している場合

ケース①:第三者が所有する不動産を担保にする場合

ご自身の所有ではない、親族や他の第三者が所有する不動産を担保にする場合、その不動産所有者を「物上保証人」とするのが一般的です。

例えば、親名義の実家を担保にお金を借りる際、所有者である親が物上保証人となる必要があります。

この場合、不動産の所有者に借入の目的やリスクをしっかりと説明し、担保として設定することを承諾してもらわなければなりません。

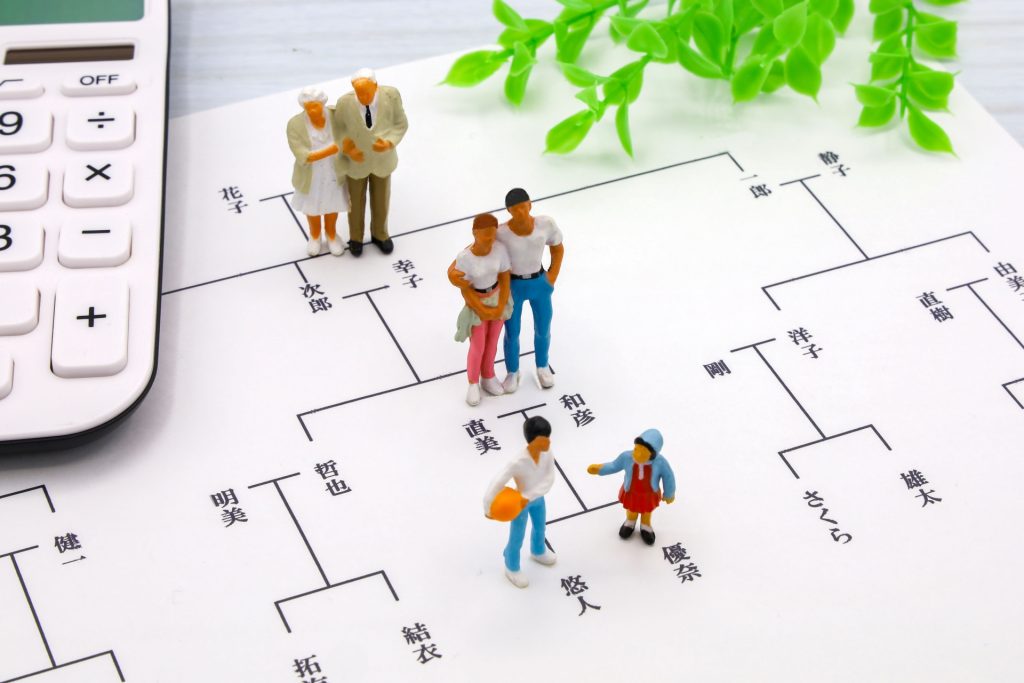

ケース②:共有名義の不動産全体を担保にする場合

共有名義の不動産全体を担保とする場合、申込者以外の所有者全員が物上保証人となるのが一般的です。

これはすべての所有者が担保提供に同意し、物上保証人として契約書へ署名・捺印する必要があるためです。

例えば、兄弟2人で共有している不動産を担保にする場合、債務者が兄であれば、弟が物上保証人となる必要があるでしょう。

ただし、自分が所有する共有持分のみを担保とする場合は、物上保証人なしでローン契約ができるケースもあります。

大手町フィナンシャルの共有持分・共有名義ローンなら、ご自身の共有持分のみで借り入れができるため、他の共有者に知られる心配は原則ありません。

他の共有者に対して担保提供を求めたり、連帯保証人になってもらう必要もないため、安心してご利用いただけます。

【共有持分・共有名義OK】大手町フィナンシャルの不動産担保ローンはこちら ≫

ケース③:法人向けの不動産担保ローンの場合

法人向けの不動産担保ローンでは、万が一事業が失敗した場合のリスクを軽減する目的で、融資を受ける法人の代表者に連帯保証を求めることがあります。

特に中小企業向けの不動産担保ローンでは、法人の代表者が連帯保証人になるのが一般的です。

大手町フィナンシャルの総合不動産担保ローン(ビジネスローン)なら、原則として代表者の連帯保証は不要です。

代表者個人の収入や年齢にかかわらず、担保不動産の価値を総合的に評価して融資可能額を決定します。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら ≫

ケース④:申込者の信用情報や担保価値が不足している場合

申込者の返済能力や信用情報に懸念があったり、借入希望額に対して担保不動産の価値や申込者の信用が不十分と判断されたりする場合、追加の人的担保として連帯保証人の提供が必要となるケースがあります。

これは、担保不動産の価値だけでは借入額をカバーできない場合に、金融機関が融資のリスクを軽減するための措置として行うものです。

なお、大手町フィナンシャルでは、年収や信用情報(ブラックリスト掲載者、任意整理中など)を問わず、不動産の価値を重視して審査を行っております。

他社で断られた場合でも、まずはお気軽にご相談ください。

【無職・高齢でもご融資可能】大手町フィナンシャルの不動産担保ローン 詳細はこちら ≫

保証人なしで不動産担保ローンを契約するメリット

保証人なしで不動産担保ローンを契約することには、主に以下の2つのメリットがあります。

- 保証人を探す手間や依頼の負担がない

- 他人に迷惑をかける心配がない

メリット①:保証人を探す手間や依頼の負担がない

連帯保証人を立てる場合、金融機関の審査基準を満たす人(一定の収入や資産がある親族など)を探す必要があります。

また、連帯保証人には重い責任が伴うため、依頼すること自体が大きな精神的負担となります。

保証人不要であれば、こうした手間や精神的負担が一切かかりません。

メリット②:他人に迷惑をかける心配がない

保証人(特に連帯保証人)を立てるということは、万が一ご自身が返済できなくなった場合、その人に返済義務を負わせてしまうことを意味します。

保証人がいなければ、ご自身の返済が困難になった場合でも、他人に金銭的な迷惑をかける心配がありません。

家族や親族との関係性を気にする必要がなく、ご自身の責任の範囲内で契約を完結できます。

保証人なしで不動産担保ローンを契約する際の注意点

保証人なしで不動産担保ローンを契約する際の注意点は、以下の通りです。

- 返済責任はすべてご自身が負う

- より慎重な返済計画が必要になる

- 審査がより慎重に行われる可能性がある

注意点①:返済責任はすべてご自身が負う

保証人がいないということは、すべての返済責任は申込者ご自身にあることを忘れてはいけません。

万が一返済不能になれば、担保である不動産を失うリスクがあるため、無理のない返済計画を立てることが何よりも大切です。

注意点②:より慎重な返済計画が必要になる

連帯保証人がいる場合と比べて、返済が困難になった際に頼れる人がいません。

そのため、ご自身の収入や支出を正確に把握し、将来のライフプランも見据えた上で、より慎重で無理のない返済計画を立てることが一層大切です。

注意点③:審査がより慎重に行われる可能性がある

保証人がいない分、金融機関によってはより厳格な審査が行われることもあります。

担保となる不動産の価値や申込者個人の信用力次第では、融資を受けられない可能性もあるでしょう。

不動産担保ローンの審査基準は、金融機関やローン会社によって異なります。

大手町フィナンシャルのように、担保不動産の価値を最大限評価する独自の審査基準を持つ会社もあります。

一つの金融機関で断られたとしても、別のローン会社で審査に通る可能性はあるため、複数の選択肢を持っておくことが重要です。

連帯保証人を立てるメリット

連帯保証人を立てるメリットとしては、以下のようなものがあります。

- 融資審査が通りやすくなる

- 融資の条件が良くなる

メリット①:融資審査が通りやすくなる

連帯保証人を立てることで、金融機関にとってはリスクが軽減されます。

特に、ローン契約者の返済能力が不十分と判断された場合に、保証人を立てることで融資審査に通りやすくなることがあります。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

メリット②:融資の条件が良くなる

連帯保証人がいることで、金融機関がリスクを分散できるため、より低金利で融資を受けられる場合があります。

これは、保証人がリスクを共に背負うことによる金融機関の安心感から来るものです。

また、連帯保証人がいることで、ローン契約者本人の担保価値だけでは足りない場合に、人的な保証として評価され、より高額な融資が受けやすくなることもあります。

連帯保証人を立てる際の注意点

連帯保証人を立てる際は、その責任の重さを十分に理解してもらうことが重要です。

連帯保証人はローン契約者と同等の返済義務を負い、契約者本人が返済できない場合に全額を支払う必要があります。

そのため、連帯保証人には一定の収入や資産といった資金力が求められます。

また、保証契約の内容など金融機関が説明する内容を連帯保証人本人もしっかりと確認し、どのような場合に責任が発生するのかを明確に把握することが大切です。

連帯保証人は、家族や親しい人に依頼するのが一般的ですが、金銭が絡む問題は人間関係に影響を及ぼす可能性もあるため、慎重に判断し、双方が納得した上で契約する必要があります。

連帯保証人が立てられない場合どうする?

前述の通り、連帯保証人にはローン契約者と同等の重い返済義務があり、金融機関による審査も行われるため、依頼できる人が見つからないケースも少なくありません。

また、親族や知人に依頼できたとしても、金銭的な負担をかける可能性を考えると、躊躇してしまう方も多いでしょう。

もし連帯保証人が立てられない場合は、原則として連帯保証人不要で契約できる金融機関を選ぶことが最も現実的な解決策となります。

不動産担保ローンを専門に扱うノンバンクなどでは、保証人を不要とし、担保不動産の価値を重視して審査を行うところが多くあります。

【審査が不安な方もご相談ください】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

大手町フィナンシャルは、連帯保証人不要の不動産担保ローンです

連帯保証人が立てられない場合は、保証人不要で不動産担保ローンを契約できる金融機関を選びましょう。

大手町フィナンシャルは、担保不動産の評価に基づく独自審査を行うため、原則として連帯保証人不要で不動産担保ローンをご契約いただけます。

銀行や他社では評価されにくい共有持分や借地権、底地(貸宅地)など、権利関係が複雑な不動産についても、柔軟に対応しており、ご契約に際して共有者や地主に原則として知られることはありません。

信用情報に不安がある方や、ご高齢の方、法人・個人事業主様(赤字決算・開業間もない場合も含む)からのご相談も承っております。

プライバシーを維持しながら資金を確保したい方にもおすすめです。

お客様一人ひとりに合わせた融資プランをご提案いたしますので、まずはお気軽にご相談ください。

【24時間審査&最短翌日融資】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

不動産担保ローンの連帯保証人に関するよくある質問

最後に、不動産担保ローンの連帯保証人に関してよく寄せられる質問にお答えします。

Q1.「保証人」と「連帯保証人」はどう違いますか?

A.最も大きな違いは、責任の重さです。

通常の「保証人」には、「まず債務者本人に請求してほしい」と主張できる『催告の抗弁権』や、「まず債務者本人の財産から差し押さえてほしい」と主張できる『検索の抗弁権』が認められています。

一方、「連帯保証人」にはこれらの権利がありません。

金融機関から請求された場合、債務者本人の状況にかかわらず、直ちに返済に応じなければならず、債務者と全く同等の重い責任を負います。

Q2.共有名義の不動産を担保にする場合、共有者は必ず連帯保証人になりますか?

A.必ずしも連帯保証人になるわけではありません。

共有名義の不動産「全体」を担保に入れる場合、他の共有者には「物上保証人」として、担保提供の同意(契約書への署名・捺印)を求めるのが一般的です。

ただし、ご自身の「共有持分のみ」を担保にする場合は、他の共有者の同意や保証は不要です。

大手町フィナンシャルでは、共有持分のみを担保としたご融資にも対応しております。

【共有持分・共有名義OK】大手町フィナンシャルの不動産担保ローンはこちら ≫

Q3.物上保証人とは何ですか?連帯保証人との違いは?

A.責任を負う範囲が異なります。

「連帯保証人」は、債務者本人が借りたお金の「全額」に対して返済義務を負う『人的保証』です。

一方、「物上保証人」は、ご自身が所有する不動産(担保)の「価値の範囲内」でのみ責任を負う『物的保証』です。

万が一返済が滞った場合、担保不動産を失うリスクはありますが、それ以上の返済(例えば、他の財産を差し押さえられたり、借金全額を肩代わりしたり)を求められることはありません。

Q4.法人向けローンの場合、代表者の連帯保証は必須ですか?

A.金融機関によって異なりますが、必須とされるケースが多いです。

特に中小企業が融資を受ける場合、法人の信用力と代表者個人の信用力は一体と見なされることが多く、代表者が連帯保証人となることを条件とするのが一般的です。

ただし、大手町フィナンシャルの法人向け不動産担保ローン(ビジネスローン)は、原則として代表者の連帯保証は不要です。

不動産の価値を最大限評価し、事業の状況に応じた柔軟な審査を行います。