不動産売却時に便利な「つなぎ融資」とは、不動産の売却完了や住宅ローンの実行までなど、次の資金が入るまでの間、必要な資金を一時的に借入れるローンのことです。

例えば、住み替え先の購入資金や注文住宅の建築費用として活用し、売却代金が入金された後に一括で返済します。

また、個人だけでなく、不動産業者が新たな物件を仕入れる際の資金調達として活用する場合もあります。

この記事では、つなぎ融資の基本的な仕組みや特徴、メリット・デメリット、具体的な活用ケース、さらには利用する際の流れや注意点について詳しく紹介します。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

目次

つなぎ融資とは

つなぎ融資とは、不動産の売却代金や住宅ローン融資など、まとまった資金が入るまでの間、一時的に資金を借り入れるためのローン商品を指します。

短期的な資金の確保に特化した融資であり、借入期間は数ヶ月から1年以内と非常に短いのが特徴です。

不動産に関連するつなぎ融資の場合、物件の売却が完了する前や、住宅ローンが実行される前に、新居の購入資金や建築費用などをカバーする手段として利用されるのが一般的です。

返済は、後から入ってくる売却代金などを原資として一括で行います。

多くの場合、売却予定の不動産や購入する不動産、あるいは所有する別の不動産を担保に借入れを行い、不動産業者をはじめとした法人の資金調達に活用されることもあります。

一時的な資金ニーズに迅速に対応できるのがつなぎ融資の魅力ですが、審査や融資スピードは金融機関によって異なります。

お急ぎの場合や、より柔軟な条件での借入れをご希望の場合は、不動産担保ローン専門の金融機関への相談も有効です。

つなぎ融資と不動産担保ローンの違い

つなぎ融資と不動産担保ローンは、どちらも不動産を活用した資金調達方法ですが、その性質や利用目的に大きな違いがあります。

それぞれの特徴を理解し、ご自身の状況に合わせて適切なローンを選ぶ必要があります。

| つなぎ融資 | 不動産担保ローン | |

| 主な目的 | 一時的な資金橋渡し | 幅広い資金使途 |

| 借入期間 | 短期(~1年) | 中長期 |

| 返済方法 | 一括返済 | 分割返済(一括も可) |

| 金利傾向 | 高め | つなぎ融資より低め |

つなぎ融資が適しているのは、以下のようなケースです。

- 不動産の売却代金が入る前に、新居の購入資金が急ぎで必要。

- 注文住宅の建築で、住宅ローン実行前に土地代や中間金の支払いが必要。

- 数ヶ月以内に確実な入金予定があり、それまでの短期間だけ資金を借りたい。

一方、不動産担保ローンが適しているのは、以下のようなケースです。

- 不動産を担保に、事業資金や教育資金など、ある程度まとまったお金を長期的に借りたい。

- つなぎ融資の返済原資が不確かになった場合の借り換え先として。

- 複数の借り入れを一本化したい(おまとめローン)。

つなぎ融資の性質上、返済原資が明確であることが大前提となります。

そのため、売却活動が難航しそうな場合や、住宅ローンの審査に不安がある場合は、不動産担保ローンで必要な資金を確保し、時間をかけて売却活動を行うといった選択肢も検討できます。

【資金使途が自由】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

つなぎ融資の代わりに不動産担保ローンは使える?

結論から言うと、つなぎ融資の代わりに不動産担保ローンを活用することは可能です。

審査のポイントが異なるため、つなぎ融資が難しい場合でも、担保不動産の価値を重視する不動産担保ローンが代替手段となり得ます。

つなぎ融資は返済原資の確実性が重視されますが、不動産担保ローンは担保価値や現在の返済能力が重視されるため、融資を受けられる可能性があります。

例えば、つなぎ融資より長期の返済計画を望む場合や、購入資金以外の諸費用にも充当したいなど、資金使途の自由度を求める場合に適しています。

また、将来的な売却の可能性も視野に入れ、まずは不動産担保ローンで資金調達し、売却代金で繰り上げ返済するという選択肢もあります。

不動産担保ローンは、つなぎ融資に比べて審査のポイントが異なり、より長期の返済プランを組める場合や、金利を抑えやすい傾向がある点がメリットです。

ただし、変動金利型が多いため金利上昇リスクへの備えが必要です。

事務手数料や登記費用などの諸費用も考慮し、返済不能時には担保不動産を失うリスクも認識しなければなりません。

また、早期一括返済時の手数料も確認しましょう。

不動産担保ローンをつなぎ資金として活用する際は、売却予定や返済計画を明確にし、金利、手数料、リスクを総合的に比較検討することが不可欠です。

金融機関によっては、「売却までのつなぎ」を想定した不動産担保ローンのプランを用意しているケースもあります。

大手町フィナンシャルでは、お客様の状況に合わせ、つなぎ資金としての不動産担保ローン活用もご提案しています。

銀行や他社で断られた場合でも、独自の審査基準で柔軟に対応いたしますので、まずはお気軽にご相談ください。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

つなぎ融資が利用されるケース

つなぎ融資は、主に個人の不動産売買や不動産業者の仕入れにおいて、資金不足を解消するために利用されます。

つなぎ融資が利用される代表的なケースは、以下の通りです。

- 住み替え(買い替え)の資金として

- 注文住宅の建築資金として

- 【法人向け】不動産の仕入れ資金として

ケース①:住み替え(買い替え)の資金として

代表的なのが、今住んでいる家を売却して、新しい住まいへと住み替え(買い替え)をするケースです。

住み替えには以下の2種類があり、どちらの場合もつなぎ融資が必要となる場合があります。

- 買い先行・・・新しい住宅を購入した後に、今住んでいる住宅を売却する方法

- 売り先行・・・今住んでいる住宅を先に売却し、その後に新しい住宅を購入する方法

「買い先行」の場合、現在の自宅の売却が完了する前に新居の購入代金や手付金の支払いが必要となるため、売却によって得られる予定の資金を先取りする形でつなぎ融資を利用します。

これにより、気に入った物件の購入タイミングを逃さずに済みます。

一方、「売り先行」の場合でも、旧居の売却代金を受け取るタイミングと、新居の購入代金(特に手付金や中間金)を支払うタイミングにズレが生じることがあります。

このような一時的な資金不足を補うためにつなぎ融資が利用されることがあります。

どちらのケースにおいても、売却予定の不動産(または購入する新居)を担保に入れることで、売却代金が入るまでの間の購入資金や諸費用を一時的に調達し、スムーズな住み替えを実現します。

借入れた資金は、原則として不動産の売却代金で一括返済するというのが基本的な流れです。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

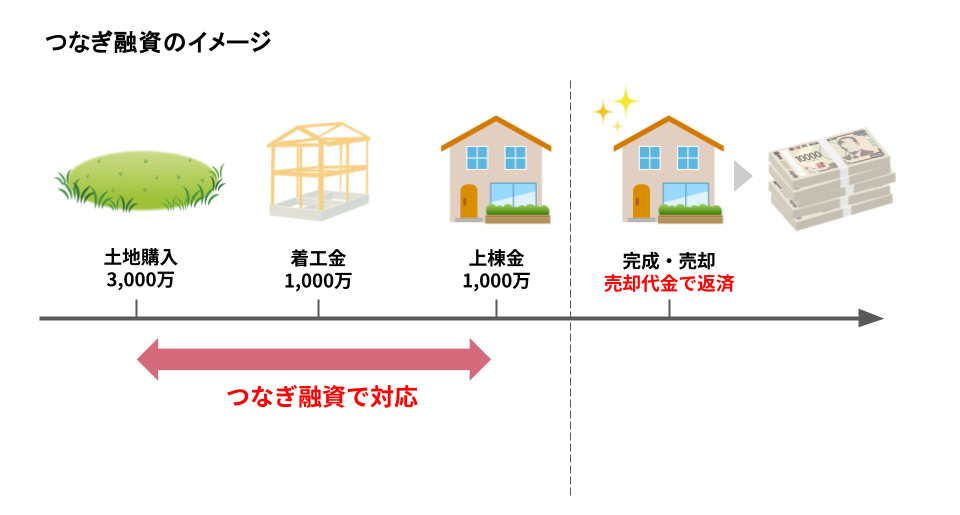

ケース②:注文住宅の建築資金として

不動産の売却予定がない場合でも、つなぎ融資の活用が有効なケースがあります。

その代表例が、注文住宅を新築するケースです。

注文住宅の建築では、土地の購入代金(土地から購入する場合)、建物の建築請負契約に伴う着工金や上棟金(中間金)など、住宅本体の完成前にまとまった支払いが必要になることが一般的です。

しかし、多くの金融機関における住宅ローンは、建物が完成し、引き渡しが可能となった時点で融資が実行される仕組みになっています。

そのため、住宅ローンが実行されるまでの間に必要となるこれらの資金を自己資金だけで賄うのが難しい場合に、つなぎ融資が役立ちます。

この場合のつなぎ融資は、完成後に実行される予定の住宅ローンを返済原資とし、それまでの期間の支払いをカバーします。

金融機関によっては、住宅ローンとセットでつなぎ融資の申し込みを受け付けており、土地の決済時や建物の工事の進捗に合わせて分割で融資が実行されることもあります。

ケース③:【法人向け】不動産の仕入れ資金として

つなぎ融資は、個人の利用だけでなく、不動産業者をはじめとした法人の事業資金調達においても重要な役割を果たしています。

不動産業者にとって、優良な販売用不動産(土地や中古物件など)の仕入れや、開発プロジェクト用地の購入は、事業の根幹をなす活動です。

しかし、有望な物件や土地が見つかっても、自己資金だけでは即座に対応できない場合や、他のプロジェクトの売却代金の入金待ちで一時的に手元資金が不足するといった状況も起こり得ます。

このようなケースでつなぎ融資を活用すれば、不動産の仕入れに必要な資金を迅速に確保し、ビジネスチャンスを逃すことなく事業活動を円滑に進めることが可能になります。

特に、決済までの時間が短い不動産取引や、競合が多い人気の物件を押さえるためには、スピーディーな資金調達が不可欠であり、つなぎ融資は不動産業者にとって重要な資金調達の選択肢の一つとなっています。

返済は、仕入れた物件の売却代金や、開発プロジェクト完了後の販売収益などを充てるのが一般的です。

大手町フィナンシャルでは、不動産業者様向けのつなぎ融資(不動産担保ローン)もご用意しております。

仕入れ資金、開発資金、バックファイナンスなど、多様な資金ニーズに迅速に対応いたします。

【20億円までの高額融資に対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

つなぎ融資の返済方法の特徴

つなぎ融資には、他の一般的なローン商品とは異なる以下のような返済方法の特徴があります。

- 返済期間は1年以内の短期が基本

- 期間中は利息のみ支払い、売却代金で元金を一括返済

特徴①:返済期間は1年以内の短期が基本

つなぎ融資は、その名の通り、不動産の売却代金の入金や住宅ローンの実行など、次の確実な資金調達が完了するまでの「一時的な」資金ニーズに対応するためのローンです。

そのため、借入期間は比較的短く設定されており、最短で数ヶ月、長くても1年以内というケースが一般的です。

金融機関は、返済原資となる予定の資金が入金される時期を考慮して、返済期限を設定します。

特徴②:期間中は利息のみ支払い、売却代金で元金を一括返済

つなぎ融資の大きな特徴の一つが、返済方法です。

通常のローン(例えば住宅ローンや不動産担保ローンの一部)では、毎月元金と利息を合わせて返済していきますが、つなぎ融資の場合、借入期間中の毎月の返済は利息のみとするケースが一般的です。

そして、元金については、当初の予定通り不動産の売却が完了し売却代金を受け取った時点や、住宅ローンが実行された時点で、その資金を使って一括で返済します。

この仕組みにより、借入期間中の毎月の返済負担を軽減できるため、特に住み替えなどで一時的に二重の支払いが発生する可能性がある方にとっては、資金計画が立てやすくなるというメリットがあります。

ただし、売却活動が長引いたり、予定していた金額で売れなかったりすると返済計画に影響が出るため、売却スケジュールや価格設定には注意が必要です。

不動産売却時につなぎ融資を利用するメリット

つなぎ融資の利用には、不動産売却を検討している個人や不動産業者をはじめとした法人にとって、以下のようなメリットがあります。

- 希望のタイミングで新居を購入できる

- 焦らずに自宅を売却できる

- 仮住まいの費用や手間を回避できる可能性がある

- 資金使途は自由

- 【法人向け】キャッシュフローが安定する

- 【法人向け】仕入れの機会を逃さない

メリット①:希望のタイミングで新居を購入できる

つなぎ融資を利用する最大のメリットの一つは、現在の自宅の売却が完了する前に、希望する新居の購入代金や手付金、諸費用などを確保できる点です。

「買い先行」で住み替えを進める場合、気に入った物件が見つかっても、自己資金だけでは購入タイミングを逃してしまうことがあります。

つなぎ融資を活用することで、売却代金を待たずに新居の契約を進められるため、 理想の住まいを手に入れるチャンスを逃さず、計画的かつスムーズな住み替えが可能となります。

メリット②:焦らずに自宅を売却できる

新居の購入資金の目処が立っていないと、「早く売らなければ」という焦りから、相場よりも低い金額で売却契約を結んでしまう可能性があります。

つなぎ融資を利用して新居の購入資金を一時的に確保できれば、 自宅の売却を急ぐ必要がなくなります。

これにより、売却活動に十分な時間をかけることができ、不動産会社とじっくり戦略を練ったり、内覧希望者の対応を丁寧に行ったりするなど、より良い条件(希望に近い価格など)での売却を目指すことが可能になります。

また、先に新居へ引越しを済ませて空き家の状態で売却活動を行えば、購入希望者も気兼ねなく内覧できるため、早期売却や好条件での取引につながりやすくなるというメリットも考えられます。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

メリット③:仮住まいの費用や手間を回避できる可能性がある

「買い先行」で住み替えを行う場合、つなぎ融資を活用して新居の購入と入居を先に済ませることができます。

これにより、旧居の売却完了を待つ間の「仮住まい」が不要になる可能性があります。

仮住まいには家賃や敷金・礼金、2回分の引越し費用などがかかるため、これらのコストや手間を削減できる点は大きなメリットです。

メリット④:資金使途は自由

金融機関や融資商品にもよりますが、不動産売却を前提としたつなぎ融資の場合、借り入れた資金の使途が比較的柔軟に認められるケースがあります。

新居の購入代金や建築費用はもちろんのこと、それに伴う引越し費用、新しい家具や家電の購入費用、登記費用や不動産取得税などの諸費用、さらには一時的な生活費などに充当できることもあります。

このように、一時的に必要となる様々な費用をカバーできる可能性がある点は、利用者にとって大きなメリットと言えるでしょう。

ただし、契約前に資金使途の範囲を金融機関に確認することが重要です。

「つなぎ融資ではカバーしきれない諸費用もまとめて借りたい」という場合、資金使途が原則自由な不動産担保ローンが適しているケースもあります。

大手町フィナンシャルの不動産担保ローンは、事業資金から生活費まで、幅広い用途にご利用いただけます。

【資金使途が自由】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら 》

メリット⑤:【法人向け】キャッシュフローが安定する

不動産業を営む法人にとって、つなぎ融資はキャッシュフローを安定させ、円滑な事業運営を支える重要な手段です。

例えば、不動産開発プロジェクトや大規模なリフォーム事業では、物件の完成・販売までに長期間を要し、その間の運転資金や外注費の支払いなどで多額の資金が必要となります。

このような場合、プロジェクト完了後の売却代金や賃料収入を返済原資としてつなぎ融資を利用することで、資金が固定化される期間の資金繰りを円滑化できます。

これにより、資金不足によるプロジェクトの遅延や中断といったリスクを回避し、事業を計画通りに進めることが可能になります。

メリット⑥:【法人向け】仕入れの機会を逃さない

不動産業者にとって、収益性の高い物件や将来性のある土地をタイミング良く仕入れることは、事業の成功を左右する重要なポイントです。

市場には、時折、非常に条件の良い「掘り出し物」の物件情報が出てくることがあります。

しかし、そのような好機は競争も激しく、資金調達に手間取っていると他社に先を越されてしまう可能性があります。

つなぎ融資を活用することで、このような急な仕入れ案件に対しても、必要な事業資金を迅速に確保し、機動的に対応できるようになります。

【高額融資もOK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

不動産売却時につなぎ融資を利用するデメリット

つなぎ融資には多くのメリットがある一方で、注意すべきデメリットも存在します。

つなぎ融資のデメリットは以下の通りです。

- 金利が比較的高め

- 借入期間が短く、延長が困難なため返済遅延リスクがある

- 諸費用がかかる

- 取扱金融機関が少ない

- 【法人向け】不動産価格下落のリスクがある

デメリット①:金利が比較的高め

つなぎ融資は、一般的に住宅ローンと比較して金利(年率)が高めに設定される傾向があります。

住宅ローンの金利は、変動金利であれば1%を下回ることも珍しくありませんが、つなぎ融資の金利は金融機関や担保条件、審査内容によって異なりますが、一般的に年2%~10%程度になるケースが多いでしょう。

これは、つなぎ融資が短期の利用を前提としており、金融機関にとって住宅ローンよりも相対的にリスクが高いと判断されることがあるためです。

ただし、担保を提供する”有担保ローン”であるため、カードローンなどの無担保ローンと比較すれば金利は低く抑えられます。

短期間の借入れとはいえ、金利負担は発生するため、返済総額や毎月の利息支払額を事前にしっかりシミュレーションし、無理のない計画を立てましょう。

デメリット②:借入期間が短く、延長が困難なため返済遅延リスクがある

つなぎ融資は、あくまで一時的な資金需要に対応するための短期ローンであり、長期的な借入れには適していません。

返済期間は通常1年以内、場合によっては数ヶ月と短く設定されます。

この期間内に、返済原資となる不動産の売却を完了させたり、住宅ローンの実行を受けたりする必要があります。

万が一、不動産の売却活動が長引いたり、想定していた価格で売れなかったりして、期限内に元金を一括返済できない場合、契約によっては高い遅延損害金が発生するリスクがあります。

また、原則として借入期間の延長は困難なケースが多く、もし延長できたとしても追加の条件や手数料が必要になる可能性があります。

売却スケジュールや資金計画には十分な余裕を持たせる必要があります。

「売却が長引く可能性も考慮して、返済期間に余裕を持ちたい」という方には、不動産担保ローンがおすすめです。

大手町フィナンシャルでは、お客様の不動産価値を最大限に評価し、柔軟な返済プランをご提案します。

万が一、売却が難航した場合でも、ご相談いただければ借り換えや返済プランの見直しなど、状況に応じたサポートが可能です。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

デメリット③:諸費用がかかる

つなぎ融資を利用する際には、金利だけでなく、様々な諸費用が発生することも理解しておく必要があります。

主な諸費用としては、融資を受けるための事務手数料(または融資手数料)、契約書に貼付する印紙代、不動産を担保に入れる場合は抵当権設定登記にかかる登録免許税や司法書士への報酬などが挙げられます。

これらの諸費用は、融資額や金融機関によって異なり、場合によっては数十万円単位になることもあります。

融資額全額が手元に残るわけではないため、これらの費用も考慮に入れた上で、実際に必要な融資額を算出し、全体の資金計画を立てることが大切です。

契約前に諸費用の内訳と金額を必ず確認しましょう。

デメリット④:取扱金融機関が少ない

つなぎ融資は、すべての金融機関が積極的に取り扱っているわけではないという点も、デメリットの一つとして挙げられます。

メガバンクや地方銀行の一部、信用金庫、そしてノンバンク系の金融機関などが主な取扱先となりますが、住宅ローンのように幅広い選択肢があるわけではありません。

特に、個人の住み替えにおけるつなぎ融資は、その住宅ローンを提供する金融機関がセットで提供しているケースが一般的です。

しかし、単独でのつなぎ融資や、より柔軟な条件を求める場合、対応できる金融機関は限られてくる可能性があります。

取り扱い金融機関が少ない理由としては、つなぎ融資が短期であり、個別の案件ごとに状況が大きく異なるため、審査や管理に手間がかかること、また、返済原資の確実性を見極める専門的なノウハウが必要とされることなどが考えられます。

選択肢が限られると、金利や手数料、融資条件などを比較検討する余地が少なくなり、借り手にとって必ずしも最適な条件で契約できるとは限りません。

そのため、つなぎ融資を検討する際は、早めに複数の金融機関や、つなぎ融資に詳しい不動産会社、不動産担保ローン専門の金融機関などに相談し、どのような選択肢があるのか情報収集を行うことが重要です。

大手町フィナンシャルの不動産担保ローンは、つなぎ資金としてもご利用いただけます。

銀行で断られた方や、より迅速な対応をご希望の方は、ぜひ一度ご相談ください。

【大手町フィナンシャル】不動産業者様向けローンの詳細はこちら 》

デメリット⑤:【法人向け】不動産価格下落のリスクがある

不動産業者が仕入れ資金や開発資金としてつなぎ融資を利用する場合、特に注意したいのが不動産市況の変動リスクです。

例えば、大規模な建設プロジェクトや再販目的で物件を仕入れたものの、プロジェクトの完了や売却までに時間がかかり、その間に経済情勢の悪化や局地的な供給過多などによって不動産市場が冷え込み、物件価格が想定よりも下落してしまう可能性があります。

不動産の価値が融資実行時の評価額から大きく下落してしまうと、計画していた売却益が得られなくなり、最悪の場合、売却代金だけでは借入金の返済が困難になるケースも考えられます。

不動産業者がつなぎ融資を利用する際は、このような市場リスクを常に念頭に置き、事業計画にはある程度のバッファを持たせ、余裕を持った返済計画を策定することが重要です。

つなぎ融資を回避する3つの方法

つなぎ融資は便利ですが、金利負担や返済リスクも伴います。

以下のような方法でつなぎ融資を回避することも可能です。

- 「売り先行」で住み替え計画を立てる

- 住み替えローンを利用する

- 親族などから一時的に資金を借りる

方法①:「売り先行」で住み替え計画を立てる

最も確実な方法は、現在の自宅を売却し、現金を手にしてから新居を探す「売り先行」です。

売却代金が確定しているため資金計画が立てやすく、つなぎ融資は不要になります。

ただし、売却から新居の入居までに期間が空くと、仮住まいが必要になり、家賃や引越し費用が余分にかかる可能性があります。

方法②:住み替えローンを利用する

金融機関によっては、現在の住宅ローン残債と新居の購入資金を一本化できる「住み替えローン」を取り扱っています。

これを利用すれば、つなぎ融資を組む必要がありません。

ただし、借入額が大きくなるため、担保となる不動産の評価額や個人の返済能力に対する審査は厳しくなる傾向があります。

方法③:親族などから一時的に資金を借りる

両親や親族から、一時的に資金を借り入れる方法です。

個人間の貸し借りであれば、金融機関のような厳しい審査や高い金利、手数料はかからない可能性があります。

しかし、贈与とみなされないように契約書を交わすなど、税務上の注意が必要です。

また、返済を巡るトラブルが人間関係の悪化につながるリスクもあるため、慎重に進める必要があります。

つなぎ融資を利用する流れ

つなぎ融資を利用する一般的な手順は、以下の通りです。

- 金融機関への相談・申込み

- 審査(担保不動産の調査、返済原資の確認など)

- 審査結果の連絡

- 契約手続き(金銭消費貸借契約、抵当権設定契約など)

- 融資実行

金融機関によって、審査基準や融資までのスピードは異なります。

特にノンバンク系の金融機関では、独自の審査基準により、銀行よりも迅速な対応が期待できる場合があります。

大手町フィナンシャルでは、不動産担保ローンを活用したつなぎ資金のご相談も承っております。

原則24時間以内の審査完了、最短翌日のご融資も可能です。

お急ぎの資金調達が必要な方は、ぜひお気軽にご相談ください。

大手町フィナンシャルの不動産担保ローンは、つなぎ融資としても利用可能!

つなぎ融資は、一時的な資金不足を解消する便利な仕組みですが、金利の高さや返済期間の短さがネックです。計画通りにいかない場合のことも考えておかなければなりません。

もし、つなぎ融資のリスクを避けつつ、柔軟な資金計画を立てたいなら、大手町フィナンシャルの不動産担保ローンをご検討ください。

当社のローンは、つなぎ資金として利用し、売却代金で一括返済することも、そのまま長期ローンとして利用することも可能です。

他社で断られがちな借地権や共有持分といった複雑な権利の不動産にも積極的に対応しております。

個人・法人を問わず、不動産売却時の資金調達でお悩みの方は、ぜひ一度ご相談ください。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

不動産売却時のつなぎ融資に関してよくある質問

つなぎ融資に関して、よくある質問とその回答をいくつかご紹介します。

Q1.つなぎ融資の審査は厳しいですか?

A.通常のローンとは、審査のポイントが異なります。

通常のローンが申込者の返済能力(年収や信用情報など)を重視するのに対し、つなぎ融資では「返済原資の確実性」が最も重視されます。

そのため、不動産の売却査定額が妥当か、売却活動が順調に進んでいるか、(注文住宅の場合は)住宅ローンの事前承認が下りているか、といった点が厳しくチェックされます。

これらの見込みが不確かな場合は、審査が難しくなることがあります。

大手町フィナンシャルでは、申込者の信用情報や年収だけでなく、担保不動産の価値を最大限に評価する独自の審査基準を設けています。

他の金融機関でつなぎ融資を断られた方でも、お気軽にご相談ください。

【無職・高齢でもご融資可能】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

Q2.つなぎ融資の金利相場はどのくらいですか?

A.金融機関や審査内容によりますが、一般的な相場は年2%~10%程度と、住宅ローンに比べて高めに設定される傾向があります。

これは、借入期間が短く、金融機関にとってのリスクが考慮されるためです。

ただし、有担保ローンであるため、無担保のカードローンなどよりは低金利で借りられる可能性が高いです。

Q3.自己資金はどのくらい必要ですか?

A.金融機関や融資額によりますが、少なくとも諸費用分は自己資金で用意することが望ましいです。

つなぎ融資で借りられるのは物件価格の一部であることが多く、事務手数料や登記費用といった諸費用は別途必要になります。

ある程度の自己資金があることで、審査上有利に働く可能性もあります。

Q4.もし売却が遅れて返済が困難になった場合はどうなりますか?

A.まず、返済が遅れそうだと分かった時点ですぐに借入先の金融機関に相談することが重要です。

万が一、返済が滞ると、高い遅延損害金が発生し、最終的には担保不動産を競売にかけられるリスクがあります。

金融機関によっては、返済期間の延長や、不動産担保ローンなど他のローンへの借り換えを提案してくれる場合もあります。

売却活動が難航するリスクも考慮し、返済期間に余裕を持った資金計画を立てることが大切です。

返済計画に不安がある場合は、つなぎ融資の代替として、または返済が困難になった場合の借り換え先として、不動産担保ローンの活用もご検討ください。

大手町フィナンシャルでは、お客様の状況に寄り添った柔軟な返済プランをご提案します。