プロジェクト融資は、不動産開発や建設プロジェクトの資金調達を目的とした融資形態です。

特定のプロジェクト案件そのものの将来的な収益性や、資産価値を担保に資金を借り入れることができます。

主に不動産会社を対象とした融資であり、事業者の信用力だけに頼らず、プロジェクト単位でリスクを抑えながら効率的に融資を受けられる点が魅力です。

この記事では、プロジェクト融資の基本的な仕組みやメリット・デメリット、具体的な活用事例までわかりやすくご紹介します。

【プロジェクト融資にも対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

目次

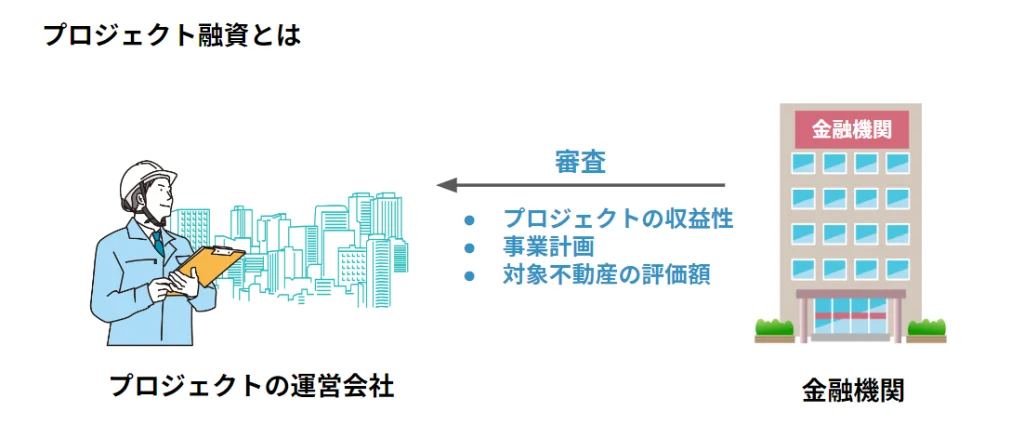

プロジェクト融資とは

プロジェクト融資とは、「プロジェクトファイナンス」とも呼ばれ、不動産開発や建設プロジェクトの資金調達を目的とした融資形態です。

一般的な企業融資とは異なり、プロジェクトの収益性や事業計画、対象となる不動産の評価額をもとに融資を受けることができます。

借り入れた資金は、プロジェクト案件の土地仕入れ資金、運転資金や建設費用として活用し、プロジェクト完了後、開発した不動産から得たキャピタルゲイン(売却益)やインカムゲイン(賃料収入など)で返済を行います。

そのため、返済期間はプロジェクトの規模や内容によって異なりますが、不動産売却を前提とする場合は、6か月~1年程度の短期間となるのが一般的です。

また、不動産に特化したプロジェクト融資は、一般的な運転資金よりも高額の借入が可能です。

プロジェクトの事業性そのものが評価されるため、企業の信用力だけに依存しない資金調達が可能となります。

もちろん、金融機関はプロジェクトの収益性を厳しく評価するため、詳細な事業計画の精査やリスク評価が行われます。

プロジェクト融資の主な相談先

プロジェクト融資を検討する際には、適切な相談先を選ぶことが重要です。

プロジェクトの特性や必要な資金額、審査スピードなどを考慮して選択しましょう。

プロジェクト融資の主な相談先は、以下の通りです。

- 銀行

- 信用金庫・信用組合

- 不動産担保ローン専門会社(ノンバンク)

相談先①:銀行

銀行は、プロジェクトのスケールに合わせて柔軟な融資条件を提示してくれることが多く、特に都市銀行や地方銀行は、大規模な不動産開発や再開発プロジェクトに対しても積極的に融資を行う傾向があります。

ただし、審査基準が非常に厳しく、詳細な事業計画書や収益シミュレーションの提出が必要です。

また、プロジェクトの内容や規模、収益性によっては、融資を断られる可能性もあります。

相談先②:信用金庫・信用組合

地方での中規模プロジェクトや地域貢献型の不動産開発の場合は、信用金庫や信用組合に融資を相談するのも良いでしょう。

信用金庫・信用組合は、地域密着型の金融機関として、地元の不動産会社をサポートする存在です。

銀行と比べると、地域貢献性なども考慮されるため、審査のハードルが比較的低い傾向にあります。

ただし、信用金庫・信用組合の場合、都市銀行に比べて融資額が低く設定されるため、希望する金額に満たないケースも多いです。

相談先③:不動産担保ローン専門会社(ノンバンク)

不動産担保ローンを専門とするノンバンクは、銀行や信用金庫・信用組合よりも柔軟な審査基準を持っています。

銀行とは異なる審査基準で担保不動産の価値を重視するため、銀行融資が難しいプロジェクトでも、高額の資金を調達できる可能性が高いです。

私たち大手町フィナンシャルのような不動産担保ローン専門会社は、独自の審査基準で不動産の価値を最大限に評価し、迅速な資金調達をサポートします。

【20億円までの高額融資に対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

プロジェクト融資の金利はいくら?

プロジェクト融資の金利は、借入先やプロジェクトのリスク評価により異なりますが、一般的には年率4.0%〜10.0%が相場です。

ただし、これはあくまで一般的な数値であり、実際の金利は、金融機関やプロジェクトの規模、収益見込み、担保評価などによって大きく異なります。

信用力が高く、収益性の高いプロジェクトであれば、低金利での融資が期待できる一方で、事業リスクが高いと評価されると、金利が引き上げられることもあるでしょう。

また、プロジェクト融資を利用する際には、金利だけではなく、その他の費用や手数料も含めた総返済額をしっかりと確認し、資金計画を立てることが重要です。

例えば、事務手数料や保証料、登記費用などが挙げられます。

事業の収益見込みと返済負担を見極めたうえで、最適な融資先を選びましょう。

大手町フィナンシャルでは、年率3.2%~の不動産担保ローンをご用意しており、プロジェクトの内容に応じて最適なプランをご提案します。

【プロジェクト融資にも対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

プロジェクト融資の具体例

プロジェクト融資の具体例としては、以下のようなものが挙げられます。

- 宅地分譲地の仕入資金

- 中古住宅の仕入れ・解体資金

- 中古マンションの仕入れ・リフォーム資金

- 不動産仕入れ資金の借り換え

- オフィスビルの建設資金

- ホテルやリゾート施設の開発資金

- 物流倉庫の建設資金 など

いずれも不動産開発や再販を通じて収益を上げることを目的としたプロジェクトであり、資金使途が明確なのが特徴です。

金融機関も開発後の収益性やリスクを評価しやすいため、比較的融資を受けやすいとされています。

こうした不動産の仕入れ資金や開発資金は、大手町フィナンシャルの不動産担保ローンでも対応可能です。

プロジェクト融資のメリット

不動産業者がプロジェクト融資を利用して資金調達するメリットは、以下の通りです。

- 少ない自己資金で仕入れができる(キャッシュフローの安定化)

- 大規模な資金調達が可能

- 事業計画と担保価値が評価の軸となり審査基準が明確

万が一プロジェクトが失敗した場合でも、返済義務がプロジェクト資産の範囲内に限定される(ノンリコースローン)場合があるなどプロジェクト融資は、少ない自己資金で土地や建物の仕入れ資金を調達できるため、自己資金を他の事業に充てるなど、効率的な資金運用が可能になり、事業全体のキャッシュフローを安定させることができます。

大規模なプロジェクトを進行しつつも、運転資金に余裕を持たせられるのが大きなメリットです。

また、プロジェクトの進捗に応じて段階的に融資を受けられる場合もあり、資金不足の不安を抱えることなく事業に集中できるでしょう。

【20億円までの高額融資に対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

プロジェクト融資のデメリット

不動産業者がプロジェクト融資を利用して資金調達する際には、以下のようなデメリットが存在します。

- 融資実行までに時間がかかる

- ノンリコースローンでない限り、プロジェクト自体が失敗したときのリスクが大きい

金利が比較的高くなる場合があるなどプロジェクト融資は、その規模が大きければ大きいほど、事業計画の精査や収益性の審査に時間がかかります。

特に銀行の場合、申し込みから融資実行までに1か月以上、場合によっては数ヶ月を要することもあり、急ぎの資金需要には不向きと言えるでしょう。

また、ノンリコースローン※でない限り、プロジェクトが計画通りに進まなかった場合、返済負担が重くのしかかります。

特に、市況の変化や開発遅延など、不測の事態に備えたリスク管理が必要です。

急な資金調達が必要な場合や、審査に不安がある場合は、最短翌日融資も可能な大手町フィナンシャルにご相談ください。

※ノンリコースローンとは、返済の原資(元手)を特定の資産や事業から生み出されるキャッシュフロー(現金収入)に限定した融資のことです。

もし返済が滞っても、借り手は融資の対象となった資産(例えば不動産など)を手放せば、それ以上の返済義務を負いません。

個人の他の財産や会社の別事業にまで返済の請求(遡及)が及ばないため、「非遡及型融資」とも呼ばれます。

【プロジェクト融資にも対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

銀行からプロジェクト融資を断られるケース

プロジェクト融資は不動産会社にとって重要な資金調達手段ですが、銀行から融資を断られてしまう場合があります。

これは、銀行特有の厳格な審査基準により、さまざまな要素から融資の可否を判断するためです。

銀行からプロジェクト融資を断られてしまうケースとしては、以下のようなものがあります。

- 権利関係が複雑な不動産を担保にする場合

- 許認可取得前の土地の購入資金を借りたい場合

- 短期転売予定の不動産仕入れ資金を借りたい場合

- 会社の創業年数が短い場合

ケース①:権利関係が複雑な不動産を担保にする場合

不動産の権利関係が複雑な場合、銀行は融資を渋ることがあります。

例えば、借地権や底地、再建築不可物件、相続による共有名義不動産や複数の第三者の権利が入り混じる物件などは、断られる可能性が高いです。

このような不動産は権利関係の整理に時間がかかり、売却や開発がスムーズに進まないリスクがあります。

そのため、銀行は融資を提供するリスクが高いと判断し、融資を見送る傾向にあるのです。

しかし、大手町フィナンシャルでは、共有名義不動産や借地権・底地権など、権利関係が複雑な不動産であっても、その担保価値を最大限に評価する審査方針にて運営しております。

そのため、所有されている不動産の担保価値に自信がない方も、ぜひ一度弊社の査定をご利用ください。

【借地権・底地もOK】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

ケース②:許認可取得前の土地の購入資金を借りたい場合

開発用地の購入に際して、開発許認可が下りる前の土地を担保に融資を受けたいという不動産会社は少なくありません。

しかし、万が一許認可が下りなければ、プロジェクトが頓挫するリスクが高く、投下した資金の回収が困難になります。

そのため、銀行は許認可取得前の土地を担保にした融資を避ける傾向にあります。

不動産開発では、造成工事後に初めて許認可が下りるというプロジェクトも存在するため、こうした場合、銀行以外の資金調達方法を検討する必要があるでしょう。

大手町フィナンシャルでは、開発許可前の造成用地なども担保としてご相談いただけます。

ケース③:短期転売予定の不動産仕入れ資金を借りたい場合

銀行は、安定した収益を生む長期的なプロジェクトを重視するため、不動産の短期転売(いわゆる「不動産転売」)を目的としたプロジェクトに対しては、融資に消極的です。

これは、短期転売が市況変動リスクの影響を受けやすく、事業の安定性に欠けると判断されることがあるためです。

短期転売を目的とする場合は、ノンバンクの不動産担保ローンなど、銀行以外の資金調達方法を検討しましょう。

大手町フィナンシャルは、不動産事業者様の短期的な転売プロジェクトにも、スピーディーに対応いたします。

【プロジェクト融資にも対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

ケース④:会社の創業年数が短い場合

創業年数が短い不動産会社の場合も、銀行のプロジェクト融資は断られる可能性が高いです。

銀行は過去数年間の財務状況や安定したキャッシュフローを重視するため、設立から間もない企業や業績の実績が少ない企業は、リスクが高いと判断する傾向にあります。

大手町フィナンシャルでは、上記のように銀行で断られてしまった場合でもご融資可能なケースがございます。

当社は申込者の信用力よりも、担保不動産の価値を最大限に評価する独自の基準を持っております。

銀行や、他の金融機関で断られてしまった場合でも、まずはお気軽にご相談ください。

【大手町フィナンシャル】不動産業者様向けローンの詳細はこちら 》

不動産会社向けのプロジェクト融資は、大手町フィナンシャルにご相談ください

プロジェクト融資は、不動産開発や再開発プロジェクトに必要な資金を提供することで、事業の拡大や成長をサポートします。

しかし、審査基準は金融機関ごとに異なり、特に銀行融資では希望通りに進まないケースも少なくありません。

だからこそ、プロジェクトの内容やリスクに応じた最適な相談先を選ぶことが大切です。

銀行融資が難しかった案件や、以下のようなお悩みをお持ちの不動産会社様は、ぜひ一度大手町フィナンシャルにご相談ください。

- 銀行で融資を断られてしまった

- 開発許可前の造成用地を担保に融資を受けたい

- 借地・底地・共有名義不動産を担保に融資を受けたい

- 追加工事が必要になり、急な資金需要が発生した

- とにかく早く資金調達したい

大手町フィナンシャルでは、不動産事業に精通した専門スタッフがご相談を承ります。

複雑な権利関係や短期的な転売計画など、通常の銀行融資では難しいケースでも柔軟に対応いたします。

プロジェクト資金の借入れをお考えの際は、ぜひ大手町フィナンシャルにご相談ください。

【プロジェクト融資にも対応】大手町フィナンシャルの不動産業者様向けローンはこちら 》

プロジェクト融資についてよくある質問

プロジェクト融資についてよくあるご質問と、その回答をいくつかご紹介します。

Q1.プロジェクト融資とコーポレートファイナンス(企業融資)の違いは何ですか?

A.担保対象と返済原資が異なります。

プロジェクト融資は、特定のプロジェクトの将来的な収益性や資産価値を担保にします。

一方、コーポレートファイナンスは、企業全体の信用力や財務状況、既存の資産(不動産や設備など)が担保となります。

また、プロジェクト融資は返済原資がそのプロジェクトに限定される(ノンリコースローンの場合)ことが多いですが、コーポレートファイナンスは企業の全資産が返済の裏付けとなります。

Q2.審査ではプロジェクトの収益性以外に、どのような点が重視されますか?

A.事業計画の実現可能性やリスク管理体制などが重視されます。

プロジェクトの収益性以外にも、「市場の動向や競合との比較」「開発・運営チームの実績や能力」「予期せぬコスト増などへの対応策」といったリスク管理体制などが総合的に評価されます。

なお、ノンバンクである大手町フィナンシャルの場合は、特に「担保となる不動産の価値」を最大限重視する点が特徴です。

Q3.融資実行までの期間はどれくらいかかりますか?

A.金融機関や規模により異なり、数ヶ月かかる場合もあります。

銀行の場合、詳細な事業計画の精査が必要なため、申し込みから融資実行までに1ヶ月以上、場合によっては数ヶ月かかることが一般的です。

一方、大手町フィナンシャルのような不動産担保ローン専門会社では、独自の審査基準により、最短翌日といったスピーディーな融資が可能な場合があります。

お急ぎの場合はぜひご相談ください。

Q4.個人事業主でもプロジェクト融資を利用することは可能ですか?

A.はい、可能です。

ただし、法人と同様に、プロジェクトの事業性や収益性、担保評価などが厳しく審査されます。

大手町フィナンシャルでは、個人事業主様向けの不動産担保ローンも取り扱っておりますので、事業資金の調達にお悩みでしたらお気軽にご相談ください。