不動産を担保にローンを借り入れしている方は、万が一返済できずに競売になってしまうリスクについてよく理解しておく必要があります。

この記事では、「担保不動産競売とは何か」、どんな時に競売になるのか、そして競売を回避する方法についてわかりやすく解説します。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

目次

担保不動産競売とは?

担保不動産競売とは、債務者が住宅ローンや不動産担保ローンなどを返済できなくなった場合に、債権者(金融機関など)が裁判所に申し立て、担保として提供した不動産を強制的に売却し、その売却代金で債権を回収する法的な手続きです。

担保不動産競売になるのはどんなとき?

ローンが返済できず、抵当権が実行されてしまうと、担保不動産競売になります。

不動産を担保にローンを借り入れる場合、担保となる不動産には抵当権を設定します。

抵当権とは、ローンの返済ができなくなった場合に、債権者である金融機関が、不動産を差し押さえることができる権利のことです。

万が一、ローンの返済ができなくなった場合は、この抵当権が実行されます。

抵当権の実行によって、担保不動産競売の手続きが開始されるのです。

担保不動産競売になってしまうと、債務者の意思に関係なく、強制的に不動産が売却されてしまいます。

担保不動産競売になることのデメリットは?

競売(担保不動産競売)になることのデメリットとしては、主に以下の3点が挙げられます。

- 売却価格が安くなる

- 競売になったことが周囲に知られてしまう

- 債務者の意思は一切反映されない

デメリット①:売却価格が安くなる

一般的な不動産売却と比較して、競売での落札価格は市場価格の5~7割程度と、大幅に低くなります。

不動産担保ローンを契約している方の中には、「ローンを返済できなくなっても担保不動産を売ればローンを完済できるから大丈夫」と思っている方もいるでしょう。

しかし、不動産担保競売の場合、売却価格は市場価格よりも大幅に低くなります。

競売によって不動産を売却したとしても、安い価格でしか売れず、結局ローンが完済できずに、残債務が残るケースも珍しくありません。

デメリット②:競売になったことが周囲に知られてしまう

競売手続きが進むと、「この物件が競売にかけられています」とインターネット等で公告されます。

その際、所在地や外観、室内の写真なども一般に公開されます。

つまり、競売にかけられたことが、近所の人や会社の人に知られてしまう可能性があります。

また、競売手続きが進むと、裁判所の執行官が現地調査を行います。

場合によっては、近隣住民への聞き取り調査も行われます。

さらに、不動産会社が物件の確認に突然訪ねてくることもあります。

このような事態になると、精神的な苦痛も大きくなります。

デメリット③:債務者の意思は一切反映されない

競売手続きに移行した場合、残念ながら債務者の意思は反映されないまま、競売の申立人である債権者が主導になって手続きが進んでいきます。

売却価格を交渉することもできませんし、引っ越し時期を調整してもらうこともできません。

家族と同居している不動産の場合は、家族にも大きな影響を与えてしまいます。

競売には、このような大きなデメリットがある点を理解しておきましょう。

競売は、売却価格やスケジュールなど、ご自身の意向が一切反映されない非常に厳しい手続きです。

そうなる前に、まずは専門家へ相談することが重要です。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

担保不動産競売になるまでの流れ

不動産が競売になることを不安に思う方もいらっしゃるかもしれませんが、突然、担保不動産競売になるわけではありません。

ローンの返済が滞ってから、担保不動産競売になるまでの主な流れは、以下の通りです。

- ローンの返済が滞る

- 金融機関から催促状が届く

- 期限の利益を喪失する

- 競売の申し立て

- 競売開始決定

- 執行官の訪問(現況調査)

- 売却基準価額の決定

- 一般公開・入札の開始

- 開札・落札

このように多くのステップがありますが、本記事では、大きく「ローンの滞納〜期限の利益を喪失するまで」と「競売の申し立て〜落札まで」に分けて解説します。

ローンの滞納~期限の利益を喪失するまで

まず、最初のフェーズは、ローンの滞納から期限の利益を喪失するまでの期間です。

一般的に、住宅ローンでは滞納が3~6ヶ月続くと、この段階に進むことが多いです。

ローンが返済できなくなる可能性がある場合、滞納する前に早めに金融機関に相談しましょう。

以下のような方法を提案して貰える可能性があります。

- 月々の返済額を減らし、返済期間を長くしてもらう(リスケジュール)

- 金利の低いローンに借り換える

ローンを滞納し続けた場合、「期限の利益」を喪失することになります。

期限の利益の喪失とは、債務者が約束した期日までに借金を返済する権利である「期限の利益」が失われることです。

期限の利益を喪失すると、債務者はローンを分割で返済する権利を失い、債権者から残債の一括返済が求められます。

もし現在の金融機関での条件変更が難しい場合や、より有利な条件での借り換えをご希望の場合は、他の選択肢もご検討ください。

【低金利&高額融資にも対応】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

競売の申し立て~落札まで

金融機関からの一括返済の要求や催促状を無視し続けた場合、いよいよ競売の申し立てが行われます。

競売の申し立ては、債権者である金融機関または(保証会社が代位弁済した場合)債権回収会社である保証会社が行います。

担保不動産を管轄する裁判所に、申立書や支払いが滞っていることを証明する書類などを提出します。

裁判所がこれを受理すると「競売開始決定通知」が債務者に送付されます。

競売の開始決定から、落札までは、およそ6か月~1年程度かかると言われています。

では、担保不動産の競売を回避する方法はあるのでしょうか。

担保不動産競売を回避する「任意売却」とは

担保不動産の競売を回避する有力な方法として、「任意売却」があります。

任意売却とは、わかりやすく言うと、競売になる前に(あるいは競売手続き中であっても)、債権者(金融機関)の同意を得て、債務者自身が市場で不動産を売却する手続きのことです。

結論から申し上げますと、競売よりも任意売却の方が、債権者と債務者双方にとってメリットが大きいです。

競売と任意売却の主な違いは以下の通りです。

| 担保不動産競売 | 任意売却 | |

| 売却価格 | 市場価格の5~7割程度 | 市場価格に近い価格 |

| 売却の意思 | 債務者の意思は反映されない | 債務者の意思で売却活動を行う |

| 周囲への認知 | 公告されるため知られやすい | 通常の売却と同様で知られにくい |

| 引渡し時期 | 落札者の都合で強制的に決まる | 債権者・買主と交渉可能 |

| 残債の返済 | 交渉の余地はほぼない | 分割返済など交渉可能な場合がある |

任意売却の最大のメリットは、表の通り売却価格が競売よりも高くなることです。

また、金融機関によっては、引っ越しのタイミングを配慮してくれたり、新居探しをサポートしてくれるケースもあります。

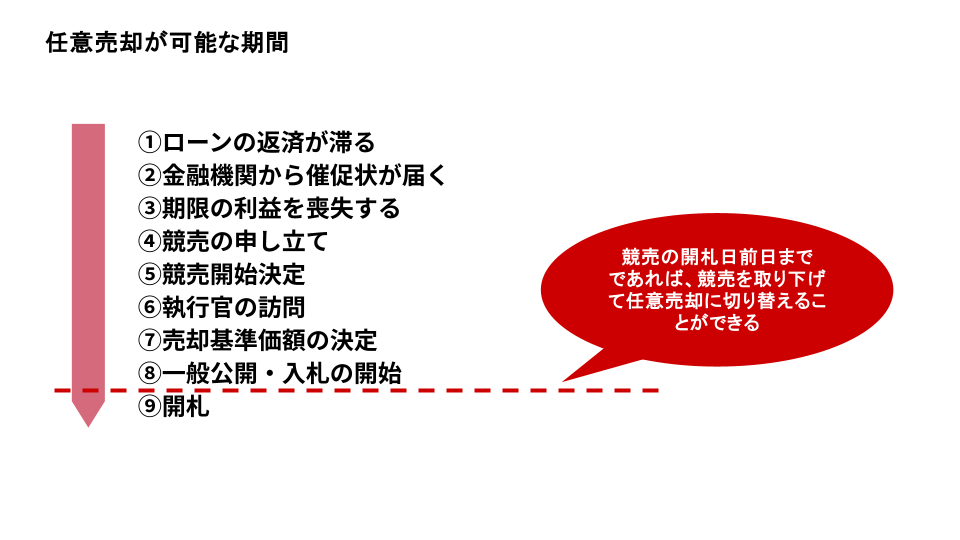

競売になった後でも任意売却できる?

「競売開始決定通知」が届いた後でも、任意売却は可能です。

厳密に言うと、競売の「開札日」の前日までであれば、債権者の同意を得て競売を取り下げて任意売却に切り替えることができます。

ただし、手続きには時間がかかるため、実際にはもっと早く動き出す必要があります。

ローンを滞納し、競売になるまで何もせずに待っていても何のメリットもありません。

任意売却という選択ができる期間内に、できるだけ早めに金融機関や専門家に相談するようにしましょう。

競売開始決定通知が届くと、精神的に追い詰められがちですが、まだ打てる手はあります。

時間との勝負になりますので、一刻も早くご相談ください。

【即日審査・最短翌日融資】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

担保不動産競売を避けるための心得

大前提として、担保不動産競売を避けるためには、ローンを契約する際に無理のない返済計画を立てることが大切です。

とは言え、病気や失業、景気の変動など予期せぬ事情により、ローンの返済が滞る可能性は誰にでもあり得る事態です。

担保不動産競売を避けるためには、以下の心得が大切です。

- 返済の遅延を避ける

- 早めに金融機関に相談する

- 債務整理を検討する

- 不動産を売却する(任意売却)

心得①:返済の遅延を避ける

返済の遅延を避けるためには、まずローンを組む際に入念に返済計画を考えることです。

収入に照らし合わせて問題なく月々返済できる額かどうか、できれば家族と相談しながら慎重に検討しましょう。

また、返済が遅延する可能性がある場合は、返済資金を作るために、車、家電、貴金属、宝石、ブランド品など、不要な資産を売却するのも一つの手段です。

心得②:早めに金融機関に相談する

返済が苦しくなってきたと感じたら、早めに金融機関に相談し、返済計画を見直すことも大切です。

金融機関は、返済スケジュール(リスケジュール)や金利の低いローンへの借り換えなどを提案してくれる可能性があります。

時間が経てば経つほど、滞納が続けば続くほど、金融機関としても対応できる範囲が狭まってしまいます。

できるだけ早い段階で、相談することをおすすめします。

銀行などの金融機関に相談しても対応が難しい場合や、すでに他社で断られてしまった場合でも、諦める必要はありません。

大手町フィナンシャルでは、銀行とは異なる独自の審査基準で、お客様の状況に寄り添ったご提案が可能です。

【審査基準が柔軟】大手町フィナンシャルの不動産担保ローン 詳細はこちら 》

心得③:債務整理を検討する

どうしても返済の目処が立たない場合、代表的な債務整理の一つが、自己破産です。

自己破産をすると、(税金などを除く)借金の返済義務がなくなります。

ただし、ブラックリストに載る、一定の職業に就くことができなくなる、引越しや旅行が自由にできなくなる、郵便物(※一定期間のみ)を自分で受け取ることができなくなるなど、人生に大きく影響するリスクの大きな選択肢です。

他にも「個人再生」といった手続きもありますが、いずれも弁護士などの専門家への相談が必要です。

家族と協議し、慎重に判断しましょう。

心得④:不動産を売却する(任意売却)

どうしても返済資金が確保できない場合は、先述した任意売却によって、不動産を売却して得たお金を返済に充てましょう。

競売に比べて、より良い条件で売却できる可能性が高いです。

不動産担保ローンは、不動産としての評価が高ければ、比較的容易にローンの借り入れができる金融商品です。

しかし、最悪の場合は、担保不動産を失ってしまうリスクがあることを十分理解した上で、利用するようにしましょう。

競売でお困りなら大手町フィナンシャルへご相談ください

「競売開始決定通知が届いてしまった」「このままだと競売になりそうだ」といった緊急の事態でお困りの方、または「他社の返済が滞っている」という方も、まずは大手町フィナンシャルへご相談ください。

大手町フィナンシャルでは、銀行では評価が難しい共有名義不動産や借地権など、特殊な不動産を担保にしたローンのご契約が可能です。

弊社の独自審査により、不動産の価値を最大限に評価し、競売を回避するためのお力添えができるかもしれません。

- 他社の返済が滞っている

- このままだと競売になりそう

- 競売を回避する方法を相談したい

- 銀行や他社で融資を断られた

このような方は、諦める前にぜひ一度お問い合わせください。

【あなたの不動産を最大限評価!】大手町フィナンシャルの不動産担保ローン サービス詳細はこちら ≫

担保不動産競売についてよくある質問

担保不動産競売についてよくある質問と、その回答をいくつかご紹介します。

Q1.競売の通知(競売開始決定通知)が来たら、もう手遅れですか?

A.いいえ、まだ手遅れではありません。

先述の通り、競売の「開札日」の前日までであれば、債権者の同意を得て「任意売却」に切り替えられる可能性があります。

ただし、時間が限られているため、通知が届いたらすぐに金融機関や専門家へ相談することが極めて重要です。

Q2.競売になった場合、いつまでに家を立ち退かなければなりませんか?

A.競売で不動産が落札され、新しい所有者(買受人)が代金を納付すると、その時点で所有権が移転します。

元の所有者(債務者)は、それ以降「不法占拠」の状態となります。

新しい所有者から立ち退きを求められたら、速やかに退去しなければなりません。

任意売却の場合は、買主と引っ越し時期を交渉できる可能性がありますが、競売では一切交渉できません。

Q3.競売で売却された後も、住宅ローンは残りますか?

A.はい、残る可能性が高いです。

競売の売却価格(落札価格)は市場価格より大幅に低くなるため、売却代金だけではローンを完済できず、残債務(返しきれなかったローン)が残るケースがほとんどです。

残った債務については、引き続き返済義務があります。

Q4.任意売却と競売の主な違いは何ですか?

A.最も大きな違いは、「売却価格」と「債務者の意思が反映されるか」という点です。

任意売却は市場価格に近い価格で売却できる可能性があり、引っ越し時期なども交渉できます。

一方、競売は市場価格より大幅に安くなり、手続きは強制的に進められ、債務者の意思は一切反映されません。